财务自由是每个人都向往的,对于普通打工者来说,靠工资收入很难实现,当然那些年薪百万以上级别的金领和富二代富三代除外。对于普通工薪阶层,多数人缺少未来长期的财富规划,对于财务自由更是不敢想。要想走向财务自由,我个人觉得主要就是两条路选择。

第一是投资做生意,风险来自于两个方面,一方面本身做生意就很难,投资也比较大,另一方面大部分生意都需要辞职去做,没有工资收入来源,压力相当大。

第二就是投资别人的生意,做股东,最适合我们操作的就是投资股票和基金,工作也不受影响,我就是选择这种方式。

到底多少钱算财务自由,很多人说至少1000万,是否真的需要这么多吗?我觉得未必。

我们先看下,长期投资股票收益率到底如何?

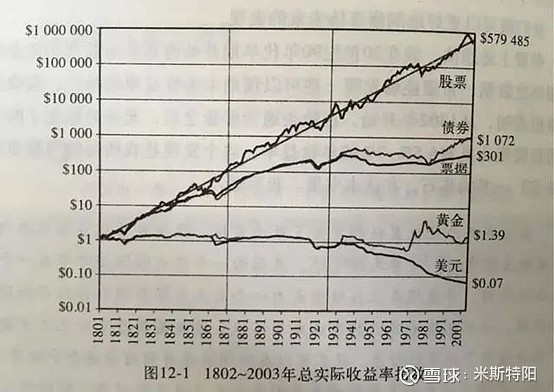

沃顿商学院教授杰米里.西格尔的传世巨著《股市长线法宝》及《投资者的未来》里,曾将近200年不同资产的投资收益做了一个比较,如下图:

长期来看,股票收益率远高于债券、黄金和货币。

“指数基金教父”博格对于美国股市回报的分析结果表示,标普500指数在110年内实现了年化9.1%的投资回报率。

既然长期来看,股票的收益率这么高,那么为何在投资过程中亏损的人还是占大多数,个人认为最核心的问题是人性,贪婪的欲望,把股市当成赌场,寻求短期收益,不断切换股票,没有正确的价值投资理念。

可以参考我写的文章《巴菲特:股市投资的正确打开方式》,《站在巨人肩上做投资》。

关于基金的收益率,上面博格已经给了我们答案,年化9.1%。如果长期优秀个股呢,收益率会更高。我们看下华尔街投资大师的业绩吧。

格雷厄姆:格雷厄姆-纽曼基金1936-1945年,年化回报率17.6%。

沃尔特·施洛斯:1955-2002年,在这47年当中一共有7个年度亏损,最大亏损年度亏损幅度为12.8%,47年年化收益率高达20.1%。

彼得·林奇:1977-1980年,基金年化收益率超过40%。1981-1990年年化收益率约23%。

克劳德·香农:1952-1986,35年时间年化收益率28%,他不是基金经理,只是自己投资做研究。

查理·芒格:芒格以前也有自己的基金,1962-1969年芒格基金年化收益率35.6%。

巴菲特:巴菲特投资生涯,合伙基金1957-1969年13年的年化收益率29.5%。伯克希尔阶段从1965至2019年55年年化回报率18.9%。伯克希尔股票55年上涨27440倍,股东的年化回报率20.3%。

这些投资大师长期收益率能达到20%,甚至更高,尤其是芒格基金高达35.6%。

那么对于我们普通投资者是否能够长期获得20%的收益率,我觉得完全是有可能的,前提条件首先是要有正确的价值投资理念,不依靠技术分析,不做波段。目前我们国家正处于高速发展,人口红利,消费、医药、科技未来发展空间都非常大,我们应该伴随优秀企业不断成长,看多中国,做多中国,这是其他国家都不具备的条件,我们是幸运的一批投资者。

美国投资者以机构为主,相对比较理性,我们看到美国牛市周期长达十年。而国内投资者以散户为主,股市波动比较大,牛短熊长,虽然大盘指数十年不涨,但是优秀的企业股价不断创新高,就是因为有太多的韭菜,我们才能获取更高的收益。

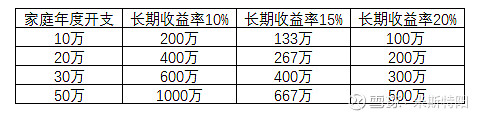

回到本文主题,假定我们未来长期投资达到一定的收益率,到底有多少本金我们可以达到财务自由。这有两个影响因素,一是家庭年度开支,二是投资收益率。我们做几个假设,假定长期收益率分为10%,15%和20%三种情况,再假定家庭年度开支分别为10万、20万、30万和50万这4种情形。考虑到长期年化收益率并不代表每年的实际收益率,本着谨慎性原则,我们要求本金乘以长期收益率计算得到的收益要覆盖2倍的家庭开支。

以上可以看到,数百万元完全可以到达财务自由,并且上表计算的每年收益是2倍于家庭开支,这意味着按照上述既定的收益率,财富在满足家庭开支的情况下本金还会不断增加。

大家对号入座,判断自己距离财务自由的本金还有多大差距。

下面我们计算需要多少年能达到财务自由。

考虑到大多数家庭财产状况,我们假定现在可用于长期投资的本金为50万元。假定年化收益率依旧为10%,15%和20%三个档。

按照10%收益率计算,50年后本金就是5870万,按照20%计算,50年后财富将高达45.5亿。

如果你长期可用于投资的本金只有10万,用上表数据除以5即可计算。其他金额数据都是按照比例计算。

上述表格推演过程中,我们忽视了一个条件,多数投资者都是在工作中,每年还有额外工资和奖金结余可以投入股市。我们重新做推算

假定未来工作20年,前5年每年新增可用于股市投资的资金为10万元(对于能拿50万长期投资的家庭,每年10万结余应该不成问题),第6-10年每年新增投资资金15万,第11-20年每年新增投入资金20万,20年后不再投入资金。

这个表格数据与上面那个表格对比发现,每年工资结余投入参与投资,财富大幅增加,按照10%收益计算,50年后财富高达2亿,按照20%计算财富高达101亿,是的,你没看错,你将是百亿级别的富豪,为子女留下巨额财富。

所有财富都建立在一个前提条件上,正确的投资方式,伴随优秀的企业成长,远离技术分析,远离波段操作,远离杠杆交易,远离所谓“股评专家”。一份付出就有一份收获,投资没有什么捷径可走,需要不断思考,不断实践,耐得住寂寞,那些总是超捷径的人,结果总是差强人意。人生是一场修行,克服人性弱点。我以前写过很多价值投资理念的文章,都需要慢慢细读,多思考,最好是系统性学习,多实践,财富距离你越来越近。

我今年股票收益率大概为23%,基本没怎么交易过,就是默默的持有,每个月底我也会公布实盘持仓收益情况。

(微信公众号——米斯特阳,13年股票投资经历,经济硕士,一直从事金融业)

往期精彩推荐(公众号首发)

► 投资理念汇总

《巴菲特:股市投资的正确打开方式》、《揭开巴菲特的神秘面纱》、《股市投资:心态第一选股第二》、《价值投资大师:张磊》、《《投资中最简单的事》读书笔记(上)》、《《投资中最简单的事》读书笔记(下)》、《《投资中不简单的事》读书笔记(上)》、《《投资中不简单的事》读书笔记(下)》、《冯柳的逆向投资》、《站在长期趋势上,你总是会赢的》、《投资经验分享——纯干货》

► 选股与估值汇总

《企业估值方法(上)》、《企业估值方法(下)》、《利率与市场估值(干货)》、《选股的财务密码:杜邦分析》

►企业分析汇总

《长春高新深入分析(上)》、《长春高新深入分析(中)》、《长春高新深入分析(下)》、《安科生物能否撼动长春高新生长激素之王的地位?》、《长春高新19年报解读—金赛未来空间巨大》

《片仔癀深入分析(上)》、《片仔癀深入分析(下)》、《片仔癀会不会成为下一个东阿阿胶》、《片仔癀会不会成为下一个东阿阿胶》

《洋河的产品布局及品牌建设》、《洋河的营销模式》、《洋河:营销视角看洋河面临的问题》、《洋河的市场布局》、《洋河是否还值得投资》

► 基金投资汇总

《基金投资基础篇-干货》、《基金投资技巧》、《一文搞定债券基金(偏基础,干货收藏)》、《新基建投资相关基金》

强烈声明

雪球内容为我个人的投资记录或思考,仅代表个人观点,不构成投资建议,欢迎大家讨论交流学习