先放观点:

1. 高价长约到期后,即期运价会反弹到市场平均成本以上:大部分航运公司都有高价长约,这些高价长约保证了在较低装载率的情况下,已经收回了整条船的成本。即期运价跌破平均成本,但是远高于其边际成本,因为一艘大船,多装一个箱子产生的油耗,几乎可以忽略不计,而其他航线成本基本不会增加。

2. 大船东和小船东的运营成本均大幅度上升,会提升未来的运价中枢。任何一个行业,竞争格局再差,也不可能长期亏损。在此基础上,拥有最低船舶成本和最低运营开支的海控,将会有最好的利润表现。

3. 端到端战略下,运价在贸易增加值中的比例低到一定程度后,运输综合效益的优势会给海控带来高于市场平均定价的优势。

这会维持海控400亿以上,大概率670亿人民币的利润预测。

一、即期运价会在高价长约到期后恢复到平均成本线:

目前在美线和欧线的运价,已经低于大部分船东的成本价,为什么还在下跌?这是因为所有的船东,手上都有长约客户。以台湾三家来看,虽然美线和欧线好像都跌了80%,但是他们的月度销售额,跟最高月销售额,只下降了25%左右,最多的万海,也只下跌了40%。

图1 长荣的月度销售额

图2 阳明的月度销售额

图3 万海的阅读销售额

为什么销售额的下降,远低于运价的下降?因为高价长约的履约率都还不错,船公司在2500-7000美元附近,都有长约,这些长约可以保证在30%-50%的转载率的情况下,确保成本。

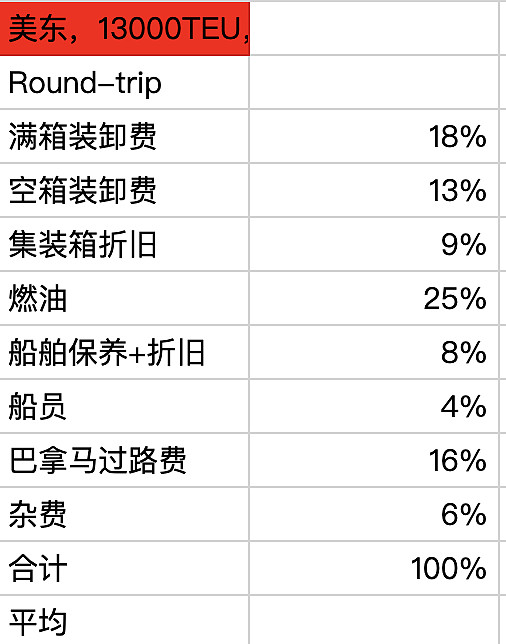

之前算过一个成本构成的图表:

图4 集运各项费用在总成本中的占比。

在一艘船上,多加一个集装箱,杂费,过路费,船舶成本,几乎不变;满箱装卸费由客户承担;边际燃油增加可能只有10-20刀;唯一会增加的是回程空箱返还费用。

因此,对于船公司来说,虽然一个FEU的平均成本可能要2000多美元,但是高价租约已经把来回的主要费用都支付了。这个时候,我多一个空箱回流300美元,燃油费多30美元,一共不到400美元的边际成本就能带来1500美元的运输收入,那这个70%以上的边际毛利成本,会支持我一直把价格杀下去。

但是,等到长约结束后,如果运价低于平均成本,船公司才会有动力对航班进行重新安排,这个时候,运价是不可能长期低于成本。

供需关系不会导致某个刚需行业长期亏损,只有夕阳行业才会有以亏损运营收回部分固定成本的长期亏损行为。而集运并不是这样的行业。

二、成本上升抬高了运价中枢

首先:修正一下自己的观点,之前一直以为,集运企业的短期租约和长期租约,在成本栏里,都是放在筹资现金流里,分别是租赁资产折旧和租赁资产利息,这两部分共同构成了租金。最近在高人的指导下,了解到,短期租约是放在运营现金开支里,而只有长期租约才是在筹资现金开支里,分成租赁资产折旧和租赁资产利息两部分,

这样看来,跟以往的文章相比,我更进一步低估了达飞,以星和海控的成本差距。

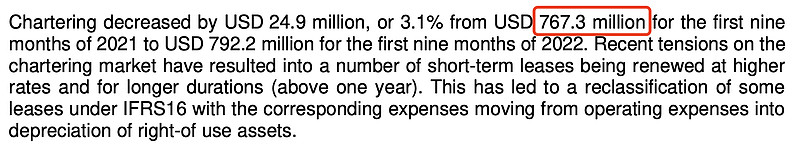

达飞今年9个月,折旧和租约成本应该达到7.67+40.60+6.72=54.99亿美元。

图4 达飞2022年前9个月的短期租约,折旧和长期租约中的租赁资产利息

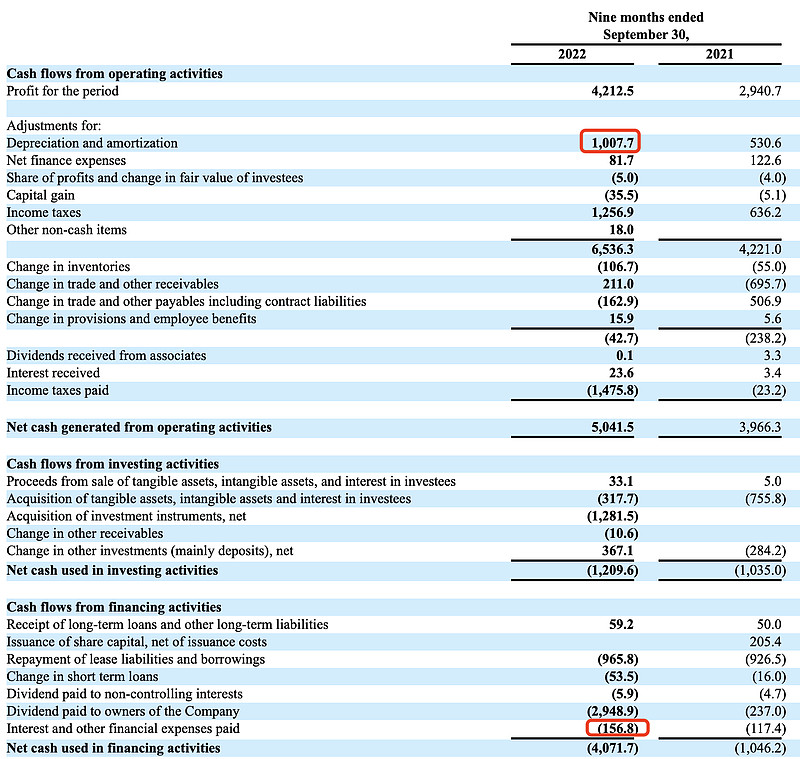

以星的长期租金成本,1年以上租约,也就是2023年并不能退租的租金成本,在2022年前九个月是:10.077+1.568=11.645亿美元。

备注1:达飞22年平均有330万TEU运力,以星只平均有46万运力。

图4 ZIM在2022年前9个月的折旧和长期租约中的租赁资产利息

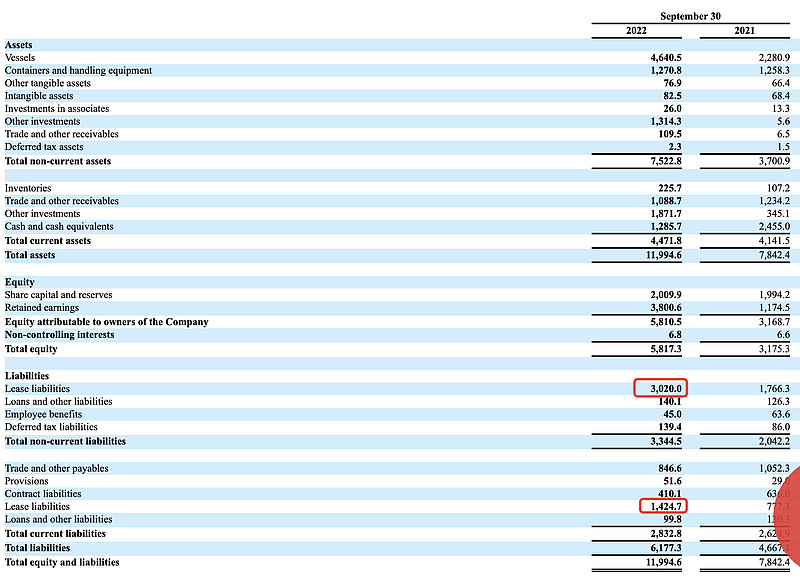

而对应,海控的2022年折旧加上长期租约中的利息,一共只有154+13亿=167亿人民币,约合23.5亿美元。

而且,海控的长期租约只有不到420亿人民币,而其中海法的58万TEU光租船成本和自有船一样,大约价值在220亿人民币以上。也就只有200亿人民币高价长期租约。

图6 海控的一年期租赁负债和长期租赁负债

而对应的达飞和以星的租赁负债,都达到了一个非常高的程度。

图7 达飞的长期租赁负债

图8 达飞的一年期内租赁负债

图9 以星的一年期租赁负债和长期租赁负债

从图7-图9,哪怕是短期租约到期,不再高价租船,但是必须遵守的长期租约,也会导致达飞在2023年有140亿美元的高价租赁负债,而以星只有海控的6分之一运力,长期租赁30亿美元负债还要超过海控除了海发光租船以外的部分。

这都说明了主流船东的运营成本高企。预计在2023年,达飞每TEU的折旧成本,将会超过海控1200美元以上。对应的折旧优势,将会给海控带来200美元/TEU以上的长距离运输优势。如果以达飞做到10%的EBIT利润水平,海控将会有100亿美元的年化EBIT利润。

有美国分析师预估,ZIM在2023年,预计每股利润4.18美元,这预计是5亿美元的预估利润。如果以星这样高成本的船公司,能够做到这样的利润水平,那么预计平均运费,将会达到1800美元以上,对应的海控将会有160亿美元的EBIT利润。

三、端到端下最高的即期价格

基本上,在各条航线上,海控都有最高的装载率和最高的运输价格,从各位货代那里得知,海控都能在市场运价范围的的上沿,而很多小船东都只能在运价的下限。

以海控的国际业务运量,每TEU的100美元价格差距,能够带来90亿人民币的归母利润提高。当然,东南亚这种近距离航线,是不可能带来100美元的溢价,但是在大部分中远距离航线上,COSCO品牌都是卖的最贵的。

之前也分析过,

1.海控在经营现金开支上有最低成本,见文;

2.海控在经营现金开支以外的折旧和长期租约上也有最低成本,见本文章节二;

3.海控在销售上也有最高价格,详情请问各位知名货代。

所以,可以在这里下一个结论:

2023年:

维持海控有60亿美元,400亿人民币以上的归母利润的预测;

如果达飞航运业务保持微利,海控会有500亿人民币以上的归母利润;

如果达飞能够做到15%的利润率,维持海控670亿人民币的最高预测。