3.34万亿美元!

这是英伟达最新的市值,一举超过了微软和苹果,成为全球市值最高的公司。

当然,这主要归功于AI人工智能的崛起。

2023年以来,OpenAI研发的ChatGPT问世,激发了新一轮人工智能浪潮。

随后各种大模型快速崛起,国内像科大讯飞、金山办公、三六零等也接近成熟。大模型的激增对应的就是算力需求的爆发,进而带动了英伟达算力芯片量价齐升的局面。当然,像做核心光模块的天孚通信、中际旭创、新易盛等也迎来了订单的释放,业绩和估值实现了戴维斯双击。

科技,才是第一生产力,AI的影响似乎远远被低估了。

目前AI最先落地的应用,就是人形机器人和自动驾驶。

2024年6月,重庆车路云智能驾驶小车投用,拉开了车路云一体化的序幕。所以,车路云其实还是AI应用的一个核心领域。

目前,车路云焦点在软件应用端,像长江通信、金溢科技、索菱股份、鸿泉物联等。

但要说能真正释放订单和业绩的,还是在上游硬件端,比如电连技术。

电连技术业务不复杂,公司就是做连接器的,而连接器是电子设备电流传输和光信号的必备核心部件。

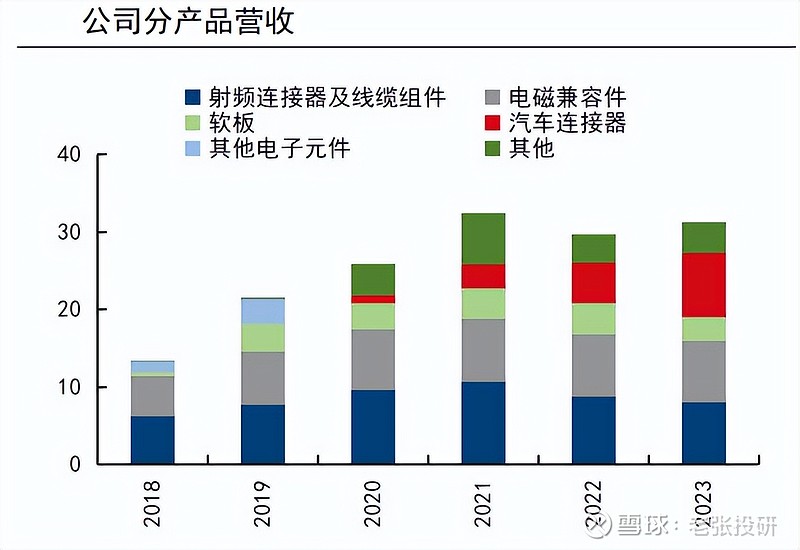

从2023年营收结构看,公司射频连接器营收占比为25.6%,汽车连接器占比为26.3%,电磁兼容件占比为25.4%,是公司的三大业务,也是核心利润来源。

另外,公司还布局了PCB软板,有望和鹏鼎控股、沪电股份、兴森科技等形成竞争局面。

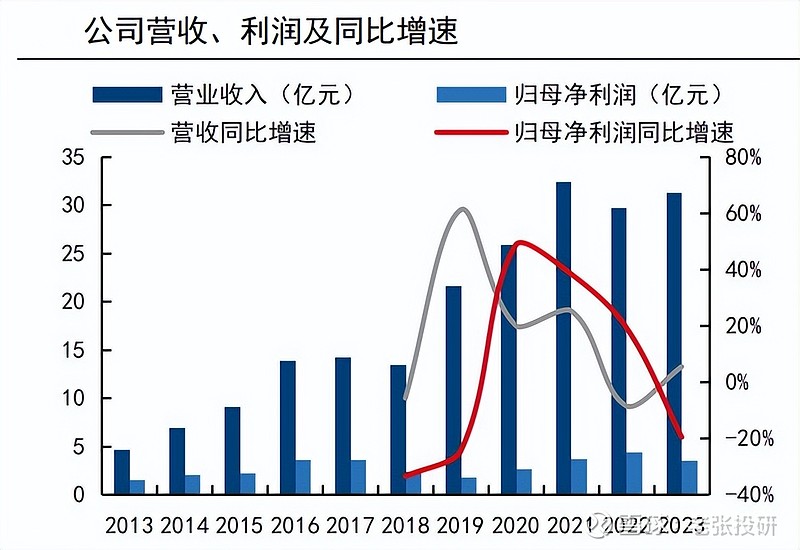

从成长业绩看,电连技术尽管处于消费电子行业,但却表现出了逆周期的属性。

在兆易创新、韦尔股份、汇顶科技等受到消费电子周期影响,业绩连续大幅下滑下,电连技术业绩只有在2023年出现了小幅下滑,2024年一季度公司实现净利润1.6亿元,同比大增244%,直接大幅反转。

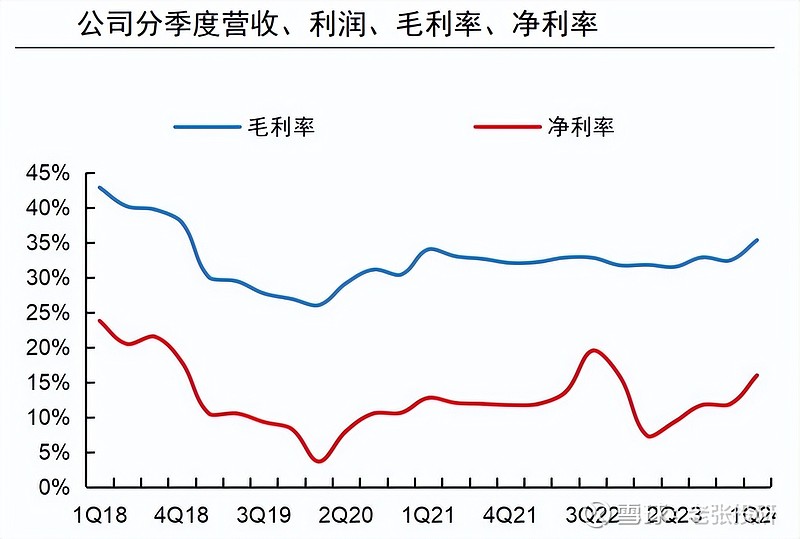

从盈利能力看,电连技术表现更为强悍,在行业低迷下,公司的毛利率从2021年的31.7%提升到了2024年一季度的35.3%,净利率也提升到了15.9%,显示了盈利能力的大幅增强,这在消费电子中是极其罕见的。

因为包括卓盛微、圣邦股份、闻泰科技等消费电子龙头,毛利率从2022年以来就都一直大幅下滑。

那么,是什么导致了公司逆周期的表现呢?

电连技术的这种强悍表现,来自公司4个核心竞争优势;

第一,产品优势。

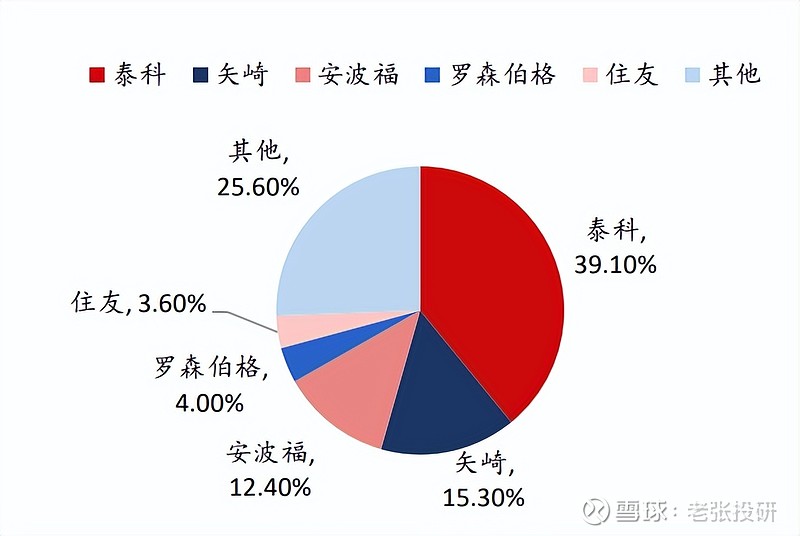

在全球连接器市场,基本上被泰科、矢崎、安波福等海外巨头占据,但是电连技术凭借着极强的产品优势,已经进入国内大厂供应链,实现了国产替代的加速渗透。

公司具备连接器全栈开发能力,包括模具开发、冲压、注塑成型等核心工艺环节,已拥有小于2μm级别的精密加工能力。已经是三星、华为、小米、长城、比亚迪等核心供货商。

第二,技术优势。

电连技术的核心产品,连接器已经和主流大厂的产品性能持平,同时叠加成本优势,具备国产替代的优势。

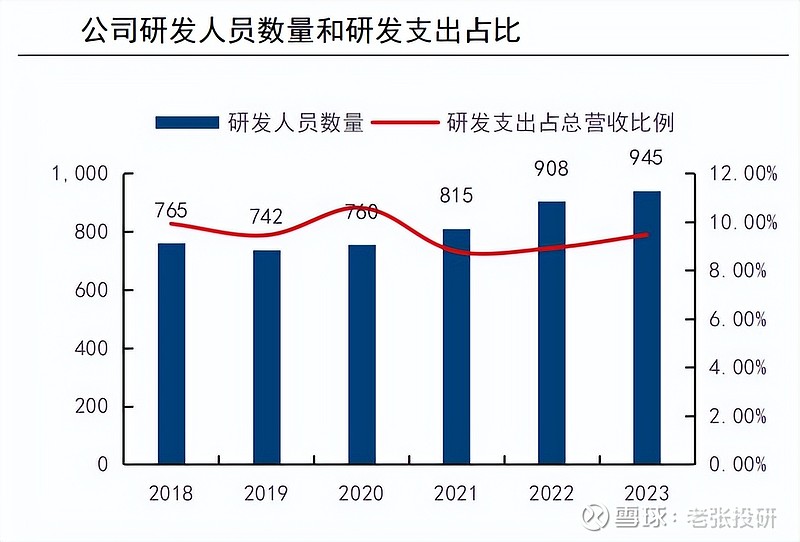

第三,研发优势。

公司产品的技术强悍,来自公司强大的研发支持。2020年以来公司的研发费用率持续提升,到2023年研发费用率提升到了9.47%,2024年一季度研发投入1.13亿,更是同比大增69.67%。

同时,公司的研发中,新增服务器用Multi-trak线缆项目,布局AI人形机器人等。

所以,高研发在保证公司技术领先优势的同时,也增强了未来成长的确定性。

第四,业务布局优势。

电连技术目前的业务布局非常优秀,射频连接器主打消费电子传统业务,汽车连接器业务正迎来加速放量,有望成为第二增长曲线。

数据显示,汽车连接器业务营收占比增长非常快,2020年这块业务占比还不到5%,2023年提升到了26.3%,成为了公司的核心利润来源。

所以,这种消费电子+汽车+PCB+AI的业务布局,让公司成长的想象力更强。

那么,接下来公司核心成长看点在哪呢?

阶段内,公司保持业绩高成长,主要有两个推动因素;

1、传统消费电子业务复苏在即。

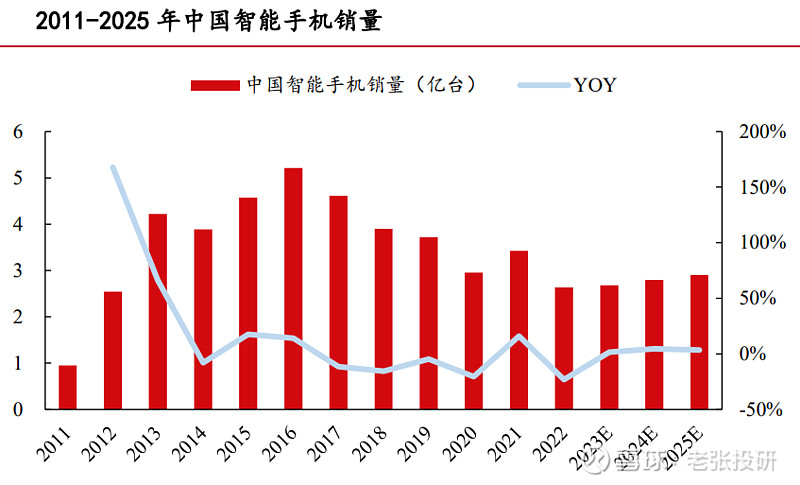

目前AI带动的消费电子新一轮复苏开启,从数据端看,2024年第一季度全球智能手机出货量同比增长7.8%,复苏势头不减。

而从业绩端看,佰维存储、江波龙、兆易创新等龙头2024年一季度业绩均大幅反转,证明了行业景气度的到来,消费电子进入新一轮补库存周期。

而公司作为手机射频连接器的核心龙头,并且进入华为、小米等核心供应链,有望充分受益于这轮消费电子复苏红利,迎来订单的加速释放。

2、汽车业务增强业绩弹性。

在AI加持下,新能源汽车正迎来智能驾驶的渗透和落地。

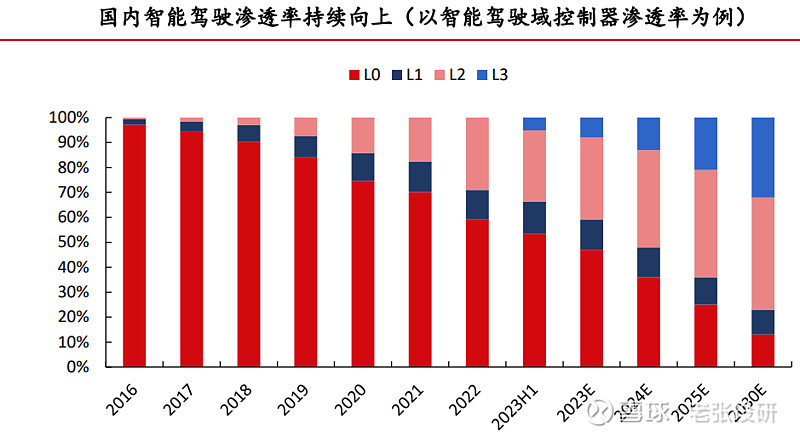

数据显示,2023年L2的渗透率在33%左右,L3渗透率在8%附近。而2024年L2和L3渗透率将达到50%以上,叠加车路云一体化的落地,智能驾驶的进程有望大大提前。

汽车连接器是智能驾驶的核心部件,能广泛用于车载网络、智能座舱、雷达导航、自动驾驶等领域。

并且汽车连接器具备极强的量价齐升的逻辑;

量方面,高阶智能驾驶功能的提升,带动连接器需求量的增长,比如摄像头从 传统的2颗增长到超过10颗,毫米波雷达从1颗增长到超过5颗,传感器数量的增加必然导致高速连接器数量的增加,这是数倍的增量空间。

价方面,智能驾驶功能的提升,也需要传输速率更高、稳定性更好的连接器,导致连接器性能提升的同时,价值量也在提升。

数据显示,L2和L3汽车连接器单车价值量有望从2022年的1000元和1500元,提升到2027年的1300元和2000元。

在量价齐升的逻辑下,国内汽车高速连接器的市场规模有望从2022年的100亿,攀升到2027年的400亿元,年复合增速高达25%,是典型的高成长赛道。

所以,站在消费电子复苏和车路云智能驾驶加速落地的时间节点,具备核心产品和技术优势的电连技术业绩成长的确定性更强,同时具备类似于片仔癀、东阿阿胶的量价齐升逻辑。

当然,公司的车路云的这种布局,也有望复制新易盛光模块的成长路径。

关注老张投研(id:LZtouyan),这里有你最关心的投研报告!

来源:老张投研