接着说债券,

小伙伴们可以先回顾下昨天的文章。

有这么几个要点:

1)这轮债券大牛市是多方合力的结果,经济基本面不景气+政策层面明确不会有强刺激+央行呵护市场,投放了充沛的流动性;

2)但拉长时间,30年期国债ETF主要赚票息收益,年化3%点多。同时,因为久期长,波动起来异常大,最大回撤超过20%;

3)今年以来,30年期国债ETF的收益已经接近8%,是长期年化收益率的2倍多。所以,现在说一句“人多的地方不要去”一点也不过分。

然后我们看到了,30年期国债ETF今天大跌0.95%,太拥挤了。

而且回顾历史,

债牛、债熊交替出现,而且经常是怎么上去的,又怎么下来,债市也很“A”。

所以我们今天回顾下过往的几轮债市牛熊转换~

01

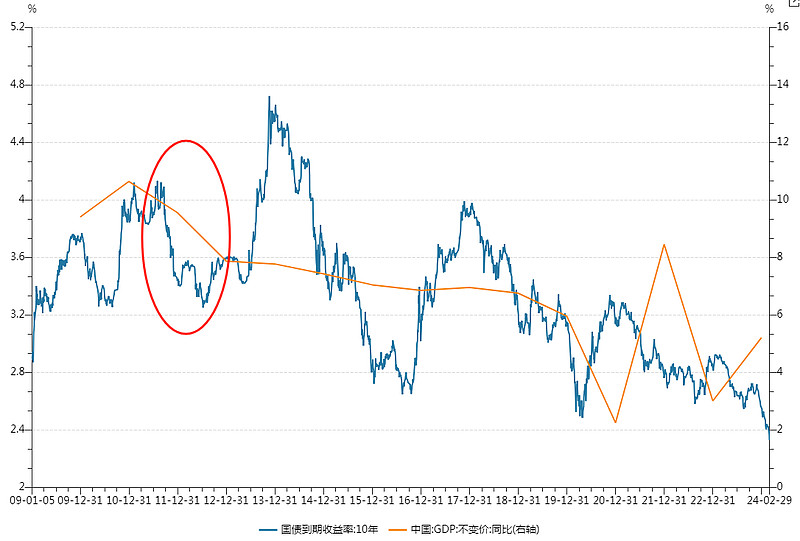

2011-2013年的牛熊转换

2011年7月到2012年7月,出现了一波债券大牛市。

当时的背景是经济增速下台阶,国外是欧债危机,国内是4万亿刺激的后遗症,以及人口红利见顶,GDP增速从10%滑落至7.5%。

为了挽救经济,央行降准降息,释放了大量流动性,推升了一轮债券牛市。

但宽松的流动性也产生了强烈的后遗症。

随着经济增速下台阶,实体经济的投资回报率越来越低,再加上市场不缺钱,就催生了资金的脱实向虚,“影子银行”、“非标”是那时的热门词汇。

为了整顿市场,2013年4月,监管债市打黑,调查了数十位重量级人物。

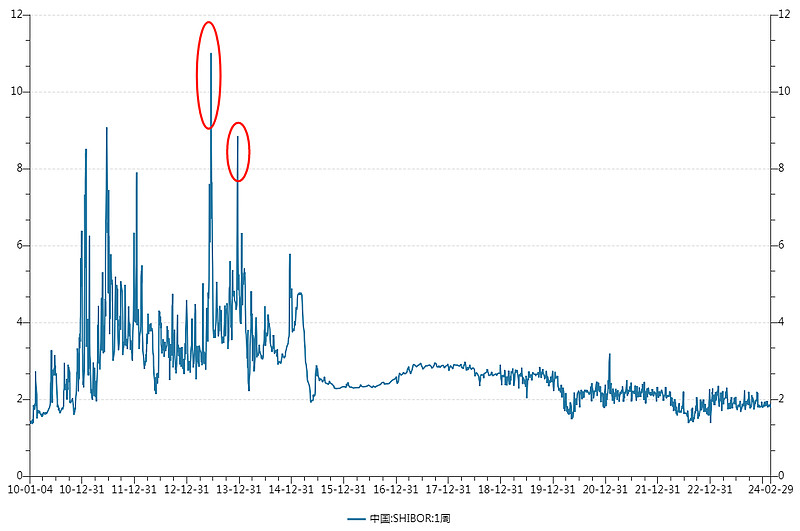

央行也收紧货币供应,拒绝放水,市场流动性越来越紧张,在6月20日达到高点,银行间隔夜拆借利率涨到惊人的13.44%,被称为“第一次钱荒”。

然后2013年下半年“资金紧张”就成了债市人挥之不去的噩梦,并在年底爆发了“第二次钱荒”。

看数据的话,之后十几年,Shibor利率再也没超过2013年6月和年底的两次高点。

因为资金紧张,债券收益率也持续走高,十年期国债收益率从3.4%涨到4.7%。

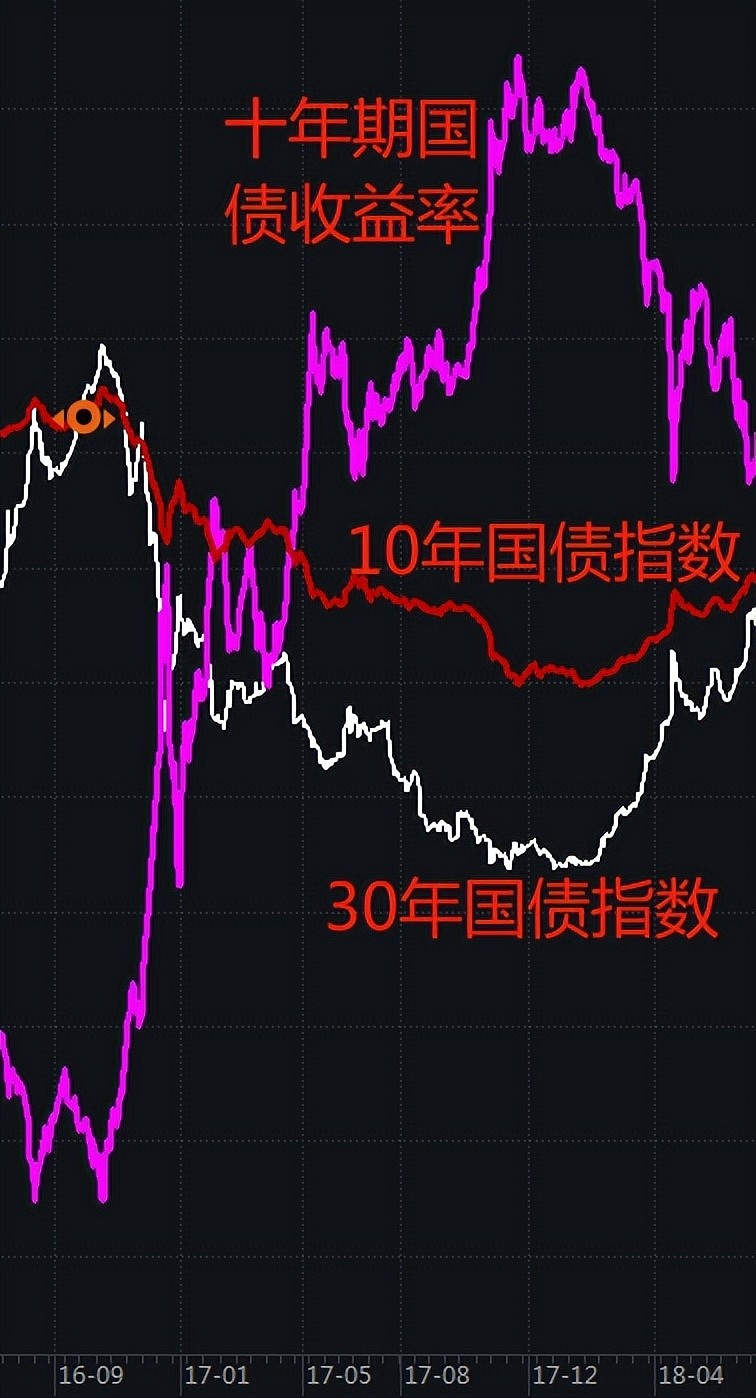

债市应声而跌,30年期国债指数的最大回撤是16.24%,10年期国债指数的最大回撤是9.7%,出现了一波大熊市。

对于这次债市下跌,胡剑说,“下跌幅度远超基本面所能解释的范畴”。言外之意,债市走熊主要是监管倒逼市场,导致钱荒,是资金面的影响。

02

2014-2017年的牛熊转换

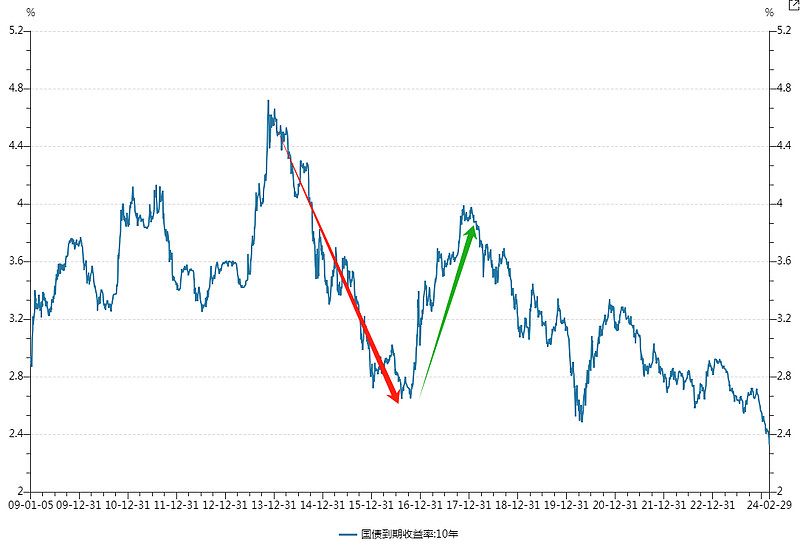

2014年初,监管对市场的整顿暂告一段落,在加上经济数据不断下滑,央行就开始重新向市场注入流动性,债券收益率应声而落,债市也因此走牛。

2014年初,十年期国债收益率约是4.6%,年底降到3.5%。

然后是2015年下半年,股灾爆发,为了拯救股市,央行火力全开,降准降息,虽然没托住股市,但却给债市又续了一命,十年期国债收益率降到2.8%左右。

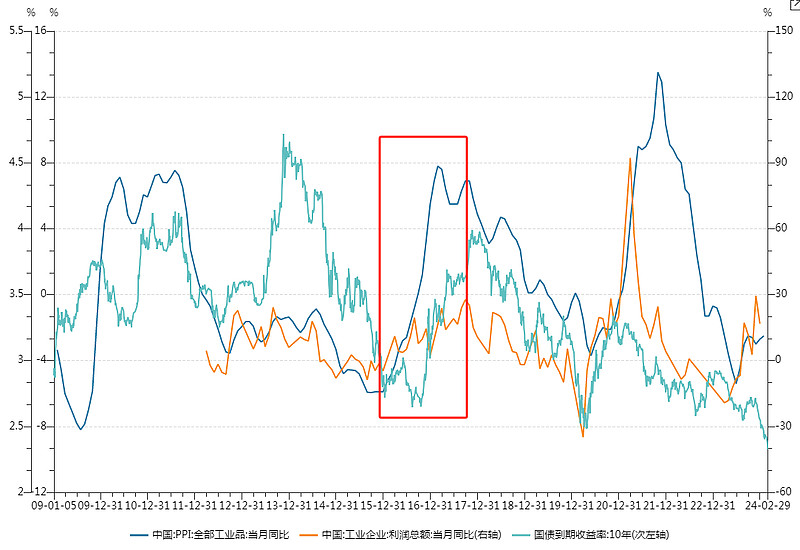

再然后是2016年的供给侧改革。

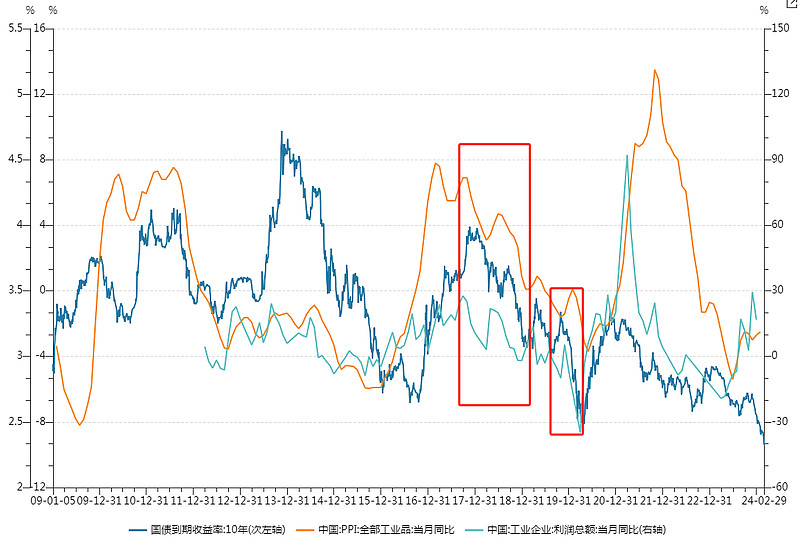

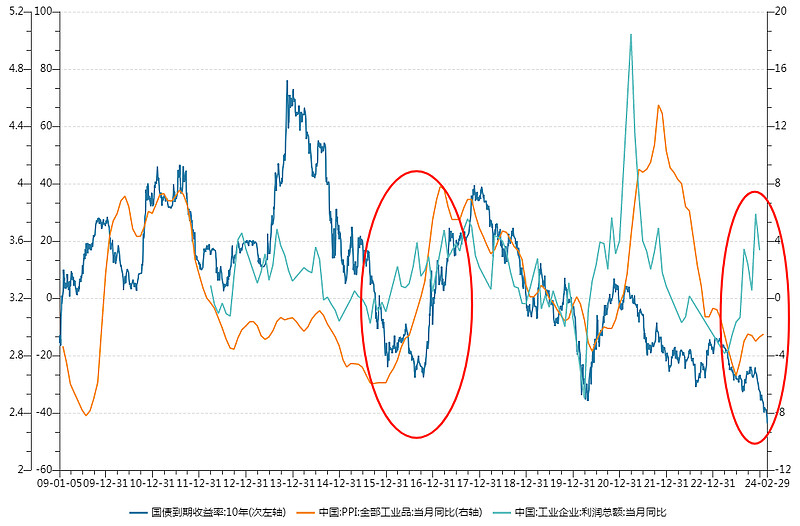

在供给侧改革的带动下,PPI触底回升,工业企业利润增速触底回升,经济数据开始向好。

再加上,海外美联储加息,十年期国债收益率开始了新一轮攀升,从2.6%涨到3.9%,新一轮的债券熊市随之出现。

期间,30年期国债指数的最大回撤是20.31%,10年期国债指数的最大回撤是9.39%。

03

2018-2020年的牛熊转换

还是看这张图,

2017年底,供给侧改革对经济的提振作用开始减退,再叠加去杠杆,经济再次面临较大下行压力,PPI、工业企业利润同比增速高位回落。

再加上中美贸易摩擦打击市场情绪,股市下跌,央行又开始了逆周期调节,多次降准呵护市场流动性,债市重新走牛。

然后是2020年初的疫情,又给这次债牛续了一命。天量流动性投放到市场上后,十年期国债收益率快速走低,最低跌到2.49%,创了新低。

但得之疫情,失之也疫情。疫情得到控制后,央行快速回收流动性,债市收益率快速反弹,新一轮的债券大熊市出现。

期间,30年期国债指数的最大回撤是11.85%,10年期国债指数的最大回撤是6.04%。

04

2021年以来

2021年以来的债牛行情同样能从经济基本面上找到原因。

经济弱复苏,还因为疫情期间高基数的影响,PPI、工业企业利润增速一路下跌,债券收益率也一路下跌,整体上是债券牛市。

期间的2次回调,

2022年底,是因为疫情放开后的经济复苏预期,还有当时资金面偏紧。

2023年8-10月,是因为国债、地方债发行高峰,增加了债市供给。

不过仔细看红框圈出来的2个地方,

2023年4月后,工业企业利润增速开始触底反弹;2023年7月后,PPI也开始触底反弹。

虽然经济弱复苏,大家信心不足,但经济数据已经开始往上走了。

相似的一幕出现在2016年初,当时在经过连续多年的下跌后,这两个数据也开始反弹。

但市场选择了无视,直到2016年底确定供给侧改革会带动经济数据回暖后才行动,债券收益率快速反弹,债券大熊市出现。

虽说历史不会简单重复,但这也给我们提了个醒:债券收益率会一直跌下去吗?

免责声明:文章内容仅供参考,不构成投资建议

@蛋卷 @雪球创作者中心 @今日话题 #雪球星计划公募达人# #寻找热爱基金的你#

$易方达信用债A(F000032)$ $中加纯债债券(F000914)$ $30年国债ETF(SH511090)$