中国生物制药2018年全年业绩报告相关数据和点评如下:

1、主要财务数据及其变化#上市公司财报解读#

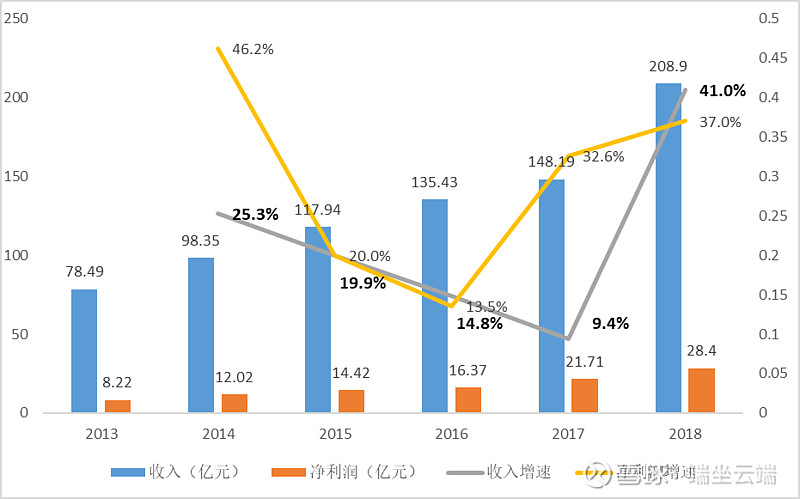

- 1)公司2018年实现收入、净利润、调整后净利润 208.9亿元、90.5亿元、28.4亿元,同比+41.0%、+316.7%、37.0%,营收增速41%再创新高,比去年增速提高31.6个百分点。(调整后净利润指:去除收购泰德 24%权益产生的分阶段收益及新增可识别资产摊销及权益投资和金融资产未实现公允价值的利润及亏损)

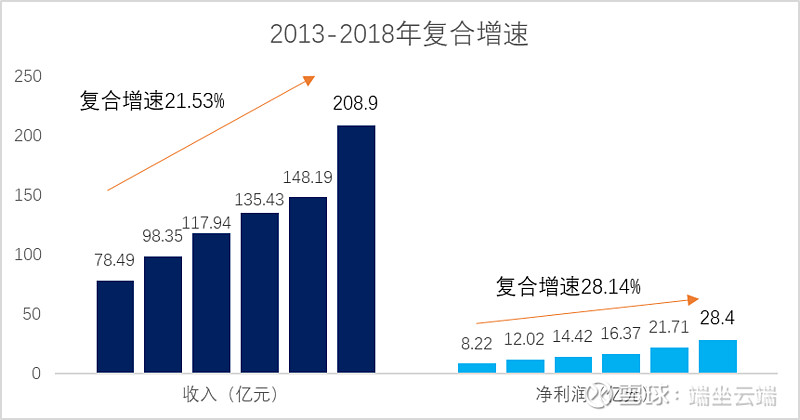

- 2)2013-2018年,收入年复合增速21.53%;净利润年复合增速28.14%,均取得较快增长。

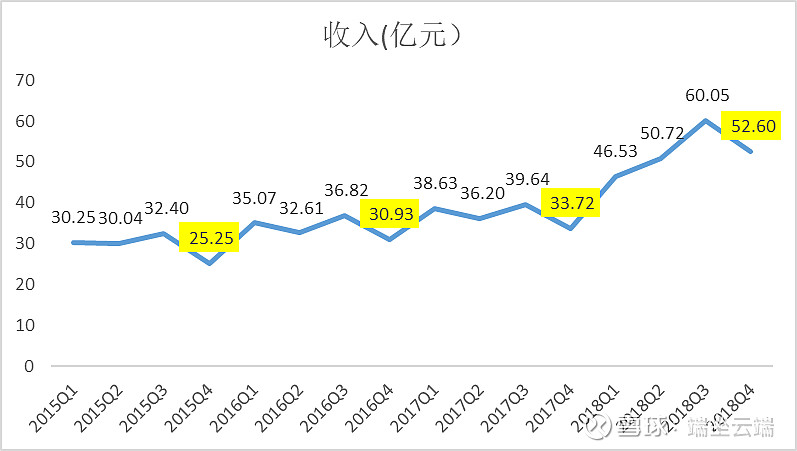

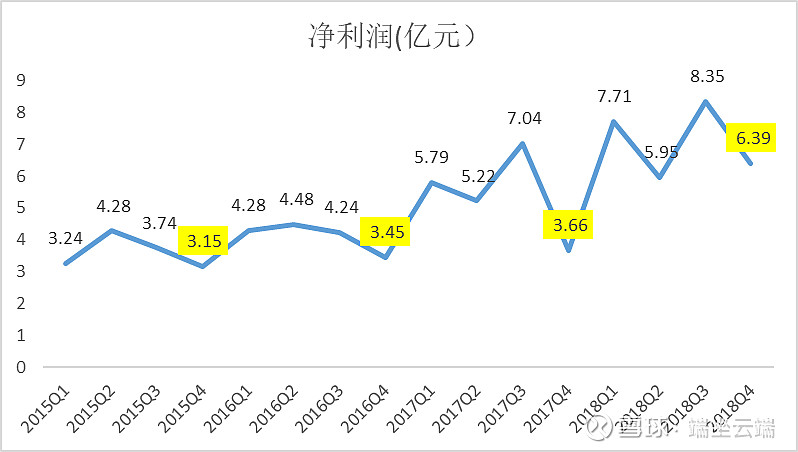

- 3)2018年第四季度单季收入和调整后归母净利润52.60亿元、6.39亿元,同比增长分别56.0%和74.6%,环比都有所下降,符合第4季度环比下降的惯性。

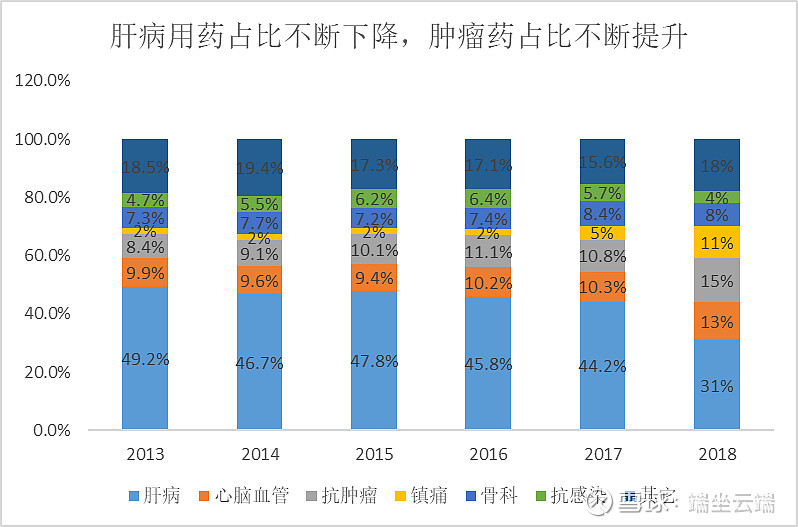

- 4)分产品经营来看,第一大板块肝病用药占比不断下降,肿瘤药占比不断提升。

- 5)公司肝病用药2018年收入64.17亿元,同比下降1.9%,收入占比下降至31%,肝病用药承压明显。肝病用药收入占比下降主要是泰德并表心脑血管和镇痛药物收入扩大,加上肿瘤等板块收入增长显著高于肝病板块。

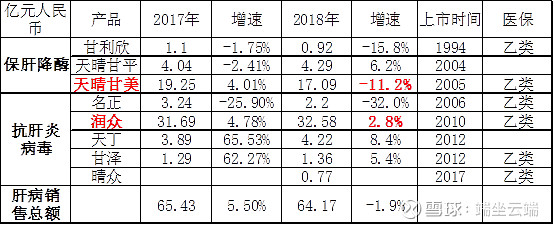

天晴甘美:2018年销售17.09亿元,同比下降11.2%,是国内抗炎保肝第一品牌,市占率46%,近年来收入呈缓慢下降走势。

润众:2018年收入32.58亿元,同比增长2.8%,受医保降价控费影响,中生恩替卡韦销售额近两年增速放缓明显, 受“4+7”带量集中采购影响,润众未来几年销售额下降已成定局。

- 6)肿瘤药:强劲发展。2018年肿瘤药收入31.88亿元,同比增长99.6%,收入占比提升至15.3%。

福可维:创新药,有望成为超级重磅产品。2018年5月8日正大天晴的福可维胶囊获批用于非小细胞肺癌的三线治疗。福可维6月1日上市首日就创下1.3亿元的销售额,未来销售额有望达到 50 亿元,成为超级重磅产品。

赛维健:2018年收入5.12亿元,同比增长53.5%,可单药用于治疗不适合 5-Fu/亚叶酸钙的晚期结直肠癌患者,独家品种,未来继续保持较快增长。

格尼可:2018年收入2.4亿元,同比增长37.9%,用于治疗费城染色体阳性的慢性髓性白血病,首仿产品,有望继续快速增长。

- 7)心脑血管用药:2018年收入27.43亿元,同比增长79.8%,收入占比提升至13.1%,主要是并表影响。

依伦平:2018年收入7.84亿元,同比增长23.6%,复合降压药,集采打断原有的较好增速,增速下降几成定局。

托妥:2018年收入6.56亿元,同比增长15.7%,降血脂用药,竞争加剧叠加集采影响,未来增速下滑几成定局。

凯时:2018年收入7.56亿元,同比降低30.6%,能有效改善心脑血管微循环障碍,市场竞争激烈,凯时收入峰值已过,预计还将继续保持下降走势。

凯那:2018年收入4.12亿元,同比增长12.2%,能明显改善慢性动脉闭塞性疾病引起的溃疡、间歇性跛行、疼痛及冷感等症状,竞争格局好,有望保持稳健增长。

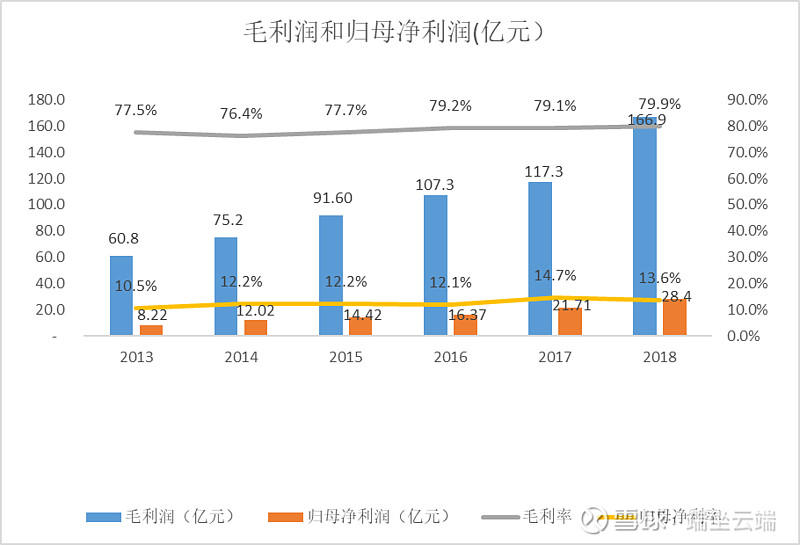

- 8)毛利率和归母净利率:2018年中国生物制药毛利率79.9%,比2017年有所提升,近年来总体不断提升;2018年中国生物制药调整后归母净利润率13.6%,比2017年有所下降。

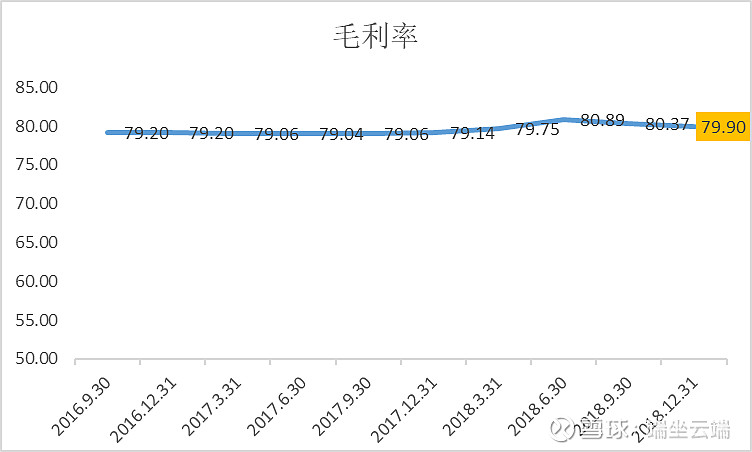

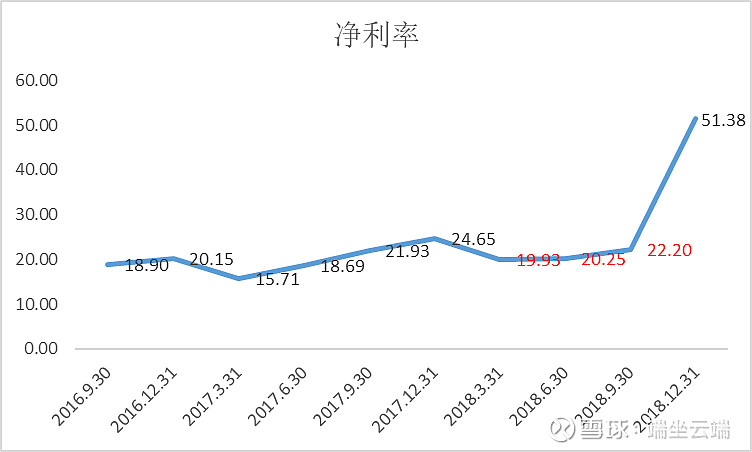

- 9)分季度来看,2018年第三、第四度毛利率环比都有所下降,整体保持相对平稳;2018年第四季度净利率大幅上升是因为并表影响,扣除第4季度异常情况,总体净利润率保持相对平稳。

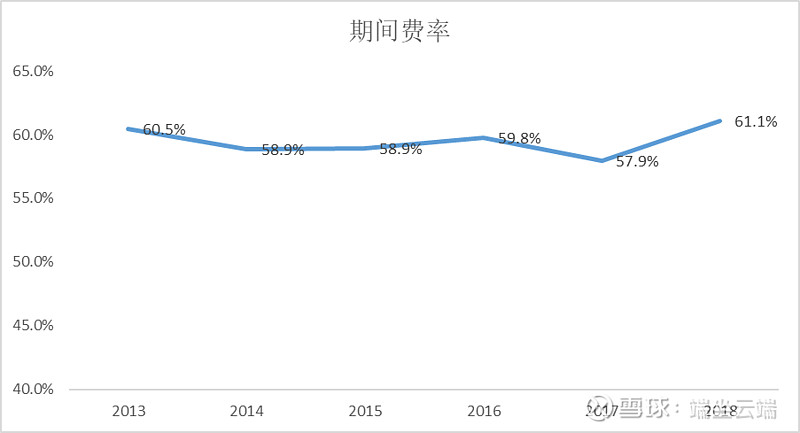

- 10)期间费率:2018年为61.1%,提升明显,远高于石药集团2018年费率46.65%,未来两年下降可能性较大。

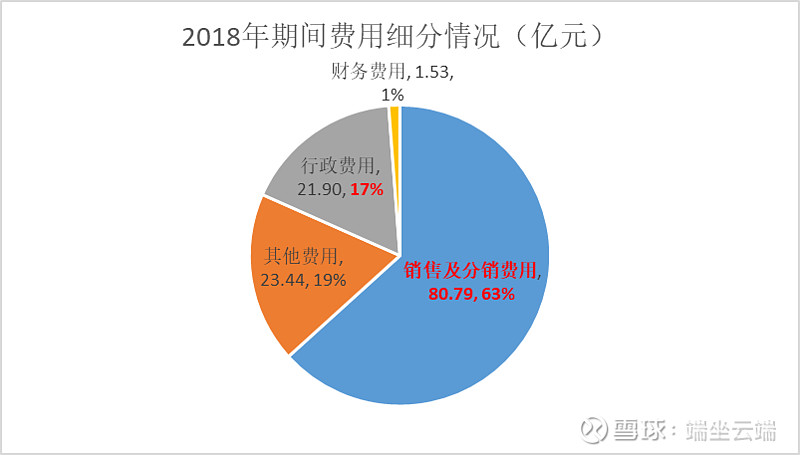

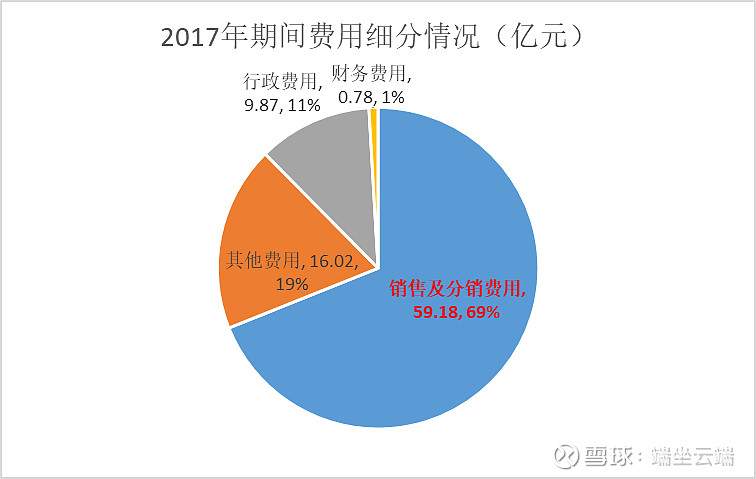

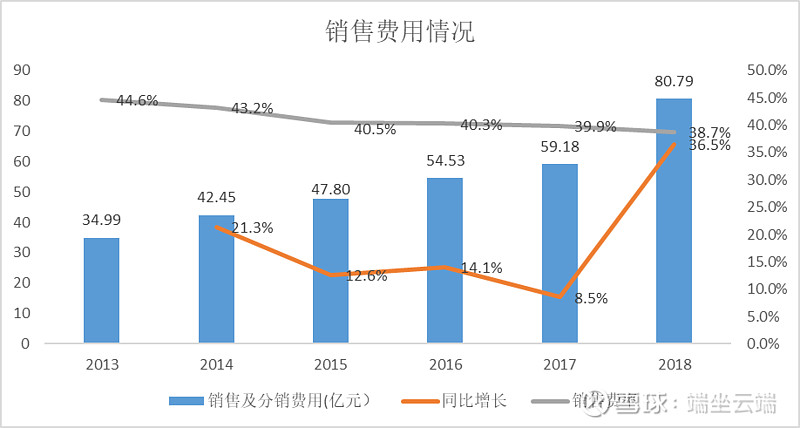

- 11)期间费用细分,2018年销售及分销费用80.79亿元,占期间费用比率为63%;其他费用23.44亿元,占比19%;行政费用21.9亿元,占比17%,行政费用大幅提升主要是泰德的行政费用全部并表。

销售及分销费用—2018年为80.79亿元,同比增长38.7%,增速稍低于收入增速,销售费率2018年为38.7%,近年来销售费率呈现小幅下降趋势。对比同行业石药集团2018年34.8%及恒瑞医药37.1%的销售费率,中生销售费率未来有望继续小幅下降。

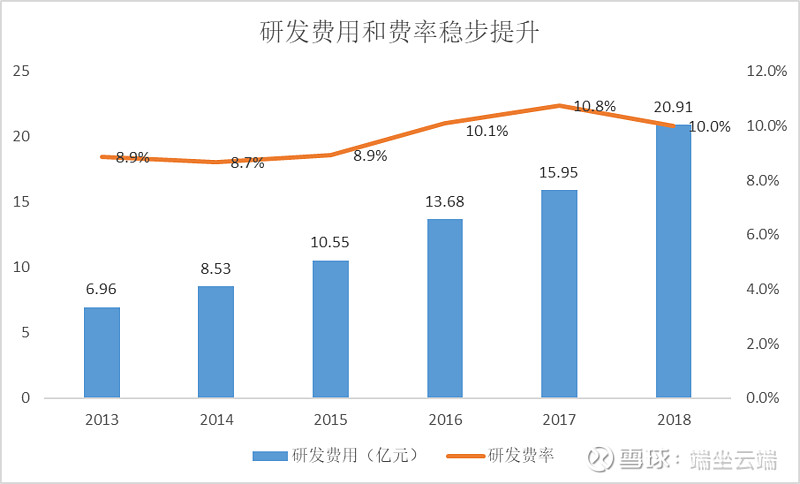

研发费用:2018年为20.91亿元,同比增长31.1%,研发费率2018年10.0%,研发费率相比2017年略微下降,但近几年总体处于稳步提升中,高研发费用提供持续增长动力。对比同行业恒瑞医药15.33%的研发费率,中生研发费率未来有望继续提升。

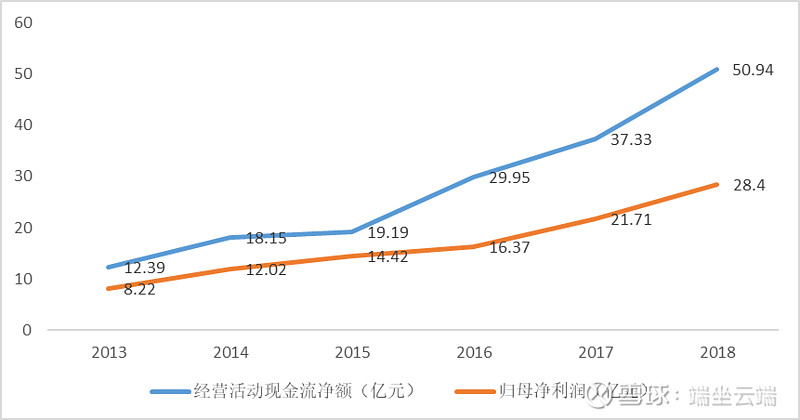

- 12)现金流情况:2018年经营活动现金流量净额50.94亿元,大于调整后净利润的28.4亿元,经营质量高。

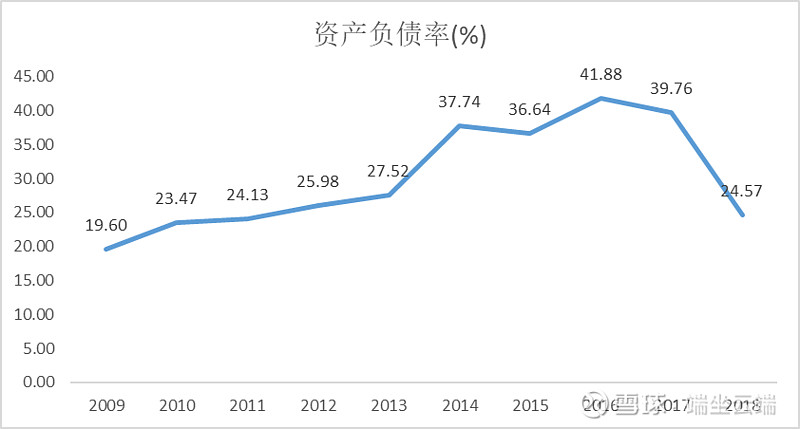

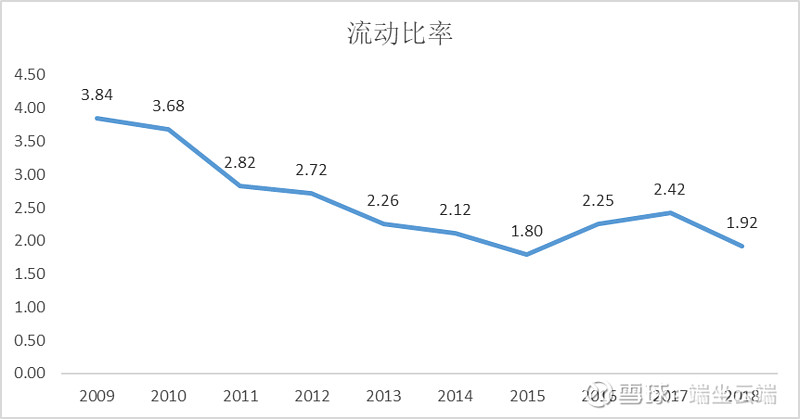

- 13)偿债能力:2018年资产负债率24.57%,下降明显,长期债务可控;2018年流动比率1.92,短期偿债能力无忧。

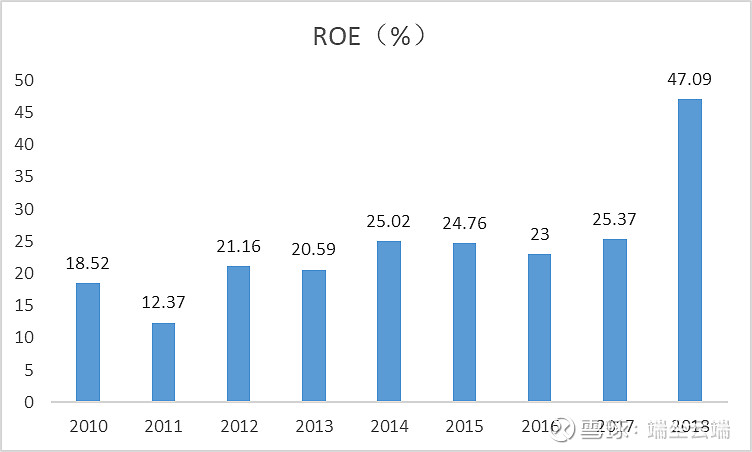

- 14)ROE:2018年为47.09%,相比2017年有所提升,主要是收购泰德影响了利润,2012年以来,公司ROE一直处于20%以上。

- 15)研究管线与新药

目前中生已累计有临床批件、正在进行临床试验、申报生产的在研产品共497 件。其中抗肿瘤用药 206 件、心脑血管 54 件、肝病用药 38 件、呼吸系统用药 25 件、糖尿病用药 26 件及其他类用药 148 件。在研产品中肿瘤占比分别 52%,肿瘤药为当之无愧的研发重点。

2018 年新获生产批件 18 件,来那度胺也于 2019 年 1 月获批,销售强劲,且公司拥有丰富的已申报生产的产品

预计 2019 年-2020 年有望获批的大品种还有重组人凝血因子Ⅷ、阿比特龙、布地奈德、沙美特罗等。新产品尤其是创新产品,将成为公司未来增长的强劲驱动力。

未来五年每年会有 10 到 15 个新产品上市;未来 3-5 年时间,销售过亿元的产品将突破 50 个,10 亿元以上的产品 10 个以上。

2、简评

综合来说,中国生物制药2018年的业绩是过硬的,总体财务状况健康,公司高研发和销售费用提供业绩持续增长动力,中生研发管线布局深厚,业绩增长的确定性非常明确,未来可期。因此,在当前按调整后净利润算30倍的静态PE背景下,建议保持积极关注。@今日话题 @雪球达人秀 @蛋卷基金 @雪球问问 $中国生物制药(01177)$ $石药集团(01093)$ $恒瑞医药(SH600276)$