这一两年,不少大佬迎来了逆风局。

特别是有些基金经理因为在所属基金公司担任了一定的管理职务或身份。

于是很多人开始吐槽:管理与业绩不可兼得。

其中副总型基金经理备受瞩目,因为数量确实不少,而且不少都是大家熟悉的明星基金经理。

他们在管理上花的时间更多,还是做研究上花的时间更多,外人没法了解。

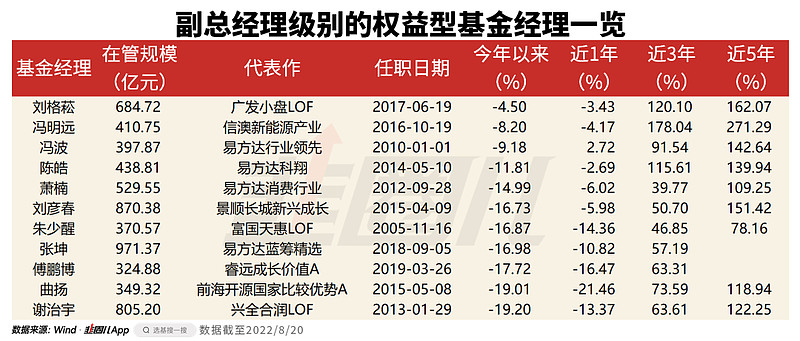

截至目前,据不完全统计,共有55位权益型基金经理担任所在公司的副总经理,5位担任总经理。

亲自下场管理基金的总经理分别为朱雀梁跃军、东方红张锋、汇泉梁永强、湘财程涛、东方阿尔法刘明。

他们的整体表现分别如下:

光是这份名单的整理,就来之不易。

截至目前,共有177家公募资管机构。

但是大部分基金公司在披露高管名单时,并不会披露他们是否同时担任基金经理,所以几乎每个高管都得看下他们是否有在管基金。

还有部分基金高管,原本有在管基金,但最近卸任了,需要排除。

而且,基金经理原先担任副总经理,但后来又辞任了,需要排除。

另外,部分基金高管管理的是固收基金,也需要排除。

意料之中 情理之外

这份名单,既有符合大众认知的点,也有违背大众认知的点。

如果将目光仅仅聚焦在300亿+规模的顶流基金经理,今年的整体表现确实一般。

但如果门槛拉低至百亿,虽然规模仍然很高,但却跑出了超额收益。

收益处于中位数的是梁跃军,朱雀企业优胜A跌幅12.69%,相对沪深300的-15.36%有一定到超额收益。

很多人觉得小规模更容易跑出超额收益,全盘来看,小规模基金的超额收益并不明显。

虽然整体表现相对一般,但有5位大佬在今年、近1年、3年和5年表现都不错,短期收益和长期收益之间取得了平衡。

刘格菘

今年,广发一哥刘格菘凭借重仓新能车和光伏逆袭了,目前年内跌幅缩窄至4.5%。

对锦浪科技的配置,敢下重手、敢逆势大幅加仓,其实很考验认知。

一季度锦浪科技下跌约10%,刘格菘差不多买了6个点。

而二季度4月最底部又下跌了约23%,刘格菘继续加仓,加仓比例达64%。

截至目前,锦浪科技涨幅约84%,为组合贡献了比较明显的正收益。

为什么同是光伏,做逆变器的锦浪科技却是涨幅最高的公司之一呢?

其中原因之一在于产品的更新周期,消费越高频,则利润越丰厚。

光伏太阳板20年都不用换,但是逆变器5年一换,更新频率更高。

刘格菘的投资框架是从供需格局入手,把握产业趋势,从中观出发,进行行业集中配置。

再具体一点,刘格菘专注于寻求“全球比较优势制造业”。

全球比较优势制造业有两层含义:

一、需求要面向全球,且具有不可替代性,在国际上很难找到竞争对手。

二、对应的供给产业链要大部分在中国,能实现供给自主可控。从而带来产业链聚集效应,工程师红利聚集效应,制造成本下降。

目前相对最看好光伏,也在于光伏更符合这两点要求:

第一,光伏的产业链大部分集中在我们国内,从上游的硅棒、硅片,再到电池、组件,整个环节90%以上都在中国,受海外的供应链影响比较小。

ps:半导体不满足这一点,相对全球核心竞争力仍相对一般。

第二,在全球碳中和的趋势下,未来几年量成长方向最确定的就是这个方向。

而且,随着上游硅料龙头公司的产能不断释放,硅料价格可能会回到历史中枢的位置,那么中下游的光伏龙头公司,盈利能力可能超出预期。

ps:新能源车不满足这一点,因为碳酸锂的价格上涨比较多,且供给很难大幅扩张,那么价格将会维持相对高位。

杜猛

杜猛如他的名字的一样,资历猛,实力更猛。

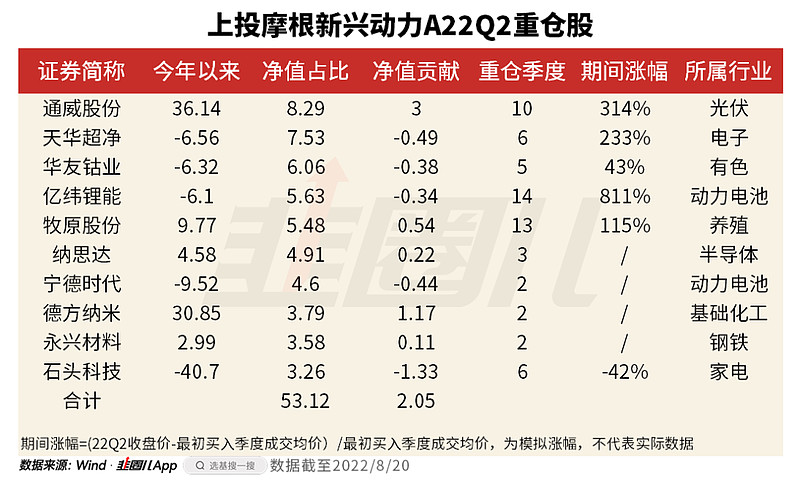

他自2011年7月开始管理上投摩根新兴动力A,至今连续管理已超过11年,十年如一。

累计回报587%,折合年化19%,同类排名前1%(3/261),超越基准回报495%。

杜猛的投研框架为:

采用自上而下的投研框架,从中观行业出发,关注符合社会发展趋势的新兴产业或者有成长性的行业。

在看好的行业中,以全球化的视角挖掘具有明显市场或技术优势的龙头企业。

坚持买入并持有策略,通过长期持股获取个股的中长期收益。

从其重仓股其有期及涨幅来看,杜猛确实践行了通过长期持股获取个股的中长期收益。

如第一大重仓股通威股份,杜猛拿了10个季度,期间涨幅超3倍,其实非常考验认知。

按照市场的主流观点,通威股份是做硅料的,处于光伏端上游,但壁垒一般。

随着其他公司硅料产能的释放,通威股份的高利润不可持续,所以它的估值才非常低。

但是杜猛把通威股份作为第一大重仓股,显然不认可这个观点:

新能源的需求增长非常快,虽然市场担心价格的变化,会影响上游金属资源类公司的业绩,会以一个周期股的估值来看待,但却往往忽视了其快速的增长性。

例如对上游硅料价格变化的判断,去年市场就认为价格到顶了,今年一定会暴跌。

其实到现在疫情这样的情况下,硅料价格还在涨,这代表下游的需求,其实是非常旺盛的,有很多投资人都看错了。

范研

范妍今年的表现,似乎让很多人失望了。

因为她的代表作圆信永丰优加生活,今年最大回撤达28.4%,超过了沪深300的最大回撤。

她在二季报中强调了回顾和反思:

范妍重点配置成长板块的原因在于:

1.国内流动性相对宽松,且成长股的估值不由美债收益率决定;

2.跟踪的高频数据显示政府投资增长更快的是新基建,传统基建投资力度有限。

但从实际结果来看,却是低估值的稳增长板块跌幅更小,范妍看对了却没做对,所以今年回撤比较大。

可如果拉长至5年,范妍最大回撤也没有超过30%,而且业绩也非常出彩,中长期表现依旧优异。

随着tmt板块的复苏和光伏板块的再度上扬,圆信永丰优加生活8月以来也是一路上涨。

而在宏观环境对投资影响愈发重要的情况下,注重自上而下和行业轮动的范妍,存在配置意义。

热爱投资

华夏阳琨和诺安杨谷,绝对是2位低调的大佬。

他们出道都超过了15年。

阳琨管理的华夏兴华是由封闭式基金基金兴华转型而来,实际从2007年6月就开始管理,至今超过15年。

2018年6月,金牛奖颁发了一个特别奖项:十五周年金牛杰出基金经理。

阳琨是获得者之一,而获得该奖项的基金经理还包括朱少醒、董承非、曹名长、易阳方,个个来头都不小。

而杨谷从2006年6月开始管理诺安先锋,连续管理时间超过16年,在主动型基金经理中仅次于朱少醒,他自2005年11月开始管理富国天惠。

诺安先锋交出的业绩答卷也很出彩。

截至目前,诺安先锋累计回报947%,折合年化15.3%。

在我看来,连续管理超过10年且年化15%+的基金经理,在市场里已属于拔尖的存在。

在有钱又有名后,这些副总依旧下场管理基金,如果不是真的热爱投资,恐怕很难做到。

有所热爱,有自己喜欢的事情并且一直坚持做下去,这就是人生最好的状态。