首先,我要感谢一下上交所,正是上交所在2019年4月2日的问询函,让我从专业的角度正确得认识了一下新城有些难懂的会计科目的作用,有时候,信大v还真的不如信证监会,链接:网页链接

同时附上新城的回复问询函的链接:网页链接

以及2018年年报链接:网页链接

2019年年报链接:网页链接

一、投资性房地产

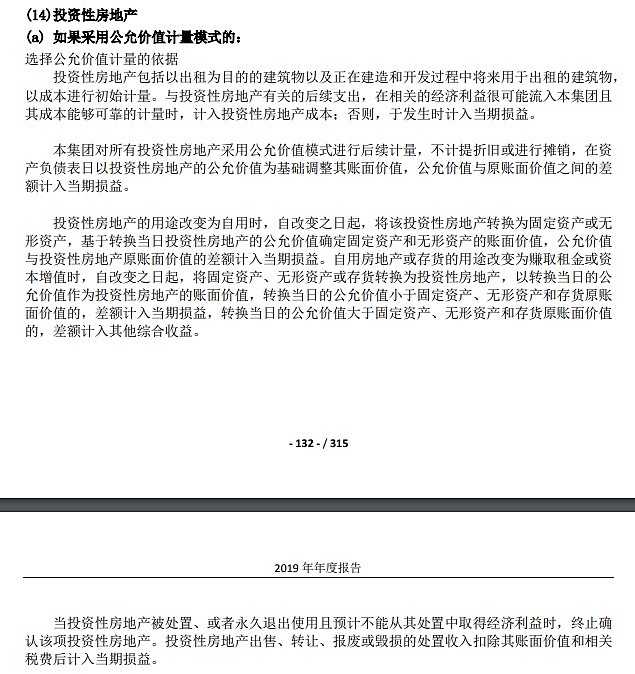

什么叫投资性房地产?新城在2019年年报第132页里自己写道

简单得说,就是以出租为目的的建筑物,他的升值减值计入公允价值损益

这几年,公司的投资性房地产规模不断增加,2017-2019年分别为235亿、407亿、682亿

同时,投资性房地产的公允价值损益也连续增加,具体计入了多少呢?请看2018年年报第196页、2019年年报第212页

按公允价值计量的投资性房地产,2017-2019年分别为9.09亿、28.09亿、25.5亿

注意,这几个数字都是计入利润表要加到营收里面的,也就是说投资性房地产的公允价值损益给2019年净利润增加了25.5亿

投资性房地产就是公司以出租为目的的建筑物,他这几年一直都没卖掉,那么是怎么保持连年升值的姿态的呢?

我遥想门口小卖部店旁的中介,老是挂出奇奇怪怪的价格,还匪夷所思得居然一直有人买,突然有所感悟![]()

世界,就是这么奇妙![]()

二、资本化利息

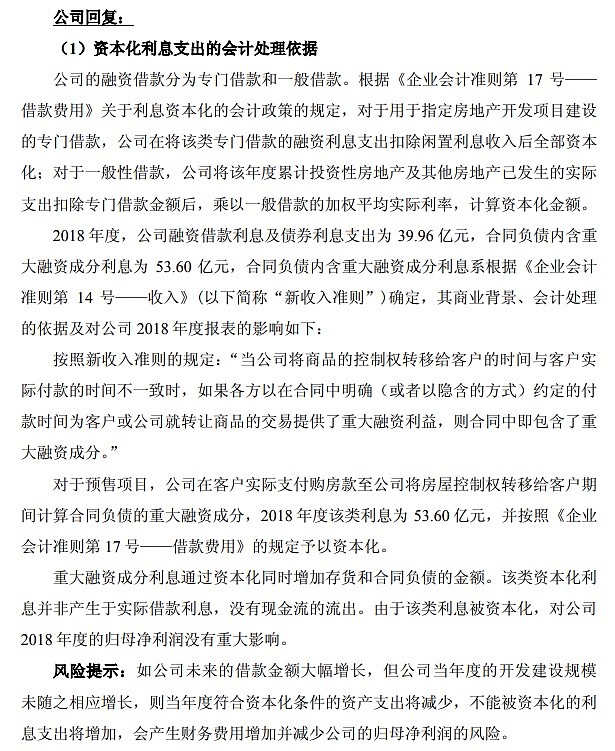

关于资本化利息的定义,年报里没有明确的解释,我建议大家看看新城的问询函答复,这是新城自己写的,在第17页

简单点解释,利息支出分为合同内的融资利息支出、合同外的融资利息支出

按新城自己的解释,公司把合同内的融资利息全部资本化了,合同外的按是否实际支出、按比例资本化,这样做有什么好处?

已资本化的利息不计入财务费用,而非资本化的利息要计入财务费用,要算做营业成本,要扣净利润的

所以才有了最后那个风险提示:如果未来合同金额减少,则当年符合资本化条件的利息支出将减少,不能被资本化的利息支出将增加,会产生财务费用增加并减少公司的归母净利润

然后,我又去翻了翻新城2019年的年报,2019年公司合同负债1977亿,2018年只有1182亿

![]() 突然有所明悟,原来还有这样玩的

突然有所明悟,原来还有这样玩的

那么具体有多少利息呢?

年报显示(2019年年报第210页)

2018年合同内的融资利息支出为53.6亿、合同外的融资利息支出为39.96亿,加起来总的利息支出为53.6+39.96=93.56亿

2019年合同内的融资利息支出为90.71亿、合同外的融资利息支出为55.95亿,加起来总的利息支出为90.71+55.95=146.66亿

这是总的利息支出的部分,原本都要算入损益表当营业成本的,现在来了个新会计准则,利息支出资本化了,就不计入损益表了

那么具体资本化利息了多少呢?

2018年资本化利息支出高达88.50亿、2019年资本化利息支出高达135.95亿,2019年年报第210页,自己去看

的确,房地产商白白占用客户预交房款,这的确是生意本质模式的一部分

但各位不觉得资本化利息比例实在太高了嘛

假设资本化利息是全是真实的客户预交房款

2019年,利息支出总额是146亿,其中资本化利息支出是136亿,也就是说非资本化利息支出是10亿

2018年,利息支出总额是93.5亿,其中资本化利息支出是88.5亿,也就是说非资本化利息支出是5亿

也就是说,公司的2019年债务应该要翻倍,而且按目前7%左右的利率水平来判断,公司2019年债务规模应该在10除以7%等于142亿左右

但是再对比公司年报的债务数据,并不支持我这个判断,资产负债表显示,按2019年年报,公司2019年非流动负债479亿、一年内到期的非流动负债237亿,加起来债务规模应该在700亿以上的样子,并且和去年相比无明显增长

换言之,这里面肯定有自家人用子公司充数的现象,已达到美化报表的目的

![]() 这才是新城最近几年“热卖”的真正原因

这才是新城最近几年“热卖”的真正原因

![]() 真是玩出了新境界

真是玩出了新境界

那么具体在资本化利息里虚增了多少净利润呢?

按2019年年报,公司2019年非流动负债479亿、一年内到期的非流动负债237亿,加起来债务规模应该在700亿以上的样子

按7%借款利率,公司应付利息50亿

实际的非资本化利息只有10个亿

虚增40亿净利润

评论里还有人不理解,简单点举个例子:

你作为乙,向甲买房,由于甲还没有给你房子,但是占用了你的资金,所以应该甲要支付乙利息

如果甲最终按合同给了你房子,这利息实际是不用付的,因为利息都在房屋的升值里了,这就是利息的资本化

但不管甲违约不违约,你作为乙,都必须支付借款方银行利息

现在我们谈的例子,都是甲和乙不是共同一致人

如果甲和乙是一伙的呢?本来应该甲去外面银行借的钱,现在由乙来借就行了,利息都不会出现在甲的报表里

这就是美化甲的报表

三、坏账计提

坏账计提也是神操作

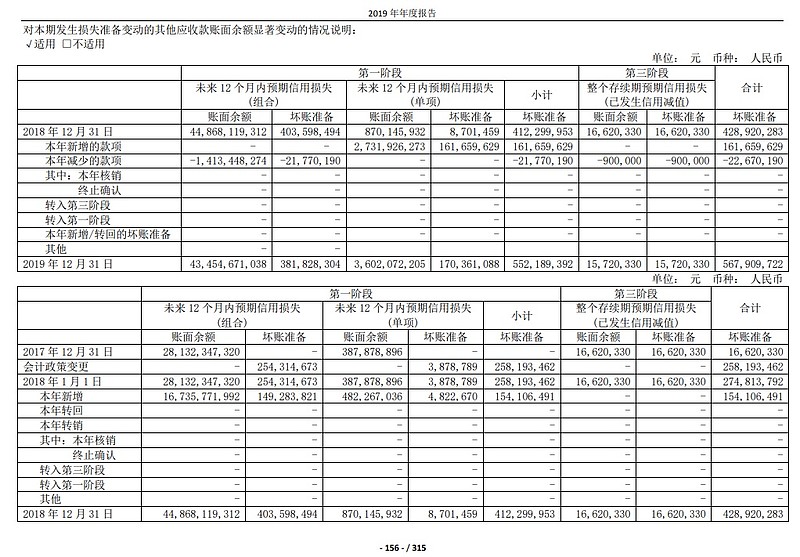

公司把应收账款分3个阶段:第一阶段是预期未来12个月内可能有信用损失的,第二阶段没有说,估计是12个月之后的,第三阶段是整个存续期信用损失的,就相当于直接违约的

2019年年报第156页

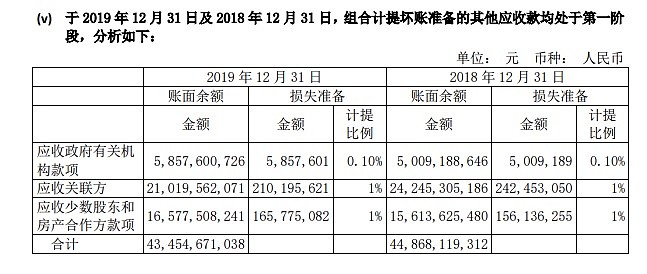

那么公司具体的坏账计提比例是多少呢?

第一阶段的坏账仅计提1%左右的样子,是的,你没看错,就是1%![]()

第二阶段未知,因为公司无第二阶段坏账,2018年年报也没有

第三阶段的坏账直接计提100%

![]() 再来看看公司应收账款的规模,2019年年报第156页显示

再来看看公司应收账款的规模,2019年年报第156页显示

2018年其他应收账款共计453亿,其中处于第一阶段的有448亿,占比98.9%,第一阶段应收账款总计提4.03亿

2019年其他应收账款共计465亿,其中处于第一阶段的有434亿,占比93.33%,第一阶段应收账款总计提3.81亿

公司始终没有第二阶段的应收账款,我也不知道第二阶段该计提多少

第三阶段直接计提100%

注意,第一阶段的账龄不是只有1年,可能有不到2年的

最为魔幻的是,且不说这个1%实在太小

为何公司的应收账款年年都是处于第一阶段?

2018年是第一阶段的,2019年还是第一阶段,是不是到了2020年还是第一阶段啊?

![]() 又玩出了新境界

又玩出了新境界

那么因为坏账计提,影响了多少净利润呢?

正常的坏账计提:一年以内5%、一到二年20%、二到三年50%、三年以上100%

就按最少的5%来算,那么新城控股2019年处于第一阶段的其他应收账款,共计434亿的,应该要计提21.7亿坏账准备

实际只计提了3.81亿,2019年年报第156页,自己去看

2019年虚增净利润约18亿左右

四、投资收益

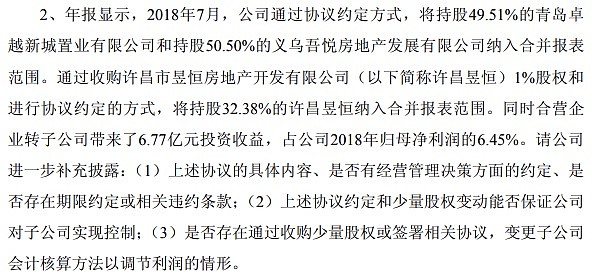

公司连年合并子公司取得投资收益,2019年年报212页显示,公司因合并子公司产生投资收益,2018年是6.77亿、2019年是4.18亿

2018年合并8家子公司:义乌吾悦(持股50.50%)、卓越新城(持股49.51%)、扬州悦盛(持股99.01%)、台州万博(持股99.01%)、长沙君正(持股50.94%)、许昌昱恒(持股32.38%)、南京创锦(持股95.87%)、江苏筑森(持股100.00%),取得了6.77亿的投资收益

2019年合并8家子公司:合肥创晟(持股100%)、天津津南(持股99.01%)、上海迪裕(持股99.34%)、苏州聿盛(持股95.86%)、简阳京新(持股95.24%)、南京万博(持股99.01%)、常州紫东(持股99.01%)、简阳嘉欣(持股48.57%),取得了4.18亿的投资收益

具体合并的子公司的净资产数据,在2019年年报第223页、2018年年报第206页

合并的子公司原控股股东持股比例,都在子公司一览表里,具体的一览表在2019年年报的第234页至第253页、2018年年的第222页至第233页

![]() 子公司不是几家几家的,是几页几页的

子公司不是几家几家的,是几页几页的

![]() 怪不得当年老孙接手乐视,居然会感叹看不懂,直接放弃了

怪不得当年老孙接手乐视,居然会感叹看不懂,直接放弃了

大家可以来自己体会一下,这么多页子公司,一家一家来查

注意,是“页”,而且每年还在不断新设![]()

更为魔幻的是,证监会的问询函里也提到了

有一家叫“许昌昱恒”的子公司,公司仅持股32.38%,2018年公司收购了1%的股权把他合并了

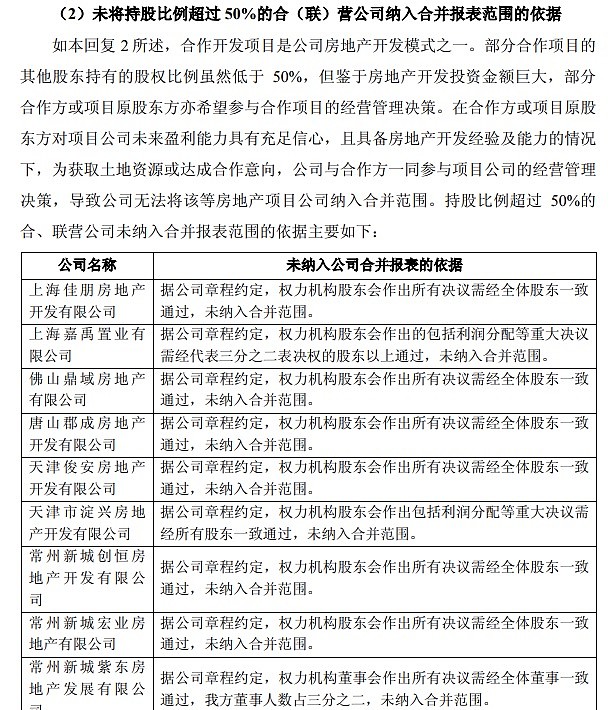

但与此同时,众多持股50%以上的子公司,公司却不合并,在子公司一览表里自己去看

为什么不合并,公司的解释也很魔幻,问询函答复的第14页

![]() 就是说,全体股东不能一致同意合并,所以才不合并

就是说,全体股东不能一致同意合并,所以才不合并

![]() 好吧,你这个解释我信了

好吧,你这个解释我信了

至于这些未合并子公司的净利润究竟是怎么样的?年报里都没写,部分子公司的数据,大家可以看看问询函答复的第13页

反正都是亏的,你懂的![]()

五、关联交易

公司2017-2019年,其他应收账款分别为:285亿、453亿、465亿。其他应付账款分别为:359亿、479亿、673亿

其中关联方的应收账款在2019年年报的第279页至第288页

关联方的应付账款在2019年年报的第288页至第290页

关联方的资金转入转出2019年年报的第271页至第279页

这都没个统计相加之和,没办法,大家自己去看了

另,在公司的问询函答复的第28页有这样一个表

注意,这说的是2018年的年报

我看到这个表格,突然一惊,要知道,2018年总的其他应收账款是453亿,里面居然有398亿是应收关联方、应收少数股东方、应收房地产合作方的

![]() 怪不得当年老孙进了乐视这个坑后感叹,看不懂,愿赌服输

怪不得当年老孙进了乐视这个坑后感叹,看不懂,愿赌服输

新城的这里面坑有多大,我反正是不懂的,你们别问我,问城管去

六、利息收入

公司年报显示,2017-2019年的货币资金分别为219.5亿、454.1亿、639.4亿

但是2017-2019年的利息收入分别为1.54亿、1.86亿、4.55亿

发现没有,不成比例的

算了,相比较上面的,这还只是小问题

七、少数股东权益

公司2019年年报显示

资产负债表,归属于母公司所有者权益合计384亿,少数股东权益235亿,所有者权益合计619亿,少数股东占比约38%

利润表,归属于母公司股东的净利润126亿,少数股东损益6亿,少数股东占比不到5%

发现没有,这两个比值是不一样的

为什么会这样?

建议大家看看这篇文章:网页链接

简单点说,当我们谈论估值时,一定是归属于母公司股东的净利润和净资产

现在,公司只需在经营的时候,把归属于母公司股东的净利润做高,把少数股东的净利润做低甚至亏损,这样就会得出公司经营非常健康的假象

历史上,乐视、暴风就是这样干的

我们来看看具体的数字

新城控股,归属于母公司股东的ROE是 126/384 = 32%

少数股东的ROE基本是0

故,个人认为,归属于母公司股东的净利润126亿有所虚高,有相当一部分本应属于少数股东的

在排除上述6点因素的情况下,实际净利润应该是(126+6)*(384/(384+235))= 81亿

虚增净利润126-81=45亿

![]() 发现没有,新城玩的许多招数,其实乐视早就干过,乐视的味道越来越浓了

发现没有,新城玩的许多招数,其实乐视早就干过,乐视的味道越来越浓了

最后总结一下,2019年年报虚增净利润,投资性房地产25.5亿、资本化利息虚增40亿、坏账计提虚增18亿、投资收益虚增4.18亿、关联交易规模巨大窟窿未知、少数股东权益45亿

![]() 好像总的净利润也就126亿

好像总的净利润也就126亿