“高息股”大概可以算是今年投资领域的流行词,而前几年的流行词是“赛道股”。

然而很多之前的高息股由于大幅上涨,已经成为了虚假的高息股,但是市场仍然在追逐这些虚假的高息股,而对真正的高息股又不待见。

如果说2023年10月,22块的长江电力还勉强能算高息股的话(对应每股分红0.8533,股息回报3.88%),那么本周五(20240621)收盘价28.37的长江电力,那就很难说是高息股了,毕竟股息回报只有2.89%(0.82/28.37)

但是在雪球上有大量看好长江电力的帖子,也有很多什么10W股长江电力养老之类的帖子

真的是因为$长江电力(SH600900)$ 股息高吗?

并不是,而是因为股价涨了,从22块涨到28块多

同样的还有 $宁沪高速(SH600377)$ ,如果说2022年10月到2023年4月,7块多到9块之间的宁沪高速还算是高息股的话(每股分红0.46,对应股息回报5.11%到 6.47%),那么现在12块多的宁沪高速只能算是虚假的高息股了,因为股息回报不足4%(0.47/12.32)

虚假的高息股投资者,追逐的是股价上涨,今年高息股大涨,他们就追逐高息股,就像前几年追逐赛道股,消费股一样。

有趣的是,前几年的消费股,今天却变成了真正的高息股。

比如 $伊利股份(SH600887)$ ,每股分红1.2元,本周五收盘25.78,对应股息回报4.65%

比如 洋河股份,每股分红4.66元,按本周五的收盘85.25元,6月26号分红后,股息回报高达5.78% (4.66/(85.25-4.66))

当然,肯定有人说消费不行了,理由是什么什么,其实这些理由基本上都是马后炮

就像2020年,洋河从80块涨到200多,伊利从30块涨到50,同样有人会说出无数的理由,它们怎么怎么好。

而且今年说不好的和几年前说好的,很可能是同一批人,绝大部分是没赚到钱的,因为当他们发现什么股票“好”的时候,基本上就离买单不远了。

追涨是人的天性,而很多人嫌弃现在真正的高息股,原因无非就是因为它们股价跌了才让股息高起来,股息高了,股价跌了又有啥用呢

这是最常见的谬误

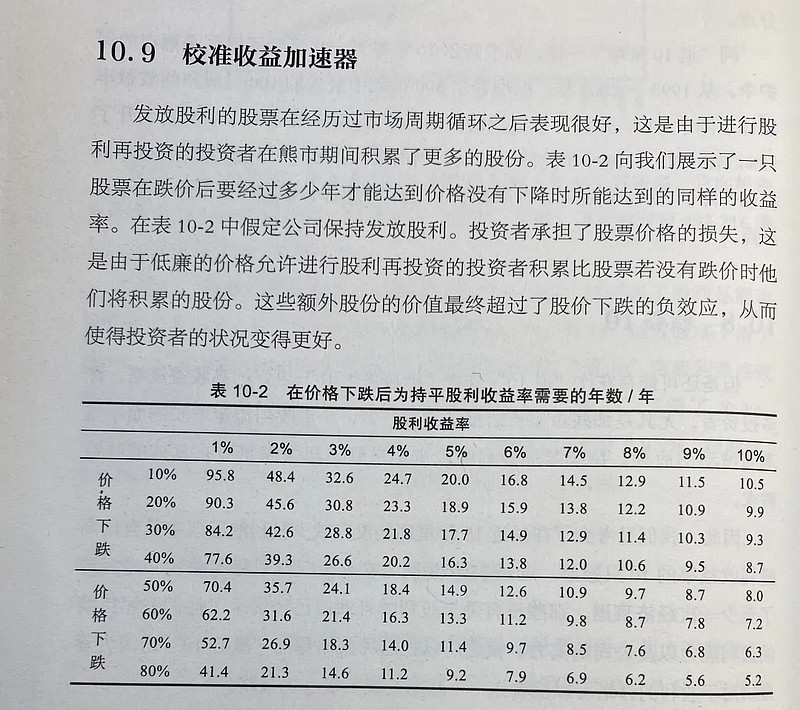

《投资者的未来》里面着重论述了股息回报的重要性,而且一个反直觉的结论是,如果股息回报比较高,即使股价跌了,用不了多少年,股息复投就能让账户的市值回到大跌之前的水平,来看书中的一个图

看上去难以置信吧?

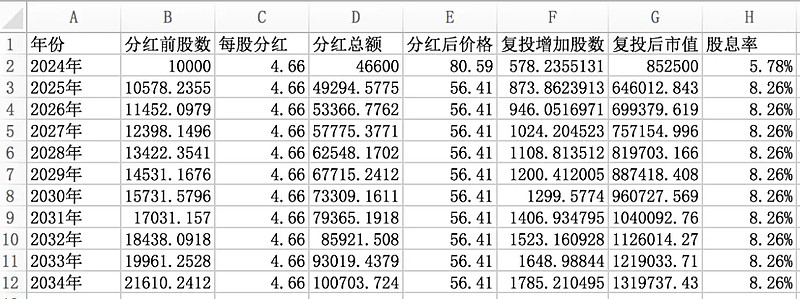

那就用洋河股份,手动计算一下,以洋河股份本周五的收盘价85.25为基准买入1W股(保留小数方便计算),每年分红保持4.66元(意味着利润0增长),明年分红除权后股价直接跌30%到56.7元(对应股息回报8.22%),经过10年后,市值从现在的85.25,增长到大约131.97W,年化收益率4.467%(《投资者的未来》里面应该是扣除红利税的结果,A股不卖出或者持股超过1年卖出没有红利税)

这还是利润0增长,股价暴跌的情况下。实际上消费产品企业经营正常的话,利润0增长的可能性很低,毕竟通货膨胀长期存在,在实际投资中会同时买入几个消费品企业,即使真的出现一个不增长,另外几个也会增长。

现在说0增长,和前几年说它能保持高增长一样,都是情绪化的观点。

而且当市场上某个稳定派息的股票,股息回报高达8%,会出现什么结果?

这里举几个例子

大秦铁路,往年每股分红0.48,它的股价在2023年2月16号达到6.63元,对应股息7.24%(0.48/6.63),后续的股价是这样的(日K)

宁沪高速,往年每股分红0.46元,它的股价在2022年10月达到7.1元,对应股息回报6.48%(0.46/7.1),后续的股价是这样的(月K)

凌霄泵业,利润基本上没增长,往年分红都是1元,它的股价在2023年6月达到13.68元,对应股息回报7.31%(1/13.68),后续的股价是这样的(周K)

至于几大国有银行,在2022年11月,股息回报集体达到7%左右时,一年多基本上都涨了50%左右。

投资真正的高息股,长期赚钱是大概率的事情,而投资虚假的高息股,能不能赚钱就只能碰运气了。