作者:董宝珍助手 李元刚

招行谷子地先生在他的文章《谜底揭开,我是吹哨人——民生银行2019年年报点评》中写到:“2019民生银行新生成不良金额在727亿,新生成不良率高于2%。”他把最基础的事实搞错,且错得离谱,正确的事实是2019民生银行新生成不良金额在500亿左右,招行谷子地先生硬生生把民生银行19年新生不良多算了200亿。由于对事实产生重大错误,招行谷子地由此提出的“民生银行的不良资产还没有完全出清、走出泥潭,还差很远。”更是严重的方向性错误。

首先做个自我介绍,我是董宝珍先生的助手---李元刚。我对招行谷子地先生的文章比较熟悉,他的文章表现出极其杰出的会计能力,我本人是会计出身,从而我知道那么深的会计分析能力,根本不是一两年的功夫,是长期的功夫,如果不是很长时间就能达到那样的水平,那一定是很有天赋。实话实说,招行谷子地利用财务优势所做的有些分析质量很高,但这一次关于民生银行的分析犯了严重错误。

700亿新生不良错在何处?

谷子地关于民生银行的资产质量的讨论过程中,有原文如下:

“减值准备约846亿比三季报的806亿增加了40亿。民生银行全年核销509亿,通过向第三方转让共处置不良贷款账面余额人民币212.57亿元,再加上不良余额增加了接近6亿。所以,最保守的估计民生银行新生成不良金额在727亿,所以新生成不良率高于2%。”

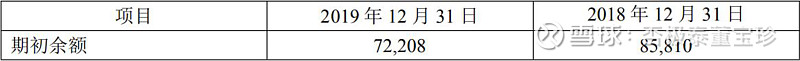

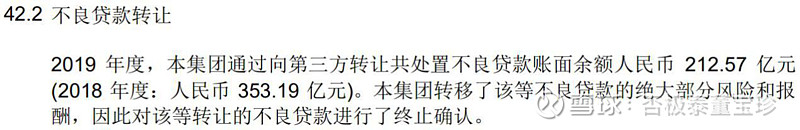

下图是2019年民生银行年报中对核销和转出资产的描述,上面清清楚楚地写着19年核销和转出额为509亿,而不是谷子地先生说的700亿。

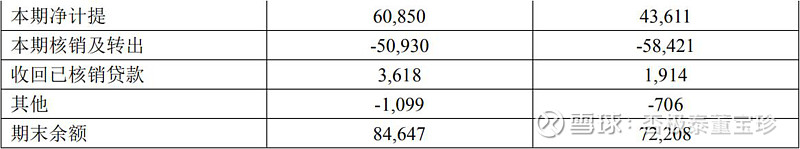

招行谷子地先生多算出了200多亿新生不良问题出在哪里呢?民生银行年报附录中的一段话:“向第三方转让共处置不良贷款账面余额人民币 212.57 亿元”,对这段话,他错误地理解为,此212亿元是在核销500多亿之外又转让给第三方不良资产200亿,实际上这212亿元是民生银行用于解释2019年所核销的500多亿的不良资产,有212亿通过向第三方转核销的,其余300亿是一笔勾销。以下是民生银行19年报中关于转出资产的描述:

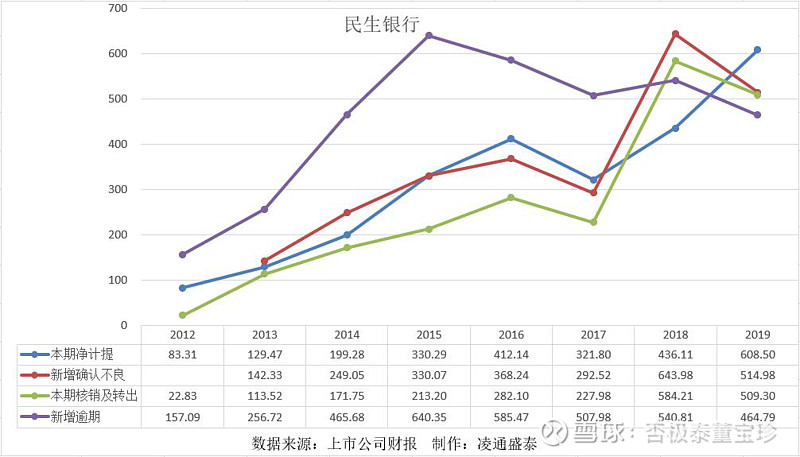

谷子地先生对这句话的理解错误,这种错误与早期民生银行的报表中,是把出表的不良资产分为核销和转出,现在的报表已经合并为一个“本期核销及转出”科目。下表是我的小伙伴统计制作的民生银行历年核销、新生不良、计提和拨备数据,供读者参看:

我之所以能发现这个错误,是因为长期研究民生银行,对重要指标都有记忆,如果真的2019年出现了700亿的新生不良,那么民生银行的很多数据就互相矛盾。假设谷子地先生的观点是正确的,结合其他数据计算,得出的民生银行拨备覆盖率就不是年报中披露的155%。于是我专门致电给民生银行证券部询问,民生银行工作人员反复核实后反馈给我的信息是。“核销里面包含了212亿的委托第三方处理掉的不良资产,那200亿的不良资产实际上是用于解释500亿核销中的具体核销方法。”读者如果对这个问题不清楚可以打电话问民生银行,或者精读年报!

错判新生不良引出更严重错误

如果对19年民生银行新生不良计算错误,会引出更严重错误结论。把2019年民生银行的新生不良多计200多亿,会导致对于判断民生银行资产质量未来走向,产生了严重的错误判断,谷子地先生文章中认为:“民生银行的不良资产还没有完全出清、走出泥潭,还差很远。”

实际上客观形势是民生银行的资产质量已经出现了拐点,不良大体已经出清,未来民生银行的资产质量将会确定的持续复苏和好转,绝不是还没有走出泥潭,以下是我们的依据:

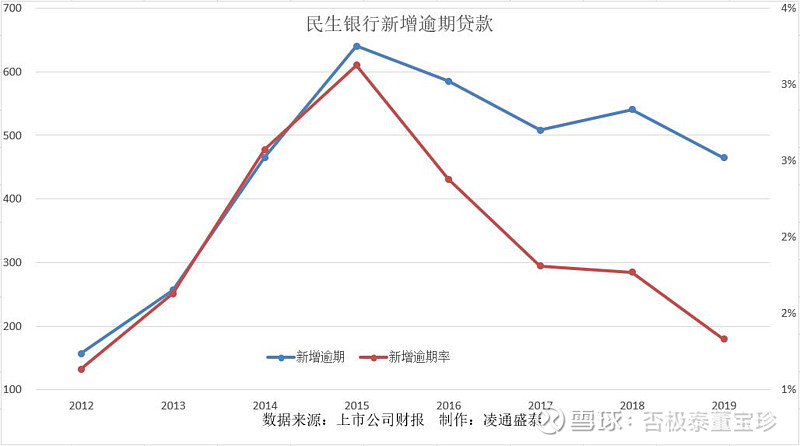

下图是民生银行从2012年到今天的新增逾期贷款数据。

新增逾期贷款在年报中没有直接披露,但是年报中披露了90天以下的逾期,以及90天以上365天以下的逾期额,这两个数据简单的加起来,就大体上可以知道一年内新增逾期额,并在计算出新增逾期额之后计算出新增逾期率。

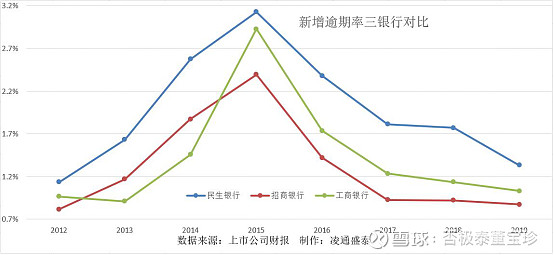

在上图中可以清晰、直观地看到一种强烈的变化趋势。民生银行新增逾期最高的时候是2015年,此后新增逾期额和新增逾期率都开始明显的下降,尤其是新增逾期率的下降速度之快是非常明显的,到2019年民生银行的新增逾期率下降到了2%之下,已经回到了2012年本轮中国银行业资产质量恶化前的水平。下图是工商银行、民生银行、招商银行历年新增逾期的对比图:

可以看到一方面三家银行的新增逾期趋势是完全一样的,另一方面民生银行新增逾期率明显偏高,但是进入2019年民生银行的新增逾期率快速下降,意味着民生银行的客观资产质量快速好转。

新增逾期是代表资产质量变化的最关键指标,也是最客观的指标,它远远比新增不良以及不良率的客观性要强,因为新增逾期没有主观认定,是纯客观的,这个指标的变化方向更客观准确地揭示资产质量的变化方向。

谷子地先生把2019年民生银行新增的不良额错误多加了200多亿后,错误地认为民生银行的资产质量还在泥潭里。该错误表面上看是搞错了一个关键的数据,但本质上是没有找到什么才是判断一个银行资产质量走向的最客观指标。新增不良、当期不良都因为客观性不足,不能成为判断资产质量走势的客观指标,新增逾期贷款额和新增逾期贷款率才是最客观指标。因为错误地选择了衡量银行资产质量走向的指标,是误判的根本原因。

同时需要立足长期分析银行的资产质量,当前的不良资产都是若干年前发放的贷款形成的,所以考察资产质量变化,不把5年以上的数据列出来站在长周期观察,是得不出结论的。谷子地先生极度否定民生银行复苏的这篇文章中,其认定民生银行资产质量还在泥潭中的依据只立足短期一年的数据,而且这个数据还被搞错。

总结以上分析,《谜底揭开,我是吹哨人——民生银行2019年年报点评》这篇文章对民生银行的分析在数据上有严重的硬伤,结论严重错误,所得出的关于民生银行还没有走出泥潭,将要进一步陷入新的泥潭,这一判断完全是错误的。

很多人认为招商银行的经营复苏,乃至估值修复,仅仅来源于招商银行的竞争优势,该观点过去两年极端流行,但这是一个极其错误的认知。大概在2018年春天,董宝珍先生提出了一个观点:“招商银行的复苏是依托,并且建立在银行业整体复苏的大背景之下,银行业整体复苏的条件具备后,招商银行凭借竞争优势率先复苏,招商银行是行业整体复苏的报春花,其他银行将次第复苏。董宝珍先生将其概括为整体复苏次第表现!董宝珍先生在多次公开演讲中,指出招商银行只是春天里第一颗发芽的树,没有春天来临的气候变化背景,任何一颗树都不能发芽,看到第一颗树吐出新芽就应该知道春天来了,树林里所有的树都会次第发芽!招商银行的复苏主要依托于行业的发展,如果没有行业的反转,招商银行自己的竞争优势再怎么强烈,都不能复苏,招商银行的竞争优势只是其率先复苏的原因,不是其能够复苏的原因!”

但是非常遗憾的是这个正确的理论判断提出以后,因为理论过于超前,以至于客观事实还没有发展到那一步,没有现实证据能够证明,因为确实在当时只有招商银行一家的经营数据表现出反转,而绝大部分银行的数据没有好转。反倒是那些提出招商银行一枝独秀,而且以后也是一枝独秀在当时证据充分,在当时看上去貌似正确。

以上论断观看2018年冬季见面会下集35分钟处:

《2018年冬季董宝珍见面会(下集)》网页链接

董宝珍先生用他高度抽象、哲理化的观点得出某一个结论时候,在当时是找不到相应证据的,往往都是一两年以后才能有证据,慢的要三五年之后才能有证据。一个马上就兑现的观点,其实没有多少价值。

下面我把我们董宝珍团队所做的几张图展现给大家,再一次用铁的事实和证据证明银行业是整体复苏的。

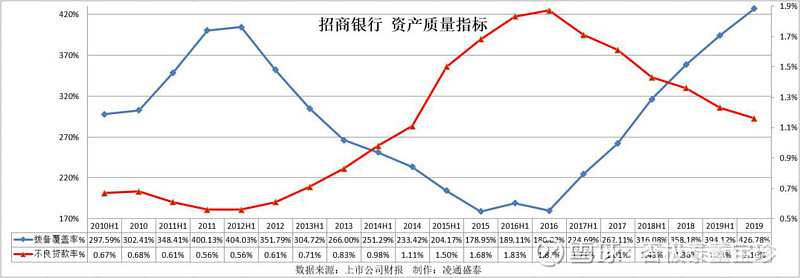

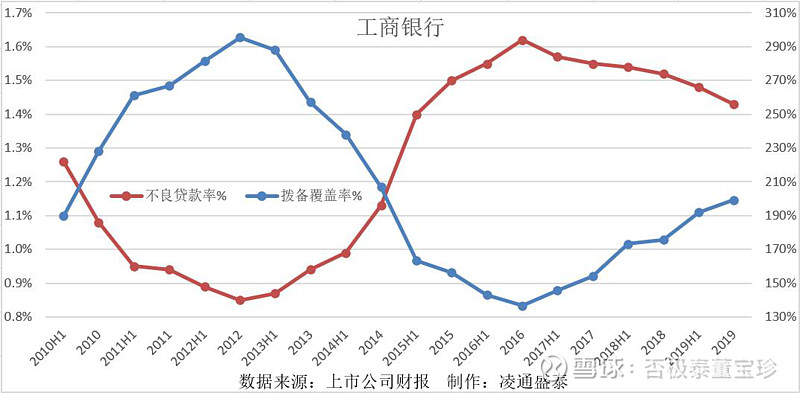

这几张图分别是招行,工行,民生银行,它们的不良率和拨备覆盖率的叠加图,可以看到,三家银行最终将走出完全一样的图形来,差别只是时间问题,招商银行已经完整地走出来了一个复苏周期,而工商银行已经走了一半,民生银行已经开始走向那个复苏的态势,整个银行业走得也是这个大方向,只是时间上的次序差异。所有银行最终都会走出来这样曲线图形。

目前工商银行和民生银行实际上正在开始复苏态势的过程中,估值还没有任何的反应,从而这种没有任何反应,包含了价值的更大。同时由于招商银行的各项数据以及大幅全面好转到正常水平,预测招商银行的估值水平至少应该上升50%。达到13倍市盈率!招商银行、国有大行、其他股份制银行整体处于严重低估中,将要发生进一步的整体性估值修复!

以上就是我对谷子地先生一些看空民生银行文章的学术交流文章,希望谷子地先生能够指出文中的错误和不足。