美股的油轮最近还是不错。我想主要的原因还是在于船舶本身的持续升值中。

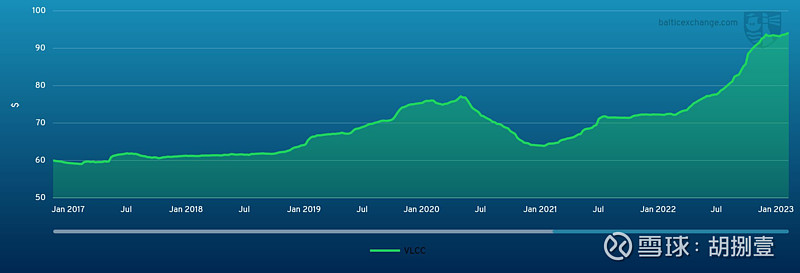

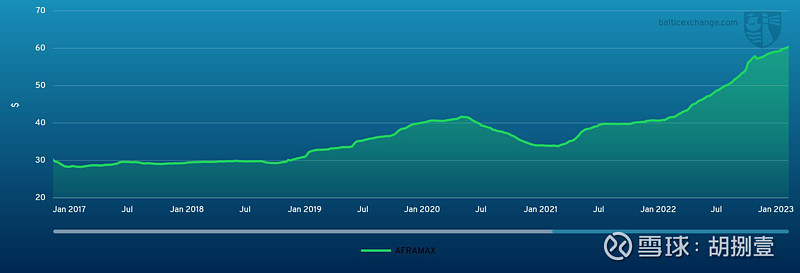

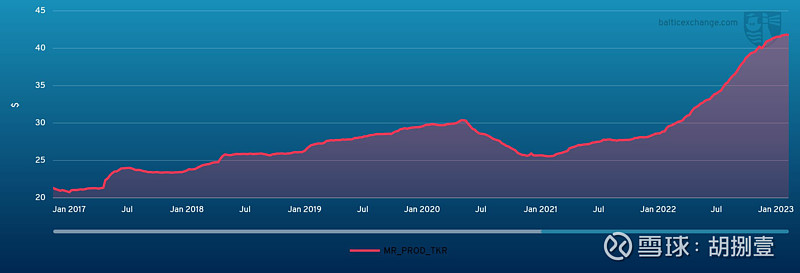

直接引用一下Baltic中 5岁二手船的价格走势。

VLCC (2016/11/17 - 2023/02/10)

Suezmax (2019/10/11 - 2023/02/10)

Aframax (2016/11/13 - 2023/02/10)

MR (2016/11/14 - 2023/02/10)

个人对美股油轮的理解依旧是“买股票就是买油轮”。船舶本身是具有金融属性的可交易品种。公司市值锚定了公司船舶的价格,股价关联的是二手船价。运费的上涨,体现在上市公司的分红中。非常合理。

对于相同的行业,如果美股油轮股的估值方式是合理,那采用不同估值方式的A股油轮,可能就不太合理。如果把股价锚定运价,一些很直观的问题将不可被解答。

比如,

1>中远海能有各种船型、且有很多航线,那为什么市场只是简单的把海能的股价关联在TD3C上?(TD3C只是一种船型的一个航线的运价指数。)

2>同1,招商南油虽然绝大部分是MR,但是怎么可以只用一条新加坡-东澳的航线来深度锚定?

3>目前被市场参与者锚定的运价指数还只是即期运价。这会涉及到一个问题,已经签订合同(已经成交)的航次运价,并不随运价指数变化。

4>继续由问题3延展,除了SPOT市场(即期市场),海运中还有大量存在的TC(期租),也就是大家关注的运价指数,并不能反映期租船的盈亏变化。

再想想,还会有更多的问题。这些问题已经可以反映出A股油轮估值在逻辑上的不太严谨。

只是浅谈现象和自己的一点想法供大家参考,并无结论。

*关于美股油轮与船价的线性关系,去年做个论述,有兴趣的朋友可以参看。当时没有现在的思路清晰,写的可能有点凌乱。