最近$爱尔眼科(SZ300015)$ 的股价下跌地非常丝滑,没有一点反弹的迹象。做技术分析的人会问:股价的底部在哪里?

自从走上价值投资的道路以来,我已经很久没有说技术性术语,也有很多年没有根据K线来做交易。

因为投资的底层逻辑就是买公司,跟公司是否上市没什么关系。我们购买了公司的股票,就代表我们持有了公司的部分所有权。

股市只是提供了我们一个交易的场所,我们可以买入自己看好的公司,也可以卖出不看好的公司,仅此而已。

但这不代表公司的股价走势与公司的内在价值完全无关。

一、从长期看,股价总会反映出公司的内在价值。

贵州茅台、五粮液、长江电力这些长牛股咱就不说了,还是拿爱尔眼科举例。

爱尔眼科于2009年10月在深交所创业板上市,发行价28元/股,发行后总股本1.335亿,发行市值为28x1.335=37.38亿元。2009年公司归母净利0.925亿,市盈率为40倍。

截至目前,公司的市值1020亿,2024年预计归母净利40亿+,对应市盈率为25倍。

从2009年上市15年以来,公司的业绩增长了近43倍,市值增长了27倍,估值下降了38%。

所以,只要公司是赚钱的,赚的是真钱,而且每年赚得钱越来越多,那么股价(乘以股本就是市值)自然会照顾好自己。

至于2021年7月份时,公司的市值被炒到了3600多亿(对应21年23.23亿归母净利的市盈率为155倍,2020年的静态估值就更高了),那种情况纯属是市场先生在发癫狂症。

三年后的当下,市场先生似乎又来到了另一个极端。

当前公司的市值1020亿,对应2024年预计归母净利40亿+的市盈率为25倍。

这个估值算不上多少便宜,但至少不能说贵吧。

股价总是围绕企业的内在价值上下波动,至于这个波动幅度有多大,回归合理估值的时间有多久,我们没法掌控。

只要公司的价值朝着东北方面前行,那么股价也必然沿这个方向波动。

关键点还是回到公司的内在价值上来,爱尔眼科的内在价值会朝着东北方向一直前行吗?通俗一点说,公司未来的业绩还能保持增长吗?

二、我们可以从以下几个方面来看公司的增长点

①从眼科行业来看

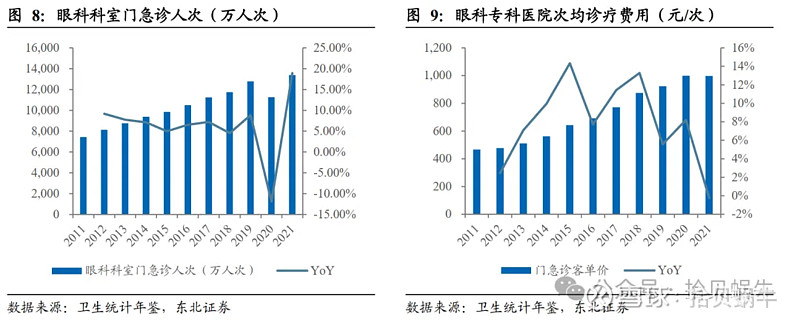

根据卫生统计年鉴的数据,2021年全国眼科科室门急诊人次达13,398万人次,2011-2021眼科专科诊疗人次年均复合增速达6.06%。2021年全国眼科专科医院次均诊疗费用达997元/次,2011-2021 年眼科次均诊疗费用年均复合增速达7.89%。

从眼科行业的数据看,不管是门诊人次还是单次诊疗费用都是逐年提升的。这个背后的逻辑也很好理解,2011年中国人均GDP为5614美元,2023年为1.25万美元。2011-2023年复合年均增速约为5.4%。

在可见的未来,咱们的人均GDP依然会增长,而医疗行业的增速大概率跑赢GDP增速。

这是基于2方面的考虑,一是法定货币长期看必然贬值,2%左右的通胀率有利于促进社会发展;二是基于人们追求美好生活的愿景不会变。

相信经济依然会增长是我们做投资最底层的自信。

②老医院的内生增长

2014年之前,爱尔眼科主要通过自建医院及原有医院的内在增长实现业务的发展。2014年后,公司通过并购体外基金孵化的医院进行快速扩张。

先说原有医院的内生增长潜力。

一家医院在当地开得时间越久,积累的口碑越多,带来的营收和利润也会逐年增长。

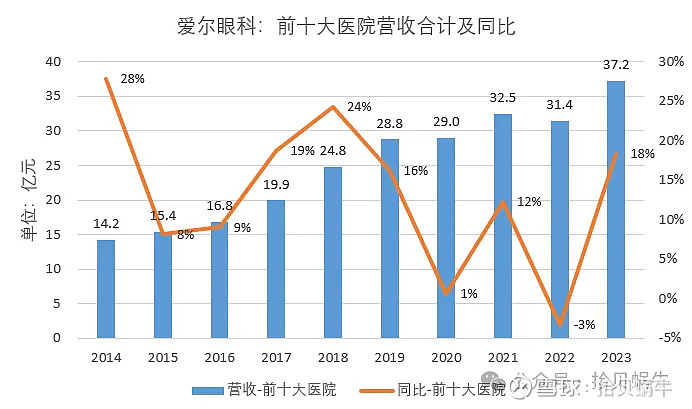

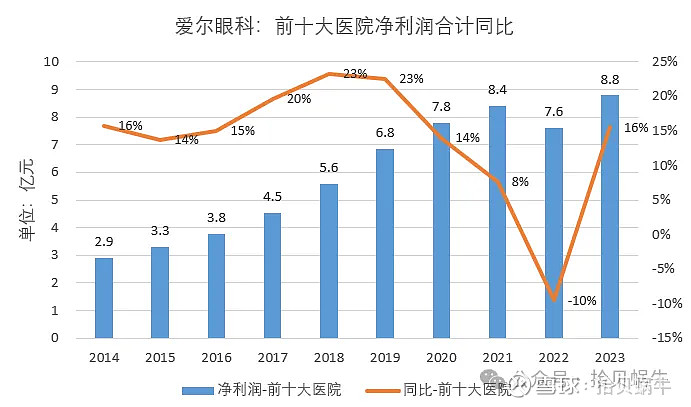

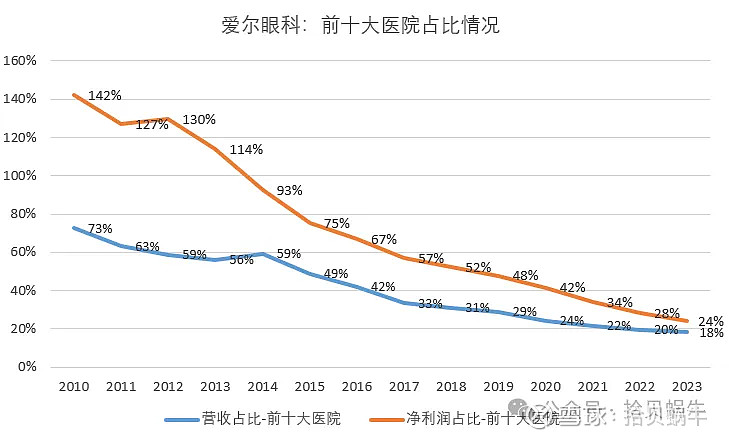

我统计了一家公司近10年前十大医院的营收和净利润情况。

公司前十大医院的营收合计从2014年的14.2亿增长到了2023年的37.2亿,年均复合增速11.3%。

公司前十大医院的净利润合计从2014年的2.9亿增长到了2023年的8.8亿,年均复合增速13.1%。

可见,公司这些老医院不仅保持增长,增速还能维持在10%以上,还是相当不错的。

③并购扩张一路

2014年公司开始并购之路。公司与投资机构一起设立基金,然后体外孵化医院,等医院达到盈亏平衡点时再并购入上市公司体内。

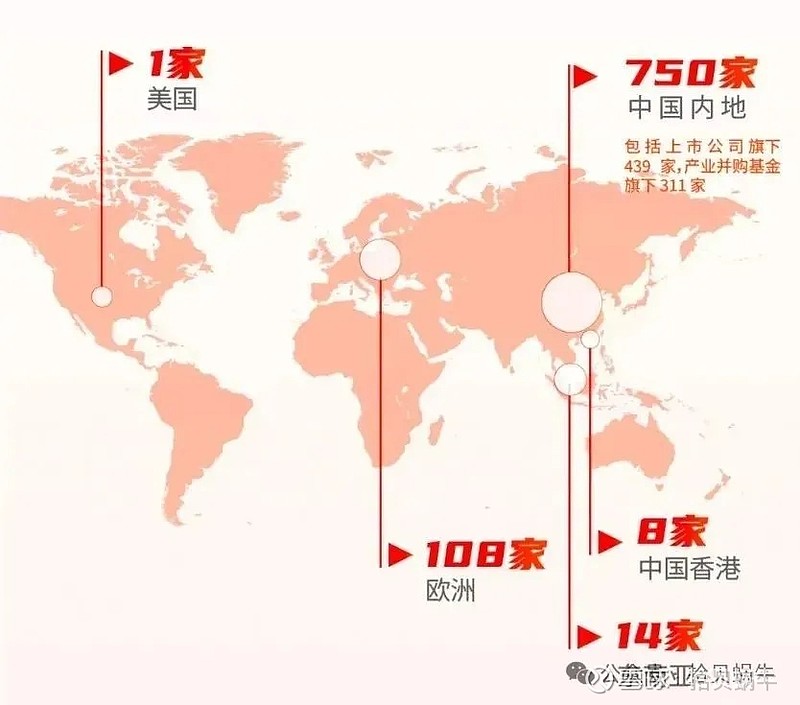

这一扩张思路,使得公司的医院数量从2013年底的49家发展到了2023年底的256家境内医院、183家门诊部。另外在境外布局了131 家眼科中心及诊所。

从前十大医院的营收和利润占比也可以侧面印证公司并购扩张之路的迅速。

前十大医院的营收占比,从2014年的73%下降到了2023年的20%。利润占比,从2014年的142%下降到了2023年的24%。

上个月,公司发布了拟13.44亿元收购52家医疗机构部分股权的公告,我们可以发现,爱尔眼科依然处在扩张中。

年初的时候,产业并购基金旗下的医疗机构是311家。所以,除掉上述52家医院外,体外预计还有259家医院。

关于并购计划,公司在6月18日的交流纪要中说:

2014 年起探索实施的产业并购基金模式让公司取得了显著的先发优势,储备了大量优质项目,但本质上是策略性的、阶段性的、过渡性的。现在上市公司体量越来越大,资金实力逐步增强,承载能力持续提高,上市公司自建的医院逐步增多,“轻舟已过万重山”。

可见,公司的并购计划在未来将逐步退出,逐渐转到自建医院上面来。扩张速度会放慢,但带来的好处是更加稳健的发展。

国外扩张方面:

近日,位于西班牙马德里的爱尔眼科欧洲子公司Clínica Baviera(持股79.83%)宣布,以自有资金1170万欧元收购英国Optimax集团(Eye Hospitals Group及其下属机构)的100%股权,正式进军英国眼科市场。

Optimax集团成立于1991年,在英国拥有19家医疗机构,覆盖伦敦、伯明翰、利物浦、曼彻斯特和贝尔法斯特等主要城市。

欧洲地区是爱尔眼科海外市场的主战场,2023年欧洲地区营收17.2元,同比增长22%,占营收的比重达8.5%。

而欧洲地区的业绩就是由欧洲爱尔的子公司Clínica Baviera贡献的。

截至2023年年底,Clínica Baviera集团分别在西班牙、德国、奥地利和意大利总共4个国家,设有108个眼科中心。

三、市场在担忧什么?

通过以上3点分析,我们可以发现公司的业绩依然可以保持增长。无非是公司需要在并购和内生增长之间找到一个平衡。

扩张太快容易扯着蛋,比如商誉减值的问题等等。不扩张,仅靠老医院的内生增长又比较慢。

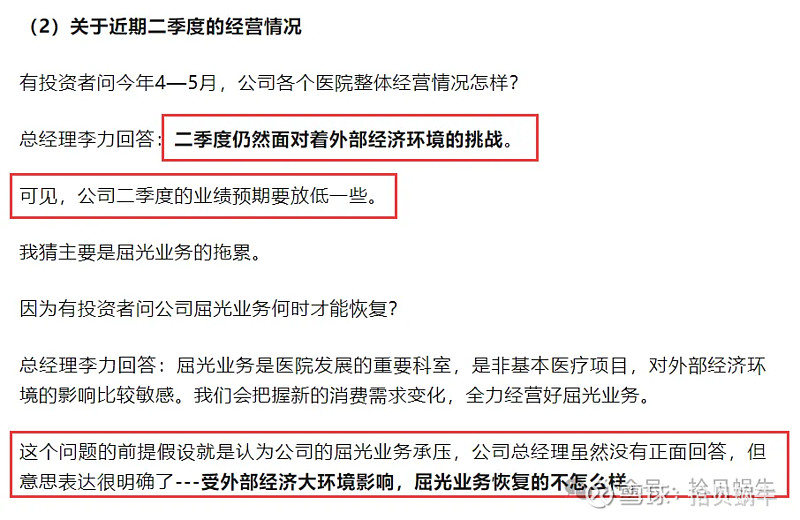

我觉得市场最担心的应该还是二季度的业绩问题,毕竟市场上的大部分人都是“近视眼”,更看重短期的业绩,而非长远的逻辑。

这个从5月份的业绩交流纪要来看,2季度的业绩不会很好,这基本已经是明牌。

这点我们在5月份的文章《爱尔眼科业绩交流会透露了什么?》中有阐述。

另外,暑假就要开始了,由于暑假是学生做屈光手术的旺季,所以,公司的业绩还是要看三季度的情况。

综上,我觉得的对于爱尔眼科的未来没必要太悲观。

不管经济怎么样,眼科的疾病该看的还是需要看病。受大环境影响,可能近视眼手术部分的业务会受点影响。

不过这种公司看得久、看得远,就看自己的持仓期限吧。

至于估值多少是底,或者说股价何时到底,我也不知道。我只是觉得25倍的估值已经比较合理。