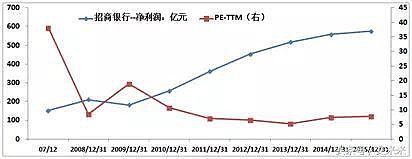

招商银行(600036)最近股价走势惹眼,3个月时间上涨了43%。此前从2007年底以来,以招商银行为代表的银行股却打死都不涨。这10年间,招商银行净资产增长6.3倍,净利润增长7.7倍。但是投资人实际获利只有1.6倍,对应年化收益率仅10%。

为什么这么高速增长的公司,股价回报这么低呢?有重仓银行股的某知名投资人把原因归结为市场的非理性。但是,10年的市场是相当有效的,不必怀疑市场是否犯错。而且即便未来10年,招商银行的年化投资收益率仍然不会很高。

净利润高速增长的招商银行为什么股价表现平平呢?趁着周末我们来深入谈谈股票估值这个难题。

股价 = EPS x 市盈率

从公式可以看出,股票获利(股价上涨)不仅仅取决于净利润的增长(体现为EPS的增长),还取决于买入时和卖出时市盈率的变化。目标期估值,这里特指股票在卖出时的预期估值,也就是若干年后变现时的合理市盈率或市净率。目标期估值是在买入时就要确定的参数,否则长期投资的业绩难以预期。

有四种投资:

Ø 最好的投资:净利润和市盈率都能增长,即戴维斯双击。

Ø 次好的投资:净利润增长而市盈率能保持,投资人能分享公司的财务收益。

Ø 较难的投资:净利润增长而市盈率下跌,投资回报低于公司的财务收益。

Ø 最差的投资:净利润和市盈率同时下滑,即戴维斯双杀。

上述情况都要研究目标期的估值。不幸的是,从理论和实证来看,优秀公司的估值是逐年下滑的。如果持有一只股票5年,期间公司业绩(EPS)增长了3倍,但市盈率变成原来的1/3,那么投资者的收益率是零。从2007年底到现在,银行股和地产股就是这样表现的,净利润年年增长,但股价就是不涨。

对目标期估值的模糊认识,是大多数人投资失败的原因。对于长期投资而言,研究目标期估值甚至比研究净利润增长更为重要,净利润是经营的外现,目标期估值才是经营的本质,或者说生意属性决定目标期估值。

对目标期估值的模糊认识,是大多数人投资失败的原因。对于长期投资而言,研究目标期估值甚至比研究净利润增长更为重要,净利润是经营的外现,目标期估值才是经营的本质,或者说生意属性决定目标期估值。

徐星投资的《价值评估》中提出均衡期的概念,并把拥有超额收益的公司分成阶段优势型、长期优势型、成熟型等几类。这些概念对于理解目标期估值有很大的帮助,下面分别探讨这三种类型公司的目标期估值。

1、 成熟型

这类公司因为具备竞争优势而拥有超额获利的能力,其收益稳定却增速平平,因而进入成熟期,我们把这个经营时期称为均衡期。均衡期的公允PB估值为Q = β/(r-g),此时公司的经营和公允估值无太大变化(只是正常波动)。

均衡期的公司往往财务状况极好,且高比例分红,被称为蓝筹股。但如果投资这类股票,由于估值难以变化,且净利润增速平平,显然长期投资的回报率不高。

但均衡期的公司适合保险公司投资,险资的资金成本较低、且重视资金安全,因而愿意接受较低但稳定的年化收益率。这是巴菲特经常不小心买入成熟期公司的原因之一。

由于估值难以变化,成熟型公司的目标期估值就是其均衡期估值。均衡期估值是研究目标期估值的基础。

2、 阶段优势型

这类公司往往是分享了行业的景气,并以较高的经营效率获取超额收益。由于生意属性的限制,这类公司最终难有均衡期,衰退或者周期性波动是它们的最终归宿。

这种行业的最终格局总是多家竞争,寡头难以出现,即使是当前高速增长的龙头,市场并不放心它的未来,其目标期估值都是很低的。最终衰退的行业不值得投资,这里只分析周期性行业。

以银行业为例,这是同质化竞争行业,即便是优秀的招行,也难以形成压倒同行的竞争优势。参考富国、美洲、摩根、花旗等成熟型美国银行,它们的ROE差别较大,但PB基本都在1左右,富国银行的PB均值也只有1.3。因此可以把PB=1作为国内银行业的目标期估值。作为阶段优势型公司,即使对标富国银行,招行的目标期PB估值也应该只有1.3左右,在PB=4.4时投资招行,股票的长期回报率必然很低。

最近招行股价表现非常抢眼,PE < 10,PB = 1.5,是否未来的长期投资收益率一定很高呢?由于银行业的高增长不可能再持续,而目前招行的估值也接近于目标期估值,如果不考虑牛市,我认为未来十年投资招行的年化收益率仍然不会高于20%,不过投资人可以分享招行的财务收益。

对于长期投资而言,股票的涨幅主要取决于生意属性,买入价的高低影响有限(比如90年代任何时候买入云南白药的长期回报率都很高)。但对于阶段优势型公司,其生意属性决定其目标期估值很低,且可能会负增长,因此不适合长期投资。而对于短期投资而言,股票的涨幅不取决于生意属性,而要看买价是否足够低。中集集团就是一个例子。

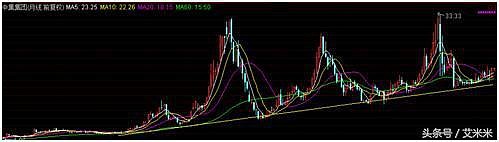

由于麦伯良团队的优异经营,中集集团穿越了多个经济周期,属于阶段优势型公司的佼佼者。每经历一次经济低谷,中集的最低股价不断抬升,如下图:

1999年3月初,深圳B指跌到历史最低的41点,如果你在这个历史低点买入中集B,然后长期持有到现在,有人测算年化收益率高达17%。但如果不幸没有买在最低点,长期投资的回报率则大打折扣。大多数阶段优势型公司只适合阶段性投资,中集这种能穿越周期的公司凤毛菱角,投资者最好在业绩低迷甚至亏损时买进,业绩高涨时变现,这对投资者的心理是极大的考验。

总之,阶段优势型公司的目标期估值最难把握,市场的情绪和偏好对估值的影响极大,大多数公司是难以可靠估值的,参照历史均值、历史最低估值、国外同类公司估值等等,也许能得出一些模糊的结论。但无论怎么变化,投资者心理要清楚,这种股票的目标期估值不会很高,阶段性地低买高卖才是理性选择。

3、 长期优势型

巴菲特说“如果你不想持有一只股票十年,那么一分钟也别持有”,说的就是这种长期优势型的公司。首先,这种公司具备竞争优势和均衡期,且能增长10年以上;其次,若干年后目标期估值还不低。这两条是长期投资能够成功的保障。

长期优势型公司不可能永远增长,再伟大的公司也会步入成熟期,只是它的增长期很长而已。巴菲特说“我希望持有的期限是永远”,这是理想情况,事实上没有什么公司值得永远持有,除非它永远保持极低估值和极高分红,这显然不是现实的股票市场。

均衡期估值是各个经营阶段中的最低公允估值,投资者如果从公司的快速增长期一直持有到均衡期,估值将大幅降低,股票年均回报率相应缩水。市场容易追捧高速增长的公司,在目标期变现能同时享受财务收益和市场溢价。

假定一个长期优势型公司能持续增长15年,然后步入均衡期。但投资者能把握的高速增长期只有N年(N<15),后续15-N年的时间内可能确定性不足、或者进入低速增长期。为了追求确定性的高回报,投资者不一定在15年后抛出,而是在第N年变现,这个N就是目标期,对N年后的估值就是目标期估值。严格地讲,根据递推公式(参见《价值评估》)从均衡期往回递推15-N年的估值就是N年后的目标期估值。

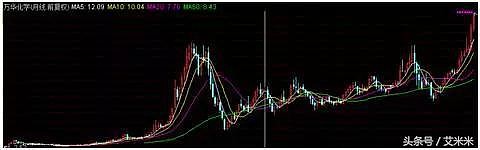

万华化学曾经是个大牛股,公司从事工业基础原料的制造,靠高效率的生产、低成本的储存和运输建立起强大的规模优势,行业地位稳固。股价表现如下:

2001-2007的6年间,没有IPO以外的融资,万华化学的净利润年均复合增速高达56.4%。随后2007-2013的6年间,净利润复合增速下滑为14%,ROE也从最高58%下降为30%左右,如下图: 如果回到2001年投资万华化学,也许我们只能确定5-6年内的增长,那么2006-2007年就是目标期。万华化学所在的行业最终都是寡头竞争,可定性认为2007年后还有较长时间的低速增长期,假定最后均衡期PE=15(参考国外的经验值),2007年的目标期估值至少高于15,如果适当的递推,目标期PE可以毛毛估为30倍。事实上2012年开始,市场就给予万华化学15倍PE的估值了(如下图),市场隐含的假设是2012年公司进入了均衡期。2016年的增长是另一个故事的开启,但2001年很难看到15年以后。

如果回到2001年投资万华化学,也许我们只能确定5-6年内的增长,那么2006-2007年就是目标期。万华化学所在的行业最终都是寡头竞争,可定性认为2007年后还有较长时间的低速增长期,假定最后均衡期PE=15(参考国外的经验值),2007年的目标期估值至少高于15,如果适当的递推,目标期PE可以毛毛估为30倍。事实上2012年开始,市场就给予万华化学15倍PE的估值了(如下图),市场隐含的假设是2012年公司进入了均衡期。2016年的增长是另一个故事的开启,但2001年很难看到15年以后。

如果在2001年上市之初买入万华化学,当时PE约为33倍,6年后以目标期PE=30时卖出,股票的年均复合收益率高达48%,投资者分享大部分财务收益是有保障的。如果在低速增长期变现,股票的年均收益率降为25%左右(变现时PE<20),远低于公司的财务增长率。实际上,2007年万华化学的最高PE为48倍,股票年均回报率可以高达66%。

实操中,估值是一个迭代的过程,经营环境和经营状况可能发生变化,事前模糊的正确胜过精确的错误。确定目标期估值的意义在于买入时的信心,以及在目标期到来之前的持有信心。

上面的十大牛股中,排除净利不增长的海虹控股、以及主营发生变化的中国卫星,只有云南白药、贵州茅台的股价涨幅跑赢或接近净利润累计涨幅。可见大部分牛股的估值是逐年下滑的。云南白药、贵州茅台恰好是长期优势型公司,这里面目标期估值起到重要的作用,因为长期优势型公司可以享受到较高的目标期估值。

总之,目标期估值和生意属性有很大关系,具备竞争优势、增速较快、增长时间较长的长期优势型公司,能享有较高的目标期估值,较高的目标期估值是长期投资的安全垫。对于阶段优势型公司,不能指望高的目标期估值,在业绩的巅峰变现是理性的考量。而对于成熟型的公司,长期投资的回报率很低。