| 发布于: | Android | 转发:9 | 回复:25 | 喜欢:14 |

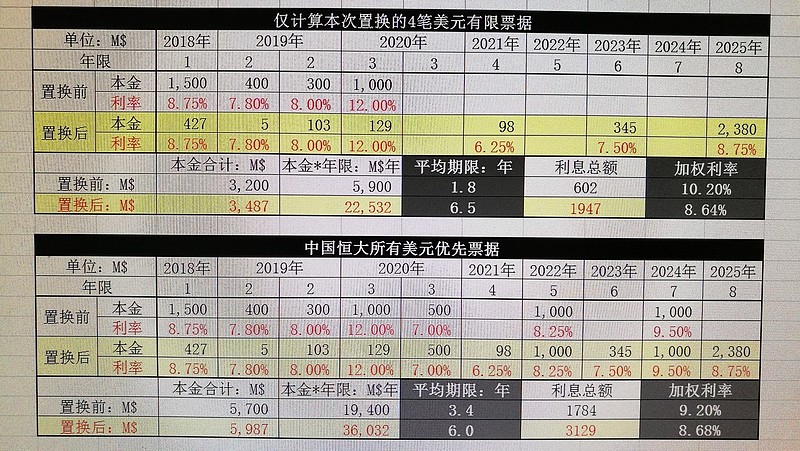

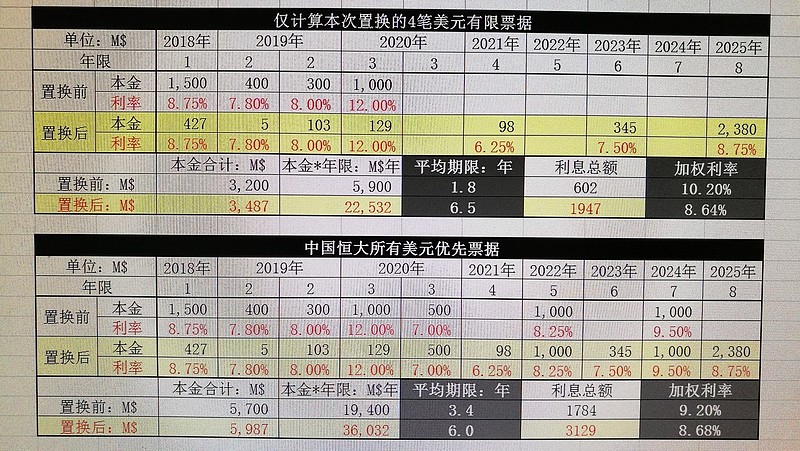

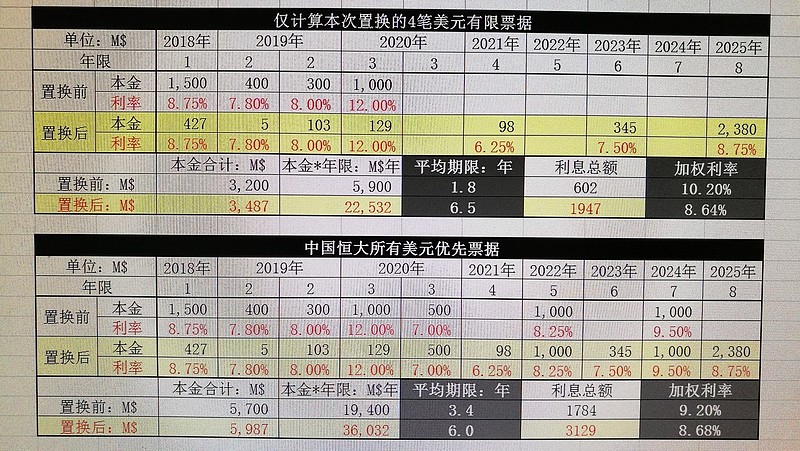

是这样的,置换前2020年债券的市场价大约在1120左右。因此恒大的置换价格把市场溢价也考虑进去了,应该说对债券持有人是比较厚道的。同时恒大优化了债券结构,减少了短期还款压力。所以是一种双赢的做法。

如果我没猜错,置换前的市场价应该是接近1150的。否则债权人不会同意置换。现债权人你当然不能让其吃亏。超额收益已经被以前的债权人赚走了。恒大的收货是降息延期,或者说延期时间段降息,并且本金延期偿还。

我收到的债券置换通知上这么写的:

“現有2020年票據的交換代價

就於交換截止時間前有效呈交並獲接納進行交換的未償付現有2020年票據本金額每1,000美元,持有人將獲得(a)本金額1,150美元的新2021年票據、新2023年票據及╱或新2025年票據(按其選擇),(b)資本化利息及(c)鑒於在所有情況下向任何持有人發行的任何系列新票據允許面額的規定,倘任何作出呈交的持有人有權收取的新票據本金額(包括資本化利息)並非1,000美元的整數倍,則為相等於不發行新票據(新票據金額向下取整至最接近的1,000美元的整數倍後)的本金額(包括資本化利息)的現金(0.005美元向上取整至最接近的0.01美元),以代替新票據的任何零碎金額。”

面值给了15%的溢价,我的理解就是作为未到期3年的利率差的补偿啊。

2020年债券还有3年到期利率12%,现在恒大换成8.75%的8年期债券,但是面值给了115%作为补偿,相当于前3年每年补偿5%,所以简单算就是3年13.75%+5年8.75%,原债权人不吃亏的。