【特别提示】本订阅号中所涉及的证券研究信息,均取自于光大证券已正式外发研究报告,由光大证券海外研究团队(TMT/消费/医药/制造等)编写,仅面向光大证券专业投资者客户,用作新媒体形势下研究动态的宣传。研究报告有时效性,任何研究报告内容仅代表报告外发时特定时点的研究信息汇总,任何关于研究报告、研究观点的解读,请联系对口销售或具体研究员。非光大证券专业投资者客户,请勿订阅、接收或使用本订阅号中的任何信息。本订阅号难以设置访问权限,若给您造成不便,敬请谅解。光大证券研究所不会因关注、收到或阅读本订阅号推送内容而视相关人员为光大证券的客户。

报告发布信息

报告标题:《新兴产业持续快速增长,轨交装备业务深度受益于设备更新与维保需求提升——时代电气(688187.SH/3898.HK)2023年年报点评》

报告发布日期:2024年3月31日

分析师:黄帅斌(执业证书编号:S0930520080005)

分析师:陈佳宁(执业证书编号:S0930512120001)

联系人:李佳琦

联系人:夏天宇

要点

新兴装备带动业绩再创新高,盈利能力提升时代电气 2023 年业绩再创新高;实现营业收入 218.0 亿元,同比增长 20.9%,主要由于包括功率半导体、新能源汽车电驱、光伏逆变器等产品在内的新兴装备业务收入同比大幅增长;实现归母净利润 31.1 亿元,同比增长 21.5%;每股收益 2.19元。综合毛利率为 33.9%,同比上升 1.2 个百分点;净利率为 14.5%,同比上升 0.1个百分点。公司拟每股分红 0.78 元,分红率约 35%。

轨交装备业务收入稳中有升

2023 年公司轨道交通装备产品实现营业收入 129.1 亿元,同比增长 2.0%。其中,轨道交通电气装备/轨道工程机械/通信信号/其他轨道交通装备收入分别为102.3/16.9/6.6/3.3 亿元,同比变化分别为+4.8%/-1.1%/+0.4%/-37.1%。2023 年公司城轨牵引系统在国内市场占有率连续 12 年领跑,保持在 50%以上;检修和海外业务持续推进,斩获亚洲、欧洲、美洲订单;通信信号业务稳步向前,2023 年城市轨道交通信号业务中标五条线路,达到了历史新高;FAO 系统和市域地铁信号系统均实现首单突破。随着市场的回暖以及海外市场、新产品的不断突破,公司轨交装备业务订单有望持续复苏。

公司将深度受益于轨交设备更新与动车组维保需求提升

2024 年 2 月 28 日,国家铁路局局长费东斌在出席国新办交通运输高质量发展服务中国式现代化新闻发布会时提及,要大力推广应用铁路新能源装备,制定内燃机车排放标准和管理办法,完善更新补贴政策,加快推动新能源机车推广应用,力争到 2027 年实现老旧内燃机车基本淘汰。老旧内燃机车有望迎来大规模更新,公司作为机车牵引系统主要供应商之一,将随之深度受益。

2024 年 3 月 4 日,中国中车公告近期签订动车组高级修合同 147.8 亿元,超过 2023 年同类业务合同金额总和。我们认为未来动车组后周期维保需求将不断提升,特别是以五级修为代表的高级修需求将快速增长,公司作为动车组牵引系统主要供应商之一,在五级修需求快速增长的过程中,将显著受益。

新兴装备业务发展迅速,收入大幅增长

2023 年公司新兴装备产品实现营业收入 87.3 亿元,同比增长 69.6%。其中功率半导体器件/工业变流产品/新能源汽车电驱系统/传感器件/海工装备收入分别为31.08/23.88/19.09/5.94/7.33亿元,同比分别增长69.4%/73.8%/74.7%/45.2%/67.7%。在“双碳”政策推动下,新能源汽车电驱动系统、半导体器件和传感器等产业快速发展,公司新兴装备业务板块将继续维持快速成长。

功率半导体巩固领先优势,扩产项目迅速推进

2023 年公司功率半导体器件实现收入 31.08 亿元,同比增长 69.4%。根据年报,公司 IGBT 模块交付在轨交、电网领域市场份额大幅领先,占有率国内第一,快速突破新能源市场;半导体三期项目迅速推进,宜兴产线已完成主体工程封顶,我们预计 24 年将开始产生业绩贡献。公司在半导体领域拥有芯片、模块、组件及应用的全套自主技术;生产的全系列高可靠性 IGBT 产品打破了轨道交通和特高压输电器件的国外垄断,目前正在解决我国新能源汽车、新能源发电装备的核心器件自主化问题。根据年报,NE 时代统计 2023 年公司在乘用车功率模块装机量进入行业前三,市场占有率达 12.5%。

新能源乘用车电驱交付量持续增长

2023年公司新能源汽车电驱系统实现收入19.1亿元,同比大幅增长74.7%。根据年报,公司新能源乘用车电驱系统全年销量排名持续提升,其中汽车电驱系统全年装机超 24.8 万套,排名进入行业前六,市场份额快速增长,新获北汽、上汽等多家优质客户订单,出口海外产品超 2 万台套,同时完成70-120kw多款产品开发。

光伏逆变器强势崛起,带动工业变流收入大幅增长

2023 年公司工业变流收入 23.9 亿元,同比大幅增长 73.8%,订单保持大幅增长。根据年报,公司在矿卡电驱、空调变频器等细分领域处于行业领先地位,并积极拓展光伏逆变器、风电变流器、储能变流器、制氢电源等新能源装备业务;其中光伏逆变器持续扩大市场,23 年中标 17GW,国内排名进入行业前三。矿卡电驱系统、风电变流器、中央空调变流器持续批量交付并斩获新订单。

维持“买入”评级

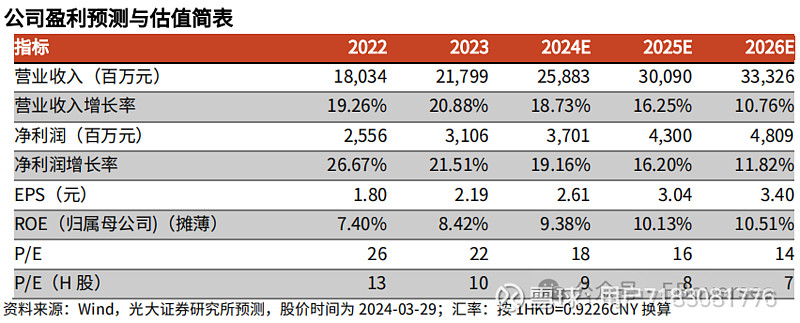

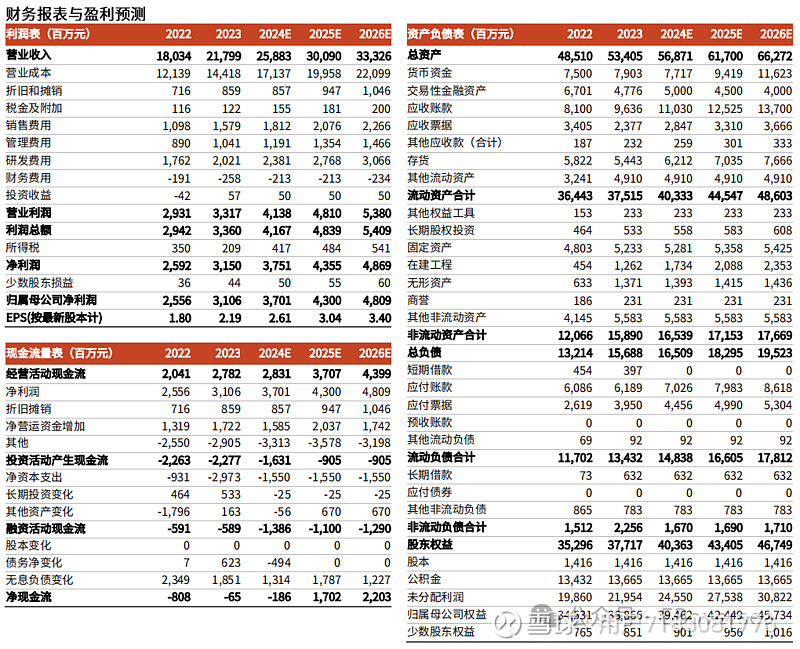

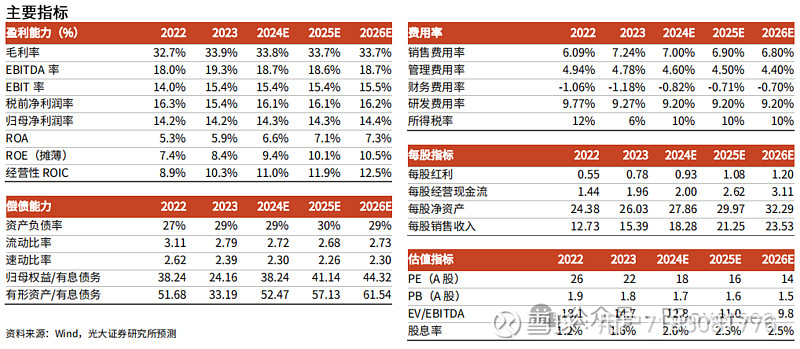

公司新兴产业表现亮眼,功率半导体、汽车电驱和光伏逆变器收入大幅增长,轨交业务有望重回快速增长,我们随之上调公司24-25年归母净利润预测8.5%/11.4%至 37.0/43.0 亿元,引入26年归母净利润预测48.1亿元,对应24-26年 EPS 分别为 2.61/3.04/3.40 元。我们认为公司轨交产品需求未来有望回升;功率半导体、新能源车电驱、逆变器等新产业产能持续扩张,成长空间巨大,对公司估值有提升作用,值得重点关注;维持公司 A 股和港股“买入”评级。

风险提示:轨交投资波动风险、新产业发展不顺风险、行业竞争加剧风险

免责声明

本订阅号是光大证券股份有限公司研究所(以下简称“光大证券研究所”)海外研究团队依法设立、独立运营的官方唯一订阅号。其他任何以光大证券研究所XX研究团队名义注册的、或含有“光大证券研究”、与光大证券研究所品牌名称等相关信息的订阅号均不是光大证券研究所海外研究团队的官方订阅号。

本订阅号所刊载的信息均基于光大证券研究所已正式发布的研究报告,仅供在新媒体形势下研究信息、研究观点的及时沟通交流,其中的资料、意见、预测等,均反映相关研究报告初次发布当日光大证券研究所的判断,可能需随时进行调整,本订阅号不承担更新推送信息或另行通知的义务。如需了解详细的证券研究信息,请具体参见光大证券研究所发布的完整报告。

在任何情况下,本订阅号所载内容不构成任何投资建议,任何投资者不应将本订阅号所载内容作为投资决策依据,本公司也不对任何人因使用本订阅号所载任何内容所引致的任何损失负任何责任。

本订阅号所载内容版权仅归光大证券股份有限公司所有。任何机构和个人未经书面许可不得以任何形式翻版、复制、转载、刊登、发表、篡改或者引用。如因侵权行为给光大证券造成任何直接或间接的损失,光大证券保留追究一切法律责任的权利。