$隆基股份(SH601012)$ $光伏ETF(SH515790)$ $光伏概念(BK0478)$

刚刚在微信群里和三位大佬讨论了一下对于光伏的看法。

三位大佬是坚定的看好,而我则不断地提醒风险。

真理真的是越辨越明的,至少对于我而言,在辩论的过程中,我也在不断地梳理自己的逻辑。

现在,我把自己对于整个光伏行业的观点,自己我对隆基的看法,较为清晰完整地梳理出来。

这既是提升自我的方式,也希望与大家分享,共同进步。

首先声明:

1.我的投资立场是价值投资

2.价值投资重视的是未来现金流的折现,凡是赚不到自由现金流的企业都不值得投资

在此,我就不用自己的数据,我直接采用群友的数据测算。

按照群友的数据,全球光伏总装机量的需求是18000GW,而2021年全球总装机量是160GW。

大佬的想法是20年全替代,平均每年装机量900GW,常态装机1000GW,高峰装机量2000GW。那么光伏行业,还有10倍左右的增长空间。

这样来预测,行业前景确实很明朗。

但是我个人认为这个行业的逻辑并不这么简单:

1.光伏产业表面上看是增量市场,实际上是存量市场,今天上游厂商新增多少产能,明天下游就会减少多少需求

2.光伏产业的需求只是阶段性的,当光伏装机量接近天花板时,后期对上游产品的需求会有断崖式下跌

3.像隆基、中环这类卖铲子的股,都是同质化产品

4.隆基、中环等都是重资产企业

基于以上几点,我们思考光伏上游产业还有多久的成长时间。

一、光伏上游行业还有5年的成长时间

同质化产品想赚钱最终都是上产能。就像群友们说的,隆基22年没上新项目,23年产能业绩就没保证,股价就下跌。

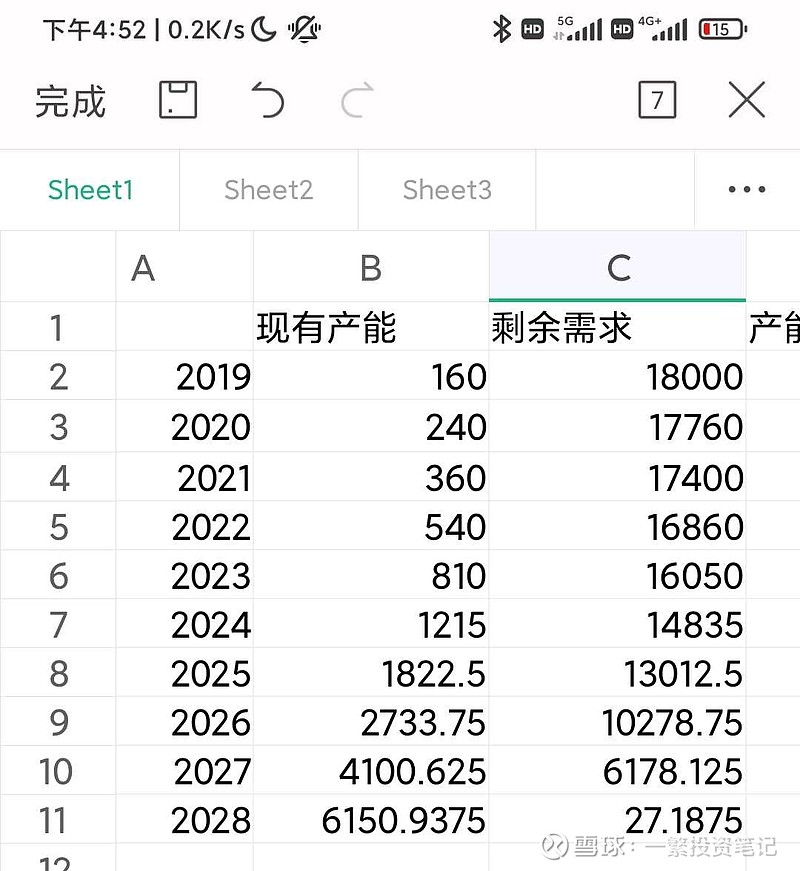

我们按照每年产能增长率为50%计算,得出的结论如下

从每年160GW的产能开始计算,可能极端一点的话10年就会产能过剩。而产能过剩之下,迎来的是需求的急剧萎缩。顶多每年有18000×5%=900GW的更换需求。

大家不要觉得我50%的增长太极端,大佬说全替代也挺极端的。

实际在碳达峰以后,下游光伏电站对新增装机量的需求就没那么猛了,下游新增装机量减少,对上游产品的需求也肯定会减少。也就是装机峰值过后,上流产能就已经产能过剩了。

如果真的2000GW是每年新增装机量的峰值,按照50%的增长,上流产能大概还有5年就可以达到1800GW,也就是还有5年就会出现行业性的产能饱和、过剩。

二、隆基等企业的投资回报周期为4年

隆基等光伏行业是重资产行业,并且这个行业未来必然面临产能过剩,这两点的结合,使得隆基等股票成为一种“兴奋剂股”。

何谓“兴奋剂股”?处于成长上升期时,股价会急剧暴涨,就像吃了兴奋剂一样;但是在不久的将来,就必然面临产能过剩,那时股价就像兴奋剂作用消退一样十分低迷。

在行业需求增长期间,隆基想挣钱,必然会大量地上产能,而上产能又会侵占大量的利润。在这个期间,隆基每年的净利润会大幅上涨,但是这些利润中的大部分会重新用来投资产能,变成固定投资。后面净利润再增加,又拿来扩产,依次循环。

这是资本扩大再生产的本性。尤其是光伏行业聚集了这样几个特点:需求快速增长、产品同质化、资金大量涌入。企业不可能会去慢慢地生产,你不上产能,别人先把产能上了,就是先把市场占领了。这是同质化竞争的必然。

从隆基的财务报表上看确实也证实了这一点。

2019年以前,整个光伏行业一直没有技术突破,投资再增加,但是经营现金流很差。2019年,行业拐点来临,过往投资终于产生正收益,经营现金流爆炸,大概得净现金流也暴涨。2020年,业绩继续增长,但是同时也扩大了投资,结果表面上业绩大涨,细算之下,现金流却不增反减。

每年都将大量的利润重新投资,扩大产能来谋求未来更大利润。这是处于成长行业中的企业必然决策,当然也是政策决策。然而,这也存在隐患。

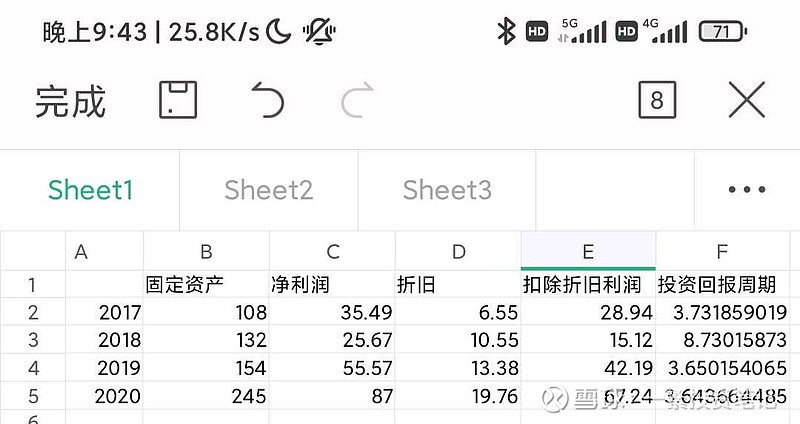

隆基2020年固定资产245亿,总资产876亿,固定资产比例为28%,历年的固定资产比例大概在27%的水平。

更重要的数据是,隆基的固定资产回报周期要多长?我们也可以拿数据来算一算。

我们把每年的净利润减去固定资产折旧,得出固定资产每年产出的净利润。再用固定资产除以固定资产的净产出,得到固定资产回报周期为3.7左右。即,新增的固定投资大概要3.7年能够收回成本,四舍五入算作4年。

新增的产能,4年回本,第5年才开始赚钱。这个和27%的净资产收益率数据相差无几。

三、光伏行业剩余的上升期为5年,而隆基的投资回报周期为4年,这会导致严重的危机。

刚刚我们已经测算了光伏上游的产能距离顶峰还有5年时间。到期之后,因为下游光伏装机量已经饱和,对于硅片什么的需求也会锐减,那些生产硅片的产线也就成了一堆不能产生收益的破铜烂铁。

这是可以预期的。

这5年时间,隆基到底上不上产能?

不上产能,每年的业绩恒定,那就要按照价值股定价,20倍市盈率,现在是40倍,股价腰斩。好处就是投资有足够的时间回本并盈利,在产能变成破铜烂铁时也赚到了足够的真金白银。

上产能的话,短期股价会随着产能增长、业绩增长而上涨。但是因为上升周期只有5年,5年以后因为产能饱和并过剩。价格会下跌,利润率会下降到一个较低的程度。今年投资的产能,到第5年才能回本并盈利。明年之后投资的产能,可以都还没有回本就会变成过剩产能。

一旦行业明确出现产能过剩,股价又会急剧下跌。怎么涨起来的,怎么跌回去。

而这期间,因为把利润大部分都重新投入到了产能里面,并没有获得多少自由现金,后面因为产能的相对过剩,也会很难获得自由现金。

所以,业绩涨了、股价涨了,但是其实并没有赚到钱。股价怎么涨得,怎么跌回去。

因为赚到的利润,都变成了堆在院子里的破铜烂铁。

这是商业模式决定的,改变不了的。这是所有铲子股共同的命运。

不信,你们可以去看看钢铁、水泥,你可以去看看沈阳机床,去看看三一重工。

隆基还能不能投,当然能投,但是股价峰顶可以来的比大家预期的早。并且怎么涨回来的怎么跌回去。

PS:我现在明白为什么价值投资者都热衷于价值股了,因为他的需求是永续的。本身固定投资不多,并且现有的固定投资也有足够的时间来回本并赚的真实的现金。

现在也明白了,为什么说“行业发展慢就是快”。因为行业发展够慢,才不需要不停地追加投资,只有行业发展慢,行业发展时间才够长,才能足够的时间赚取现金。行业发展太快,每年赚取的利润都必须立马投入到扩大再生产,等到不用扩大再生产时,行业又出现产能过剩了。那些固定投资就又变成破铜烂铁了。