东阿阿胶的三宗罪(造假了吗)

文:晚上来吃饭

版权声明:本文首发于微信公众号“峰哥读财报”,不需授权即可转载,保留此声明即可。

注:雪球文章更新不定期不及时,如有需要请关注公众号。

应同事邀请,本周分析下东阿阿胶。

因雪球排版不合理,详情可点原文链接 [东阿阿胶]。

从我们审计的角度看,有一类性质特殊的上市公司,就算给的审计费再高,也是不应该承接的。

比如说康美药业和獐子岛,作为审计师,不论公司整体情况如何,单就存货而言,由于根本无法进行有效的审计应对,因此无论如何是不应该承接这种业务的。

对于投资者来说也一样。对于这种存在超高固有风险的公司,不管事务所认为公司报表多么干净,也是没必要看的。

除了上面说到的康美的人参、獐子岛的扇贝之外,还有很多公司也是这样,其中就包括本文男猪脚——阿胶。

文章写完以后,经提醒,我专门搜索了网上对东阿阿胶的分析。很不幸的是,99%的内容都是表面文章,甚至还有人认为东阿阿胶属于困境反转/资产隐蔽型公司,因为公司的存货很值钱!呵呵,看完了我的文章,就不会再说这些存货很值钱了。我可以把话放在这,今天不把阿胶公司的底裤扒下来,我就封笔退出江湖今天不吃饭了。

茅台:听说你影射我们公司存货存在固有风险?

峰哥:谁说的?我可没说!

另外,对阿胶的解读大体上也可以推广至中华老字号系列公司。要知道,中华老字号基本都一个操行,举一反三是非常重要的。

首先我们打开年报,翻到封面后面那一页。一般来讲,这一页的内容是固定格式的“重要提示”,再往后一页就是目录。可阿胶的第二页却是一篇抒情文章:

三千年的情怀?

通篇看下来,你以为峰哥立刻就路人转粉或者是感动的痛哭流涕?

错!

按常理,看到这样的年报我会立刻点击右上角“×”,然后喝上一口国窖1573农夫山泉,再打开下一家年报。不过今天,为了解读东阿阿胶年报,我还是委曲求全地看下去为资本市场健康发展献身一次吧。

一、财报质量严重下滑

年报第二节可以看到主要财务指标,资本市场最关注的几个指标就在这了。如图:

首先我们会看到营业收入和净利润均没有增长,算是非常符合老字号当前的现状了;然后是经营现金净额大幅下降,与净利润严重背离,这一点是大风险,后面应该重点关注存货和应收;后面是ROE,也是下降趋势。

接下来我们可以看看分产品的毛利情况:

这里的医药工业指的就是阿胶系列产品,毛利率在75%。由于我听说阿胶经常涨价,所以我又看了一下前几年的报告,发现最近5年毛利率也就涨了5%而已,对净利润的贡献效果应该不是很明显。

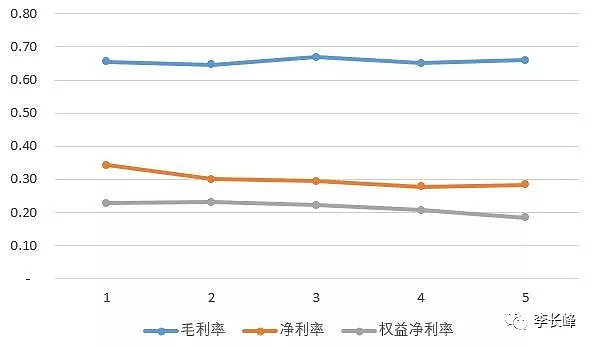

接下来的年报已经没啥意思了,我决定先放出来我手工画出的最近5年的盈利能力走势图:

虽然东阿的综合毛利率维持在66-67%,但净利率和ROE均呈现平稳下滑的趋势。净利率的下降主要是销售费用上升导致,最近5年从19%上升到24%;ROE的下降主要是分红不足(净利润增速小于净资产增速)。

这里就产生一个疑问:阿胶(产品)到底有没有核心竞争力,如果真的是传承3000年的话,为什么没有形成口碑传播下的低销售费用。

接下来再看看存货和应收的周转情况。

要知道,应收账款和存货周转率是非常能反映企业竞争力的。阿胶这个产品到底好不好,根本不用董事长/消费者告诉我,报表很诚实!

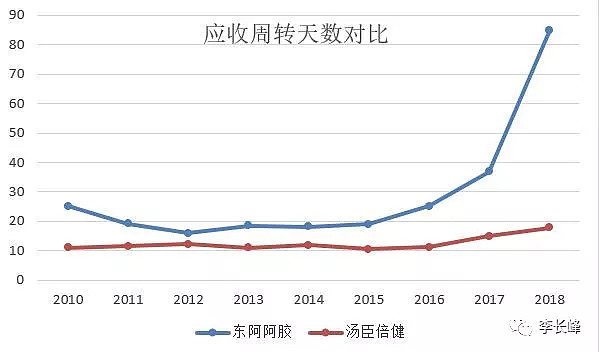

我们可以对比一下其表兄弟汤臣倍健(从产品性质到毛利率净利率均非常接近)的报表,报表质量甩了阿胶两条街。

首先是存货周转情况:

然后是应收账款(含票据)周转情况:

我的天,还真是不比不知道一比吓一跳。东阿阿胶存货和应收的周转天数都快飞出地球了(可惜不是增长率),那现金流情况就不用说了,肯定惨不忍睹(此处图略)。

一边是持续增长的应收和存货,一边还连续的涨价。我的妈呀,你怎么不去抢,还真以为自己卖的是房子,可以涨价去库存呀?

出现这种异常情况,不敢保证必然造假,但是,你懂的…

到这,更加深了我的疑问:阿胶这个产品是不是本身就是个噱头,制约阿胶发展的可能根本不是公司所说的产量(或驴皮材料),而是消费者智商。

因为就阿胶本身而言,据我所知,其功效尚未经过有效的双盲测试检验!

二、存货成本疑问大

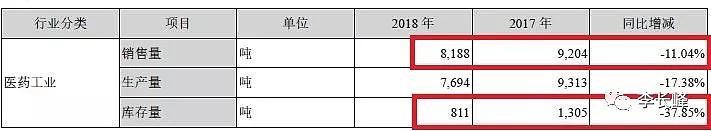

2018年年报中披露了生产量、销售量和库存量,这在最近10年的年报中尚属首次。按理说,这么重要的信息,财务总监应该亲自把关,排除其中的风险/疑问点,可是疑点依然被我发现了。

我在文章开头就说了,阿胶这玩意儿,就像某公司的人参,根本无法进行有效的审计应对。在确认收入结转成本的时候,稍微做点手脚,利润就出来了,可存货会越攒越多(此时你是不是感觉存货周转率这个指标很牛逼),同时关键的问题在于审计人员还无法确认存货计价的准确性,这就给了上市公司可乘之机。

审计人员:你这点阿胶能值1个亿?

上市公司:我们的阿胶越陈越贵!

一切都是辣么perfect!

直到2018年披露了产销存量。

我们先看阿胶公司销售量和库存量的变化:

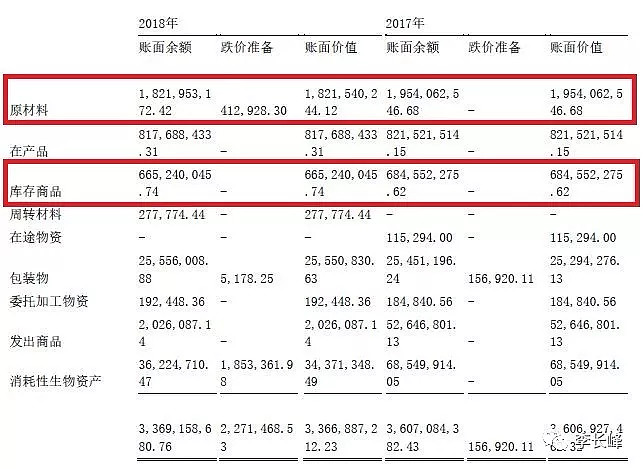

再看阿胶公司的存货明细:

然后我们把库存量和存货明细中的库存商品金额对应起来,把销售量和医药工业部分的销售收入及毛利率对应起来:

两种计算方式下的单位成本.JPG

以2018年为例,从销售路径计算的单位成本不足20万/吨,折合100元/斤,按75%的毛利反过来计算综合售价(批发和零售)大约500元/斤,与产品综合售价相符;从库存路径计算的单位成本却高达80万/吨,折合400元/斤!

两个路径计算出的单位成本居然相差4倍!

到这里,我不得不提出我的关键疑问:凭借阿胶成本的神秘性,东阿阿胶造假了吗?

在此,强烈要求证监会介入,阿胶公司必须披露最近10年各产品的产销存量、收入、成本、毛利率等关键信息!

可能有人会说了,这种问题难道德勤和安永前后两任事务所都没发现吗。对此我只能说,对不起,没有证据表明他们发现了,因为安永在审计报告的关键事项段里压根儿没提成本的事儿,正是审计程序的“标准化”限制了他们的想象!

在这里,本着负责任的态度,我得说,其实我的这个疑问并不是完全无懈可击,只不过该疑问不成立的可能性非常小,几乎不可能发生。即我没有考虑到各种产品在销售上和库存上的结构区别(我默认各种产品的销售结构和库存结构是相适应的),同时由于东阿公司商业贸易收入只占一小部分,我也默认期末库存商品中绝大部分都是医药工业相关产品。

后天(6月18号)东阿阿胶就要召开股东大会了,到时候欢迎各位向上市公司提出质疑!

当然,我也希望最终是我错了,毕竟这个本就脆弱的资本市场已经经不起折腾了。

三、滥用会计估计变更

其实,对于阿胶,不光是产成品成本存疑,原材料也是个大问题,可惜从报表上无法推导出原材料单价(峰哥实力有限的很啊),所以阿胶18亿的原材料(驴皮?)到底有没有问题我就不清楚了。

但是,阿胶养殖的活驴我还是可以说道说道的。

活驴在会计上被称为生物资产,这里面又根据养殖目的不同区分为消耗性生物资产(目的是出售,放到存货计量)和生产性生物资产(目的是生产,单独作为生产性生物资产科目)。

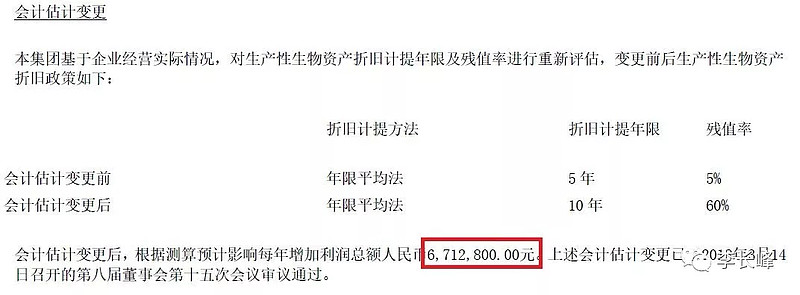

这里面就产生了问题:生产性生物资产需要像固定资产一样计提折旧(影响利润),但是折旧年限和残值率如何确定呢?

东阿阿胶说了:

生产性生物资产的使用寿命和预计净残值系根据种驴产出能力、消耗及残值等历史经验为基础确定。

这话说得非常“有道理”、非常“清晰”对不对?

可是对于报表使用者来说,看到的只是满满的利润!对此,我非常怀疑东阿他们家驴的质量,没听说过10年以后的驴还能卖60%!

最后,在翻看年报的时候,我还发现了如下话语:

东阿阿胶走向国际化、做世界一流企业、做滋补养生乐活引领者,这是我们的目标和愿景,从对标可口可乐、好时巧克力,到研究迪士尼、环球影城,东阿阿胶的视野无国界。我们坚持十年价值回归战略,“把毛驴当药材养”、“毛驴活体循环开发”……

呵呵,祝东阿阿胶越卖越好!