作者:北京木愚投资总经理 刘诚

昨天跟朋友吃饭,朋友问我一个问题:现在出现了越来越多的“轻资产、高ROE”的公司,面对这样的公司,像市净率这种基于净资产的估值方法,会不会失效?

我的回答是:“如果这真是一家轻资产高ROE的公司,那它就一定会慢慢变成重资产的公司,除非它把净利润全部拿出来分红。”

解释一下这句话:公司的运营是一件长期动态的事情,我们说一家公司轻资产高ROE是什么意思?这意味着它用很少的资产就赚到了很多的钱,那然后呢?这些钱如果不分掉的话,留在公司里总要变成些什么,对不对?不管这些钱最终变成什么,可以确定的一点是,源源不断赚进来的这些钱,绝不可能源源不断地继续变成“轻资产高ROE”的项目,无论是扩大再生产,还是对外投资,都不可能!为什么,因为轻资产高ROE本身,就意味着这个生意不需要太多钱,所以如果是扩大再生产的话,钱花不完;如果是对外投资的话,投不出去。最终,剩余的资产一定会流到低ROE的项目上去!当“低ROE”的项目越来越多,这公司也就不再是当年的“轻资产公司”了。

我们来看看国内轻资产公司的代表“腾讯控股”的情况。

过去十年,腾讯是一家不太喜欢分红的公司,平均每年用于分红的资金,占净利润的比例为12%-15%。也就是说,腾讯过去十年赚到的钱,绝大部分都留在了自己体内。

下面我们来看看留存在体内的利润,给腾讯带来了怎样的影响。

过去十年,腾讯的净资产收益率(ROE)从53%下降到了25%。

当然,25%仍然是很高的ROE,所以腾讯选择将利润留存在自己体内而不分红的作法是非常正确的。但这并不影响我上面所说的逻辑,因为很明显,腾讯和曾经的自己相比,由于资产越来越重,新资产的盈利能力远不如老资产,净资产收益率就有了大幅度的下滑。

净资产收益率从53%下降到25%,资产的效率下滑了一半左右吗?不,其实更多。下面我们来看看更能代表公司整体资产效率的“总资产收益率”的变化。

如图所示,过去十年,腾讯的总资产收益率(ROA)水平,从38%下降到了12%,降幅约70%。

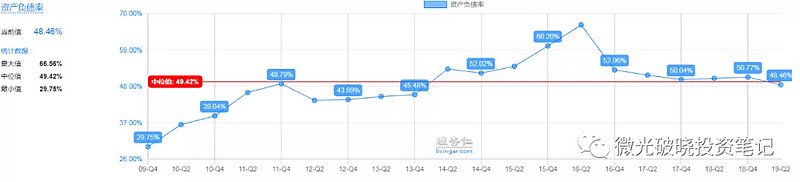

为什么净资产收益率下降的幅度和总资产收益率不一致呢?原因在于负债率的变化。

十年前,腾讯的资产负债率是29%,现在是48%。

我不知道腾讯究竟用赚来的钱买了什么,这不重要。本文想说明的是:轻资产高ROE的状态,不可能无条件地维持。要么把利润全分掉,保持轻资产;要么把利润留存,让资产变得越来越重。

当一家公司的资产变得越来越重,它就越来越能用市净率的逻辑去估值。很多时候,我们看到一家公司,觉得用市净率解释不了。其实这时候我们需要反思一下,到底是市净率解释不了,还是市净率已经给出了解释,而我们不能接受呢?

还是用腾讯举例。

腾讯控股2018年净利润780亿,总市值3.6万亿;工商银行2018年净利润3000亿,总市值2.2万亿。腾讯控股当前市净率8倍,工商银行(港股)当前市净率0.7倍。两个公司市净率相差10倍以上。

当然,以目前的情况来看,腾讯的利润增长率要比工行高不少,资产的效率高出更多,所以腾讯有着比工商银行更高的市净率,是完全合理的。但是作为投资者,我们需要对比的从来不是单纯的资产质量好坏,更重要的问题是,为了质量更好的资产,你愿意付出多少代价?

当前腾讯的市净率是8,市盈率(TTM)是38;

工商银行市净率是0.7,市盈率(TTM)是6.8。

高出的部分,就是投资者需要为更高的资产质量所付的代价。值与不值,大家可以各自衡量。至于我自己,态度很明确,我是不付的。

大家不要看我这样说,就觉得我买了工行。经济学告诉我们“成本,就是放弃了的最大代价”,所以即使在我眼中,此刻工行股票的性价比好于腾讯,但是如果我们能找到比工行性价比更好的标的,就不应该买工行。目前比工行更加低估的股票还有很多,我的投资组合中有30只股票,没有腾讯,也没有工行。

最后再聊一个有趣的问题。近些年,价投的圈子中总有一个迷思,大家普遍喜欢把轻资产和护城河两个词联系在一起,认为轻资产的公司更容易有护城河。作为一个胆小的外部投资者,我是不敢这样想问题的。注意这句话的重点词不是胆小,而是“外部投资者”。

什么叫外部投资者?你对上市公司的管理层指手画脚,他们是不是即使不同意也得老老实实听着?你问管理层一些年报里没提到的事,他们是不是得老老实实告诉你?如果人家不用理你,你就是外部投资者。投资界内部投资者的代表是格雷厄姆的二弟子巴菲特,外部投资者的代表是格雷厄姆的大弟子施洛斯。

我说一句话,大家可能未必同意,但我就是这样想的:作为外部投资者,什么管理层优秀、商业模式好、轻资产运营,这些所谓的护城河都是扯。只有重资产,才是最深的护城河!

越是轻资产的公司,管理层的想法越重要;越是重资产的公司,公司的资产越重要。XX石油和XX能源的管理层是谁,我其实根本不在乎,我只要知道它们有多少油,有多少矿,就足够了!任你有泼天的本领,1年在网上挖出几亿新用户,那又如何?油就是油,矿就是矿。任你双11卖出几千亿的销售额,那又如何?油就是油,矿就是矿!互联网公司崛起,一路摧枯拉朽掀了多少的桌子,砸了多少的饭碗。但是你们发现了吗,重资产的行业岿然不动!所谓的破坏性创新,破坏的全是其他轻资产的公司,重资产的公司反而是干不倒的!为什么?因为油就是油,矿就是矿,港口就是港口,公路就是公路!很多人认为轻资产代表先进,重资产代表落后,不对的。轻资产是擂台上的斗士,而重资产就是擂台本身!

很久没有写长文了,希望今年的最后一篇能对大家有些许启发。最后,2020年快到了,愿新的一年,顺利、安好。我知道很多朋友今年过得比较辛苦,最后几天了,让我们对自己好一点吧,少加班,别熬夜,不减肥。

关注我的微信订阅号,获取更多投资知识:poxiao0123

《投资要义》:网页链接

@厚恩投资张延昆 @王子Zack @银行螺丝钉 @管我财 @DAVID自由之路 @饕餮海 @我是腾腾爸 @飞刀猩猩 @一只特立独行的猪