6月28日,中证指数有限公司正式发布了中证红利200指数,中证红利200指数和中证红利指数具有非常大的相似性,下文将从编制方式、样本&行业权重数据、估值数据和历史收益几个方面对这两只红利指数做一个比较研究。

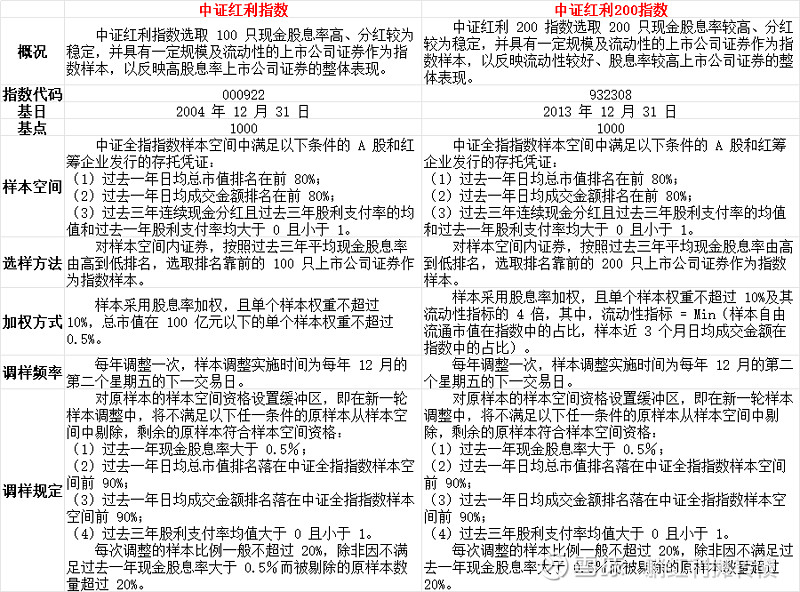

一、编制方式

两只指数的编制方式几乎完全一致,只有两个方面有区别:

1、中证红利的样本为100只,而红利200的样本数量高达200只,红利200更加分散的样本数量可以抵御更大的样本极端风险,但是代价就是股息回报率会有不小的下降;

2、红利200指数在样本加权方式上更多的考虑到了流动性因素,单个样本权重不超过 其流动性指标的4倍,其中,流动性指标 = Min(样本自由流通市值在指数中的占比,样本近3个月日均成交金额在指数中的占比),随着红利类ETF规模的不断膨胀,红利类ETF的调样冲击成本日益成为影响ETF跟踪精度的大问题,红利200指数用流动性指标对样本权重作出限制可以很大程度上弱化调样冲击成本对ETF净值的影响;中证红利虽然也对流动性做了一些限制,但其考虑的是总市值,相对红利200考虑的的是自由流通市值和成交量而言,有效性相对较低。

二、样本&行业权重数据

1、十大权重样本权重数据:

从指数的十大权重来看,红利200的前十大权重之和为12.55%,要大幅低于中证红利的17.85%,不过二者的十大权重重叠度非常高,稍微说一下十大权重不一样的地方:一是唐山港的权重被弱化了,主要原因是其流通市值过低,流动性较差;二是招商公路的权重被强化了,主要原因是其拥有更好的流动性。

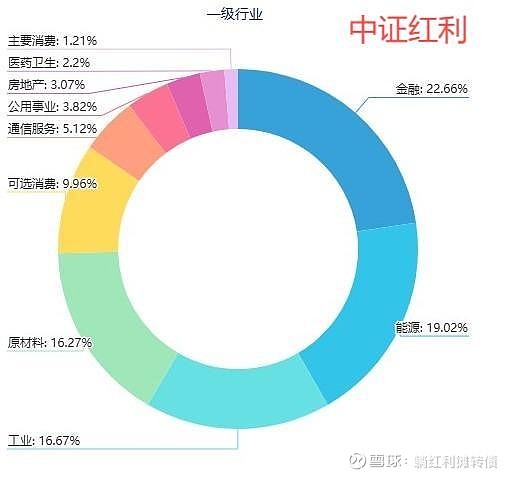

2、行业权重数据:

从行业权重分布来看,二者也有非常大的相似性,要说区别的话中证红利的能源权重更高,红利200的工业权重更高,其他行业的权重就比较接近了。

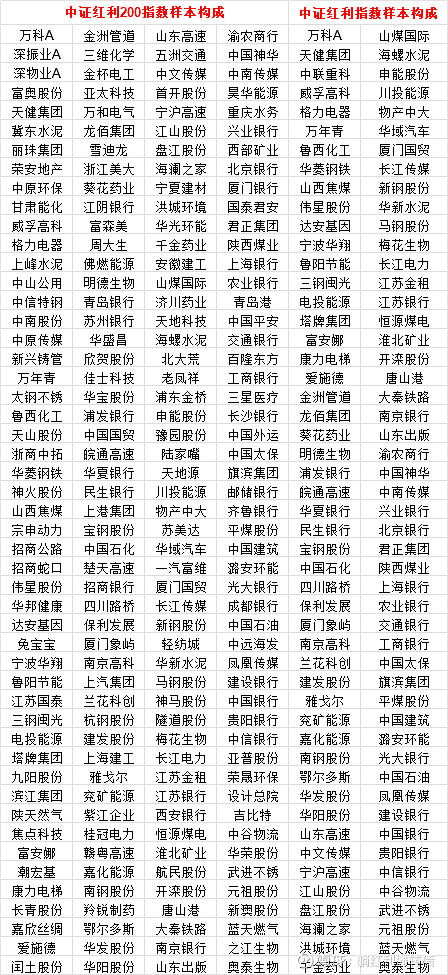

3、详细样本信息:

当前红利200指数暂未公布详细的样本权重,所以只能简单的看看两只指数的样本信息了,其实也没什么好看的,毕竟中证红利有的红利200基本都有。

三、当前估值数据

从中证官网公布的最新数据来看:

中证红利指数当前市盈率为8.20,股息率为5.24%;

中证红利200指数当前市盈率为8.60,股息率为4.74%;

可以看到,中证红利相对于红利200而言,估值要低不少,而且股息率要显著的更高,也对,前一百名的平均分高于前二百名是应该的~

四、历史收益数据

从收益上看,中证红利的历史收益要比红利200好上不少(中证红利专治一切花里胡哨?),而且意外的是,过去十年,红利200只有两年在收益上击败了中证红利,这样看中证红利才是YYDS呀~

好了,以上就是对中证红利与中证红利200指数的全部比较研究了,总的来说红利200指数算是一只编制合理的优质红利指数,值得继续追踪,如果有基金公司愿意发行低费率分红型ETF追踪的话,我一定来帮帮场子~$红利ETF(SH510880)$ $中证红利ETF(SH515080)$ $红利ETF易方达(SH515180)$ @今日话题 @雪球创作者中心

风险提示:

本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。