对欧普康视这个 OK镜细分赛道王者的关注始于2020年,最初是通过三个核心财务指标筛选出来的(连续5年营收高增长,连续5年净利润高增长,连续5年扣非ROE>20%),当时对它的定位是高价值成长股,但公司自上市以来差不多上涨了近20倍,当时只是加入了关注,未敢进行任何操作;

然后看着股票再次向上狂冲了80%,于2021年6月22日达到历史最高价,最高市值达到950亿+,接近1000亿,充分享受了大A的高溢价和高情绪,真不是一般的疯狂,物极必反,自此拉开了长达3年的漫漫熊途,2021年度跌幅-1.9%,2022年度跌幅-34.53%,2023年度跌幅-36.59%,2024年至今跌幅-19.44%,连续第4年下跌而且没有稳住,杀完情绪(PE)杀逻辑(OK镜竞争加大,集采预期,离焦框架镜和阿托品替代冲击等),杀完逻辑杀成长杀业绩(短期高增长不再),无视任何大环境利好和反弹,基本只跌不涨;

如果从最高价算起,累计下跌时间超过33个月,暴跌幅度82.86%,最新市值跌到了163亿,之前有多疯狂现在就有多悲惨,我自己大概是在下跌70%左右时,开始逐步建仓,依然跌得很惨,同行$爱博医疗(SH688050)$ 因为OK镜基数低和业务更多元,依然高成长相对坚挺很多,到最近两三个月才创了新低,最新市值136亿,而$兴齐眼药(SZ300573)$ 则依靠阿托品YYDS暴涨到最高市值300亿,最近5年上涨超过20倍,5年就河东河西了。

周末刚好出了年度财务报表,趁热做一个回顾分析,第一季度报表需要等到4.27(这个数据很关键啊,能否止跌或者反弹就看一季报了)。

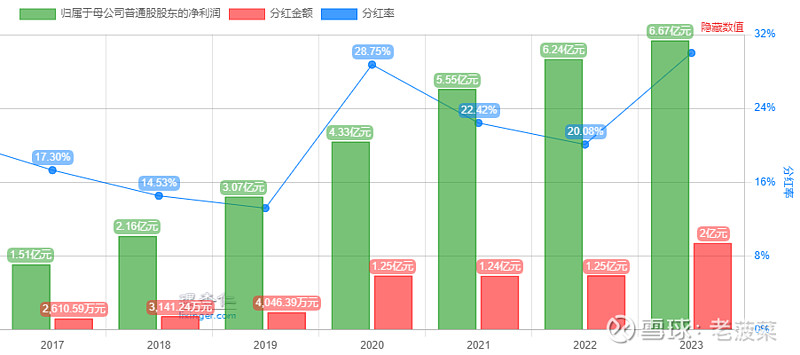

1、先看看2017年自上市以来的分红率:

前3年一般般,最近4年都超过了20%,特别是2023年的分配方案达到2亿元,分红率30%,响应政策号召加大了分红力度。

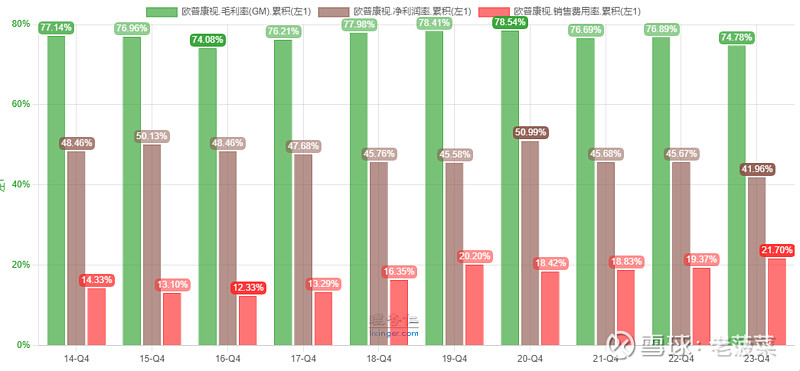

2、最近10年毛利率、净利润率、销售费用率情况:

2023年毛利率和净利率均下降了4个多点,对应的是营业利润率下降了3%,而销售费用率上涨了2.3%

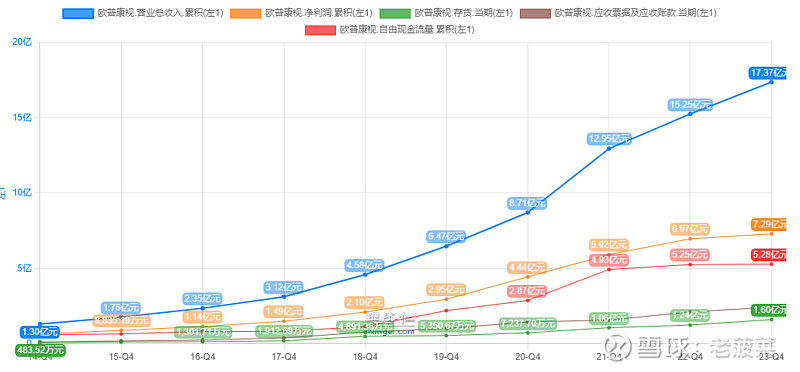

3、最近10年营业收入、净利润、自由现金流、存货和应收情况:

整体还是比较健康的发展态势,2023年营业收入依然保持了13.89%的增长(注:2022年是17.78%,2023年Q4营业收入达到4.18亿,同比增长32.9%,这个增长说明产品力依旧在,不光没有爆雷,而且看单季明显在逐步恢复高增长),但净利润却只增长了6.87%(注:说明生意确实难做了,不过Q2Q3净利润同比分别下滑了20%和7.9%,但Q4单季度却增长了8.49%),自由现金流长期为正并且保持对应的增长率,经营很稳健和健康。

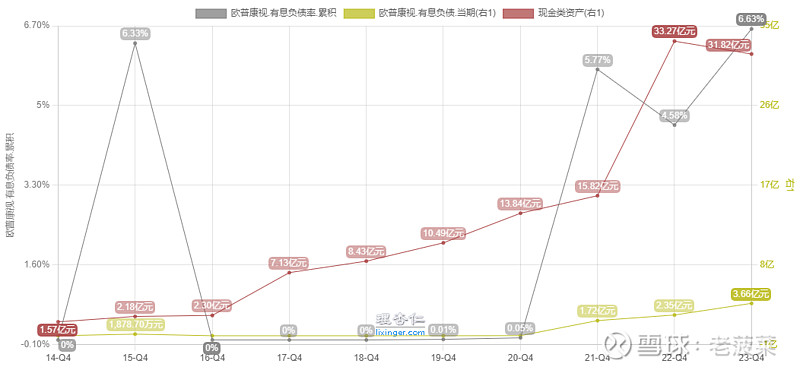

4、最近10年现金类资产、有息负债和有息负债率情况:

最新账上 31.8 亿现金,有息负债仅 6.3 亿。

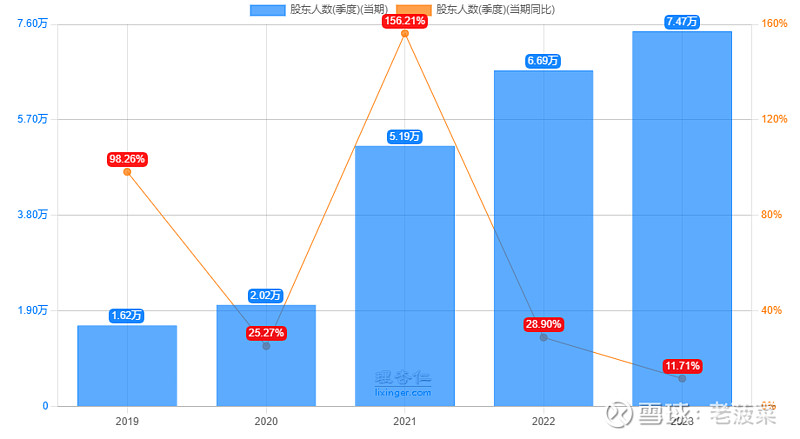

5、股东人数变化情况:

确实在暴跌的几年里,机构在撤退,散户在进场,股东人数 5 年从 1.62 万增长到 7.47 万人。

总结:以上仅陈述事实,$欧普康视(SZ300595)$ 经营健康未爆雷,密切关注2024年Q1财报,我到时再补充分析,至于股票目前是否具备投资价值,大家自己判断。