很久没有写个股分析文章。最近菜鸟阿东在分析宁德时代时,顺带手了解了一下它的竞争对手:国轩高科。个人觉得这家公司的年报比较有代表性,写下来,作为个人练习的一篇记录。同时抛砖引玉,与大家分享,欢迎持不同真知灼见的看官批评指正。

财报中的迷惑1:研发费用资本化

研发费用资本化是创新类公司常用的利润调节手段。简单说,就是将部分研发投入不计入当期营业成本,而是计入当期资产,列入到“开发成本”或“无形资产”当中。这就变相增加了经营利润。我们从表1中大概可以了解到,宁德时代是拒绝用这种手段调节利润的,所以它的资本化金额一直都是0。而国轩高科,如果同样采用宁德时代的做法,那么它的营业利润将持续4年亏损,而且呈现出卖得越多,亏得越多的趋势。

另外还有一点让人疑惑的地方是,国轩高科“研发费用”中“职工薪酬”除以披露的“研发人员”数量,得出的人均薪酬波动很大,也很不正常,我们很难想象6万元的年薪能招到什么样的电化学研发人才。结合国家的研发费用抵税的优惠政策,很难不让人猜疑公司研发费用的含金量。

财报中的迷惑2:售后保证金

宁德时代资产负债表中500多亿的“预计负债”吸引了我的注意力。一看附注,原来包括近300亿累积预提的售后综合服务费。新能源车的动力电池保修期都很长,预提这个费用不仅非常合理,还不能少。少了就有美化利润的嫌疑。这就像银行预提的“贷款减值准备”,计提少了,当期利润好看了,但未来新增不良资产一旦超出当初的预提额度,就会很多年都缓不过气来,甚至因此破产也有可能。2018年后的银行业,就普遍是这个问题,也正因如此,股价持续低迷数年之久。

当期预提的“售后综合服务费”是被计入“销售费用”明细当中。计提后,一部分当年真的被用来赔付客户了。剩余的,计入资产负债表的“预计负债”当中,以备以后的持续售后服务支出。

我们通过表2可以看到,国轩高科的计提总额年度差值/营业收入远小于宁德时代。这可能有两个原因导致:

第一,国轩高科的产品质量不行,当年真实支出了过多的售后服务费用;

第二,国轩高科当期计提不足,想美化利润表。国轩高科的“当期预提/营业收入”呈现下降趋势,远低于宁德时代。

我们假设两家企业产品质量相当,按照宁德时代的标准,计算国轩高科应计提的“售后综合服务费”,再减去表1中的研发资本化金额,得出表2中连续4年亏损更多的营业利润。

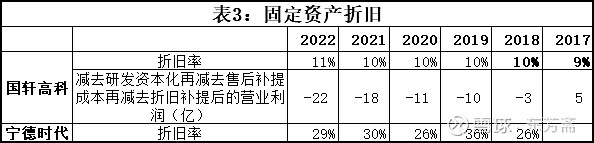

财报中的迷惑3:固定资产折旧率

宁德时代是我见过固定资产折旧速度最快的制造类企业。它的设备类资产折旧期仅3年,即,如果是真实情况的话,3年就要更换新设备。普通制造企业和国轩高科一样,设备类大约是5-10年。国轩高科约8年的折旧期不算太极端。但因为阿东不懂行,无法判断究竟是宁德时代和国轩高科谁的会计准则更接近于事实。这里我们假设国轩高科按照25%的折旧率进行计提,那么营业利润将从持续4年亏损变为持续5年亏损,并且亏损金额越来越大。

财报中的迷惑4:应收账款与坏账损失

我们可以看到,宁德时代的应收账款周转次数远高于国轩高科(当然,一年只周转2-3次且毛利率只有20%的宁德时代也不像是什么太好的生意)。可以说,国轩高科是通过向客户赊更多账的形式来和宁德时代竞争。这样的竞争形式对企业的资金实力要求非常高。但实际上,国轩高科目前的有息负债/净资产已经远远超过了100%,要是按照券商融资买入的炒股标准,早已经爆仓,灰飞烟灭了。

不仅赊账,赊账的对象还不咋地。估计包括什么哪吒那几家难以为继的新势力造车厂,于是出现了大量的一年以上应收款和单笔计提的应收款坏账,造成每年相当于上一年营业额5%的信用减值损失。

现金流血流不止

一家制造型企业,要想计算自由现金流,必须要考虑到设备更新的问题。国轩高科经营净现金流完全不能覆盖当年的财务费用和报表固定资产折旧金额之和。宁德时代财务费用是公司倒赚钱,所以只计算了折旧。这里的国轩高科的折旧采取的还是报表折旧额,如果采用宁德时代26-36%的折旧率(参见表3),那就成了日本相扑的丁字裤——盖不住咯。倘若宁德时代的折旧率是真实情况,那么按照国轩高科目前的经营净现金流计算,3年后,公司将没有储备资金可以更换掉老旧设备,生产效率和产品质量就可能面临严峻考验。

高成长是否具有高价值

最后,留给我们大家的是一道经典的投资思考题:

一家销售额高达230亿、销售额5年增长5倍、年化增速38%、生产的是充分竞争商品的制造类企业,它是否一定具有很高的投资价值呢?

欢迎大家留言探讨。

友情提醒

以上计算过程和逻辑分析都是菜鸟级高中水准,阿东也并非新能源内行人士,言语中充满了各种无知,欢迎更专业的看官批评指正,相互探讨学习。

海阔凭鱼跃,天高任鸟飞,本文不代表阿东任何观点,看官您有任何想法,都是您对自己认知力的理性思考结果,跟菜鸟阿东无关。