#小盘股新选择:解锁中证1000投资新姿势!#

自4月底大盘触及年内低点以来,近两月市场逐渐回暖, 中小盘股表现尤为亮眼。其实,中小盘个股在2021年年初,就已经开始被投资人所关注。当下,在政策持续定向发力“专精特新”、“小巨人”企业背景下,中小盘股票结合成长风格弹性充足。小市值公司估值相对更低,业绩弹性更大,更有利于估值修复。自A股4月底反弹以来,中证1000ETF(159845)跟踪的中证1000指数自底部涨幅超30%,领跑主流宽基。

常在A股走,大家应该都听过“风格轮换”这个词,其实,风格就是不同行业所拥有的一组共同属性。比较常见的一种分类,可以分为大盘成长、大盘价值、中小盘成长、中小盘价值这四种;中小盘成长,则指的是市值较小、同时盈利增速较快的公司,主要集中在计算机、医药、新能源、化工机械等领域。

今天福利哥就来盘盘这个指数有哪些神奇之处!

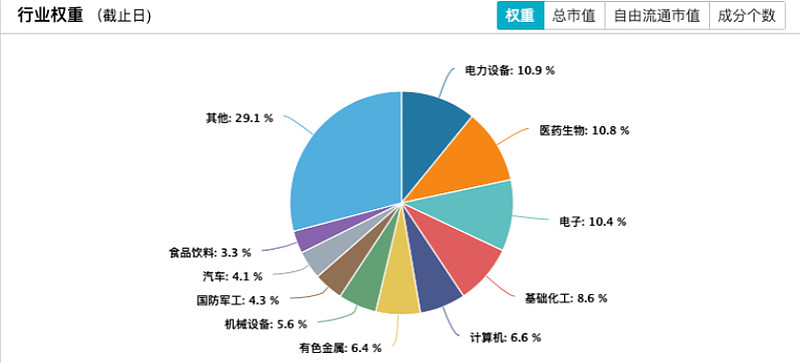

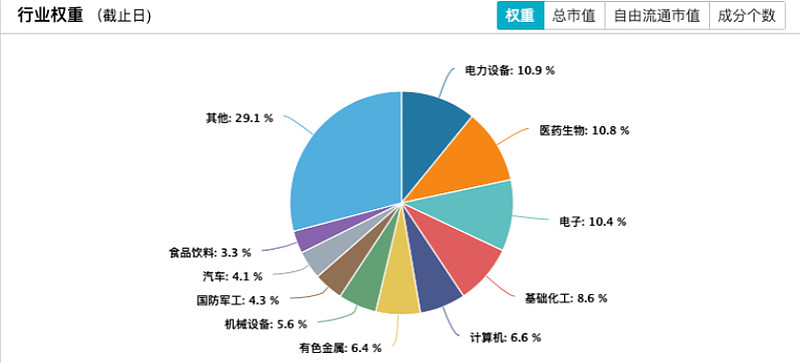

华夏中证1000ETF(159845)是一只专注于A股市场中市值较小、流动性较好的股票投资机会的产品,其跟踪标的中证1000指数定位小盘成长股。从市值分布来看,该指数成分股以小盘股为主, 在行业分布方面,指数重仓行业较为均匀,不惧赛道风格切换带带来的大幅扰动,电力设备、医药生物、电子、和基础化工四个行业权重占比居前,累计占比40.66%,整体来看,指数偏重技术含量较高的行业,具备较强的成长性。

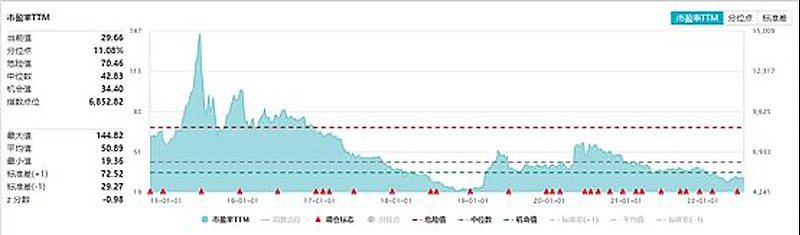

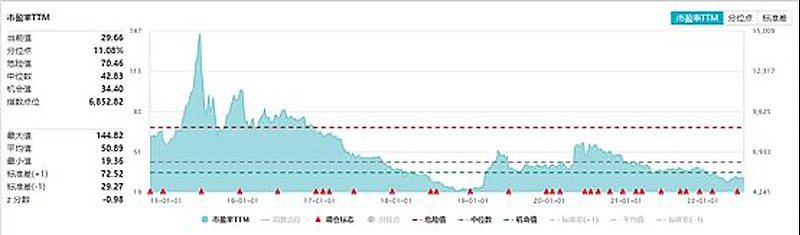

而指数的估值,则位于近十年相对较低的底部区域,估值(PE-TTM)分位数为13.45%,相较于上证指数33.33%、深成指60.04%,创业板指57.62%,估值水平更低。

【悬赏互动】

中证1000ETF已上市可以随时交易,最新规模8亿元,七月以来,日均成交金额超2亿,看好中小盘个股表现,欢迎多多关注!$中证1000ETF(SZ159845)$

“专精特新”辩论周|小盘股火了,中证1000指数远比想的更有料!你认为当下是确定性上车机会吗?

红方-成长进击派:猛烈加仓信号!适合低位布局小市值高成长稀缺标的

蓝方-均衡布局派:等待确定机会!理性看待中证1000指数热,用长期投资眼光看中小盘

无论你支持红方或是蓝方,都欢迎你带话题标签#小盘股新选择:解锁中证1000投资新姿势!#在评论区留下自己的观点,就有机会获得随机打赏哦~

全部讨论

股市小顾2022-07-26 20:20#小盘股新选择:解锁中证1000投资新姿势!#

支持蓝方。

蓝方-均衡布局派:等待确定机会!理性看待中证1000指数热,用长期投资眼光看中小盘。

看好中证1000指数的理由。

1、大盘股、小盘股周期性轮动。

在 A 股市场有明显的大小盘轮 动现象。以中证 1000 指数与沪深 300 指数之间的相对净值走势,代表 A 股小盘股与 大盘股之间的分化程度。可以看出不同阶段,大盘股和小盘股轮动明显。

2、小盘股在经济回落和通胀回升阶段表现较好。当前经济正处于类似的阶段。

3、中小盘股的业绩弹性更大。

4、中证1000指数行业分布均衡,成长性行业占比较高。自指数发布以来第一大行业集中度均不超过 12%,前 4 大行业集中度不超过 43%,行业分布较为均衡。成长性行业占比较高:截止到2022年年中,中证1000指数的前五大行业分别为医药、电新、基础化工、电子、计算机,均为成长性较强的行业。

5、中证 1000 指数成分股的加权平均自由流通市值与算数平均自由流通市值,2022 年年中数据分别为 91.25 亿元和 60.03 亿元,整体来看市值偏小盘,灵活性较强。

6、产业政策明确鼓励的以专精特新企业。工信部发布的第一批至第三批国家级专精特新企业名单(严格标准),其中包含上市公司 321 家:有 74 家企业属于中证 1000 成分股(占比 23%),不到 2%的个股属于沪深 300 和中证 500。

7、中证1000指数估值处于发布以来较低位置。

截至 2022 年 7 月 14 日,指数市盈率为30.03 倍、市净率为 2.62 倍,分别处于发布以来自低到高的 11.98%和 35.90%分位点,估值处于发布以来较低位置。

8、2022.7.22中证1000期货和期权上市,对于中证1000指数产品有很大的促进作用。

看好华夏的中证1000etf,华夏基金是市场上指数基金规模最大的公司,指数基金管理经验丰富。

昵称很牛2022-07-26 19:59#小盘股新选择:解锁中证1000投资新姿势!#

我支持红方-成长进击派:猛烈加仓信号!现在是逢低布局中小盘市值价值成长股的机会,大公司都是小企业发展起来的。在欧美加息,紧缩货币周期背景下,疫情环境下,全球大宗商品价格将持续下跌,有利中小型制造业科技公司的成长,盈利。投资中证1000天时地利人和。

$中证1000ETF(SZ159845)$ 专精特性含量丰富,孕育科技成长的摇篮,专精特性目前处于发展机遇期,具备良好的基本面支撑。

(1)专精特新企业在科技成长领域的业绩增速表现更优。

(2)专精特新企业创新能力更为突出。

(3)专精特新企业盈利能力更强。

流动性宽松下科技成长和小盘风格演绎,中证1000指数表现更优。股市流动性改善,金融条件有利,小盘风格活跃度恢复,经济复苏下制造业改善,专精特新“小巨人”集体发力。它又是纯正的小盘风格指数,单一个股不会对指数造成显著影响,指数行业分布均衡,个股权重分散,非常广泛,同时没有权重十分突出的行业。能够充分反映对应行业小盘股的情况。

在美国市场中,小盘风格的ETF产品数量与规模甚至超过中盘风格产品,是仅次于大盘风格产品的第二大类宽基产品。

从中国市场来看,当前公募基金风格主要集中在大盘,ETF产品规模也主要集中于超大盘、大盘、中盘风格,小盘风格产品相对缺位。中证1000指数的成分股主要集中于国内中小型企业,是具有鲜明小盘风格宽基指数。

中证1000股指期货与期权的推出,丰富了国内小盘风险管理的工具,也为围绕中证1000指数的创新业务奠定了发展基础。围绕中证1000指数的期现套利、期权套利、alpha策略、跨品种套利等策略将会蓬勃发展,这使得中证1000ETF也将成为继沪深300ETF、中证500ETF等指数产品之后又一重要的宽基品种。

投资就是要跟国运,政策偏向实体经济,中小型企业,低位布局正当时!@球友福利

笑看那些年华2022-07-26 19:49#小盘股新选择:解锁中证1000投资新姿势!#

我支持蓝方。

我来谈谈我的观点,并且我觉得我对于这一话题还是有一些亲身感触可以表达的:

我在实体企业有过八年从业经历。

当时是是技术部门的主管,主要工作基本上就是产品设计、测绘、工艺编制、机床程序编排、工装夹具的设计与安排,等内容。涉及到重大产品的研发和交付的时候,还会投身生产,与一线操作者实时解决一些问题。

在我从业经历中,给我的一个比较深刻的感受和印象就是“工业母机”的水平,对于生产制造简直太重要了。在这一领域:操作系统、设备的稳定性、一致性、精度,等等一些列问题,都能够体现从一个“制造业大国”向“制造业强国”地位跃迁的重要性和难度。

在制造业领域,我认为我们主要的差距不在于工艺和产品设计方面。而主要是体现在:设备、工具、材料冶金,等领域。这里面尤其是“工业母机”的作用太关键了。

好的东西,好的技术,不是靠金钱能够弥补的。他需要研发人员兢兢业业的努力,以及持续不断的投入去缩小差距。除此之外,在目前这样一个国际环境之下,我们更应该重视相关“短板”的追赶和弥补。核心技术本身就是最大的财富。它代表着一家企业甚至一个国家在整个产业链上所处的地位。没人会把自己的“奶酪”拱手相送,并且这也绝不是价格的问题。

每个人都清楚,自己的前途要依靠自身的努力。其实国家与国家之间也是一样的道理。

我相信在未来国家的发展战略中“专精特新”这些个领域会持续得到国家各种资源上的支持。因此关注并配置这一领域的资产,长期来看不会错的。

相对于“红方”的观点,我选择支持观点相对平和的“蓝方”,是因为我觉得:凡事只要是落实到投资上都需要非常的理性。看好不见得必须要重仓,可以选择其成为自己资产配置的一类。这样既可以兼顾行业的发展又能够有效分散风险,是当下非常不错的选择。

多挣钱买肉肉2022-07-25 20:29#小盘股新选择:解锁中证1000投资新姿势!# 支持蓝方均衡布置派, 历史数据显示,由风格转换驱动的行情持续时间相对较短,一方面,历经低估值板块反弹,高估值板块杀跌后,估值相对位置改变,可能出现再平衡;另一方面,时序进入财报季后,市场焦点将更多回归业绩基本面,具有坚实盈利基础,但估值出现较大回撤的标的仍有机会,投资人不论在价值/成长风格上,以及短、中、长期限上,都宜采取更均衡的布局策略。随着高成长与稳增长间的风格差异,从极端分化走向再平衡,自下而上选出估值与盈利增长性价比高的公司对于今年的投资而言将更为重要。

lanse0012022-07-25 09:21#小盘股新选择:解锁中证1000投资新姿势!#,

1、行业分布均衡,成长性行业占比较高。第一大行业集中度均不超过 12%,前 4 大行业集中度不超过 43%。

成长性行业占比较高,截止2022.6.30,前五大行业为医药、电力设备及新能源、电子、基础化工、计算机,这些行业创造性较强。

3、成分股市值偏小盘。

截至2022年6月22日,中证1000指数成分股市值中位数98亿元,平均总市值和流通市值118和93亿元,大幅低于沪深300指数、中证500指数。1000只成分股中518只市值低于100亿元。

4、估值处于较低水平。

截至 2022 年 7 月 21 日,指数市盈率为30.64 倍、市净率为 2.68 倍,分别处于发布以来自低到高的 13.07%和 41.46%分位点,整体来看估值处于较低水平。

5、盈利能力和成长能力较强。

中证 1000指数的 ROA 以及销售净利率增长率优于沪深 300 指数和中证 500 指数。

中证 1000指数的 营收和净利润增长强于沪深 300 指数和中证 500 指数。2022年营收、净利润增长17.64%和50.62%,沪深 300 指数是16.08%和12.87%,中证 500 指数是7.52%和23.4%。

6、大盘股、小盘股周期性轮动,中证1000指数是小盘股投资的好工具。

在 A 股市场有明显的大小盘轮 动现象。以中证 1000 指数与沪深 300 指数之间的相对净值走势,代表 A 股小盘股与 大盘股之间的分化程度。可以看出不同阶段,大盘股和小盘股轮动明显。

7、市场风格转换,中小盘股票2021年春节后表现更好。2021年春节后至2022.7.21中证1000指数涨幅12.25%,沪深300指数跌了27.06%

8、小盘股在经济回落和通胀回升阶段表现较好,当前经济正处于类似的阶段。

9、中证1000指数期货和期权的上市会扩大中证1000指数的吸引力。

10、成分股业绩改善,业绩超预期个股数量上升。

中证 1000 指数成分股中超预期的个股数量明显多于沪深300等其他宽基指数。

11、历史表现优于其他宽基指数。

中证 1000 指数自 2005 年以来的年化收益达到 12.06%,高于上证 50 指数的 7.45%、沪深 300 指数的 8.93%以及中证 500 指数的 11.39%。夏普比率0.52,也优于上证 50 指数、沪深 300 指数、中证 500 指数。

(区间:2004.12.31至2022.7.15)

12、基金和北向资金对中证1000指数成分股关注度提高。

13、海外市场经验,小盘股长期表现优于大盘股。例如罗素 2000 跑赢了以标普 500。

值股票组合长期回报会显著优于持有大市值股票组合

14、中证1000指数中“专精特新”企业和战略性新兴产业企业占比更高。指数最新一期样本中,专精特新企业占比为18%,科创板、创业板上市公司占比高达29%,研发支出高于10%的上市公司占比16%。中证1000指数型产品的发展有助于支持中小企业、“专精特新”、科技创新企业大踏步进入资本市场,为加快推进国家创新驱动发展战略实施注入强大动力,助力中国经济高质量发展。$中证1000ETF(SZ159845)$