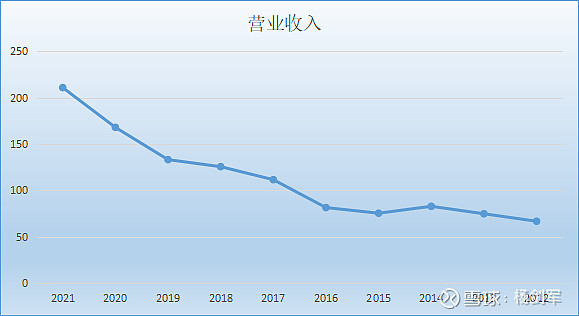

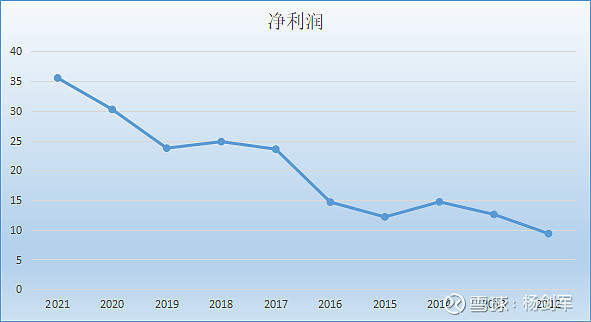

下面2张图是北新建材最近10年的收入和利润情况,营业收入从2012年的67亿增长至2021年的211亿,利润从9.4亿增长至35.5亿,而且收入和利润基本上逐年攀升,妥妥的成长股。

正因为北新最近十年卓越的成长历史,导致我之前一直是按照稳定增长型企业对北新进行估值,随着研究不断深入,我觉得之前的估值是有问题的,因为我忽视了北新的周期属性。

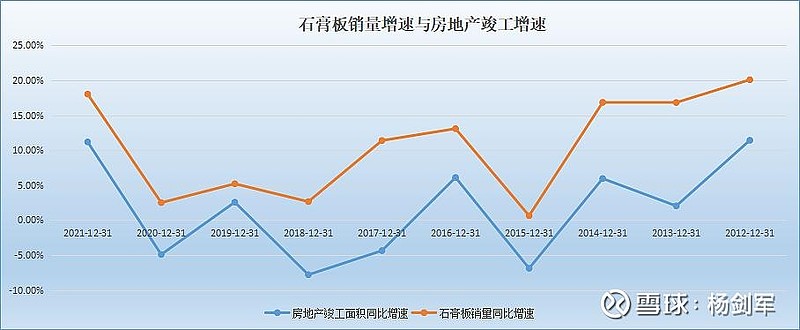

我在之前的文章(从房地产发展看石膏板业务的未来)分析过,北新石膏板业务增速和房地产竣工增速高度相关,之所以最近10年北新没有呈现出明显的业绩周期性,主要是石膏板在房地产行业的渗透率不断提升以及北新行业占有率稳步提高两方面的影响,抵消了地产周期变动的影响。

如果我们仔细分析个别年份的情况,房地产周期对北新业绩的影响还是比较明显的。比如,2008年全球金融危机时,全国房地产销售面积同比下降14.72%,北新当年营业收入大幅下降20.59%;2015年房地产库存高企之时,北新营业收入下降8.97%,净利润下降了17.24%;另外就是今年在房地产行业低迷影响下,北新前三季度收入、利润同比分别下降了3.85%、15.04%。

展望未来,北新经营业绩的周期属性将进一步凸显。其原因有以下3个方面:

一是随着石膏板在房地产行业的渗透率不断提高,以及北新石膏板市场占有率已接近70%的情况下,北新石膏板销量与地产行业的关联度将进一步上升,房地产周期对石膏板业绩的影响将更加明显。

二是尽管未来房屋重装需求的稳步提升有望部分抵消房地产周期波动的影响,但重装需求与宏观经济关系比较大,在宏观经济不景气的情况下,重装需求也会相应延后。

三是北新大力拓展的防水、涂料业务,其业绩变动除与房地产行业相关外,还与房地产以外的其他固定资产投资高度相关,另外石油价格的周期变化对防水、涂料等行业的业绩影响也非常大。比如,北新2020年防水利润有5个亿,2021年大幅下滑50%至2.5亿元,今年预计已经处于小幅亏损状态了,业绩周期变动非常明显。

综合以上因素,预计北新未来业绩情况与宏观经济周期、房地产周期以及石油价格周期等的关联度会越来越大,再按照以前稳定成长股的思路进行估值显然是不合适的。

那么对周期股应当如何估值呢?

@老唐 在投资分众传媒和陕西煤业时都是用的“席勒市盈率”估值法,我觉得非常有用,而且从老唐对陕西煤业的经典投资案例来看,其估值方法的有效性也是毋庸置疑的。下面就简要介绍下这种方法,并以此给北新进行重新估值。

价值投资鼻祖格雷厄姆在《证券分析》里写过:对于周期性波动的企业盈利,可以采用10年的平均利润去模拟近似的“正常”收益。

诺贝尔经济学奖得主,耶鲁大学教授罗伯特.席勒在格雷厄姆的理论基础上做了大量实证研究,于1998年发表著名的论文《估值比率和股票市场长期前景》,文中提出一个后来名扬四海的指标叫“周期调整市盈率”,又称“席勒市盈率”。

简单的说,席勒教授使用了格雷厄姆建议的周期调整,采用十年平均盈利和股价做对比,通过大量的数据回溯,最终得出一个结论:当时的美国股市已经整体高估,处于“非理性繁荣”。

2000年3月,席勒教授将研究成果汇集出版,它就是著名的《非理性繁荣》一书,该书出版之后的一个月,美国互联网泡沫崩溃,纳斯达克崩盘。自此,席勒市盈率迅速成为全球股市指数周期分析和周期股分析的可靠利器之一。

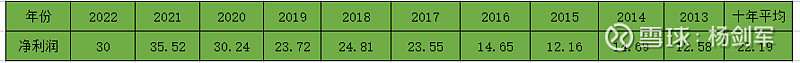

所以,站在巨人的肩膀上,事情变得很简单。我统计了过去十年北新的盈利,如下表。其中:2022年30亿元的业绩系按照三季度同比15%的降幅预估的,2019年因为诉讼支出影响非常大,我直接用的非经常性损益数据。

最近10年,北新平均净利润为22.19亿元,将其近似模拟为当前正常盈利水平。

最近10年,北新石膏板业务经营性现金流量净额总计为230亿元,是净利润的1.14倍,业绩含金量十足。考虑防水等新兴业务的现金流情况远不如石膏板业务,但目前业绩占比还比较低的情况(2021年防水业绩占比不到10%),对北新利润含金量按照90%进行打折处理,因此当前真实利润水平调整为22.19*90%=19.97亿元,接近20亿元。

按照当前3.2%的中国30年期国债收益率情况,无风险收益率对应市盈率倍数为30倍左右(1/3.2%)。

因此,按照“席勒市盈率”方法计算,当前北新建材合理估值为20*30=600亿元。

我给予的介入买点为合理估值打7折,即在420亿元市值时可以买入,在合理估值的5折即市值300亿元左右可以打满给定仓位。

卖点则按照合理市值的150%确定,即当市值在900亿元以上时可以考虑分批卖出。

后续只要根据最近一个年度的利润情况重新计算十年利润平均值,并以此调整估值和买卖点即可。