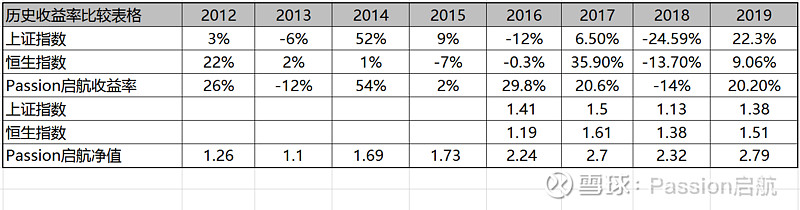

2019年上证指数22.3%,恒生指数9.06%

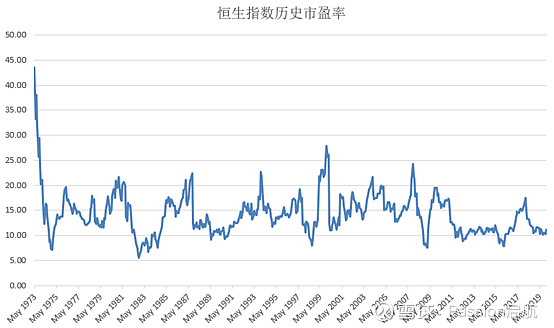

2019年我的总收益20.2%,由于港股便宜的机会更多,70%的仓位都在港股。

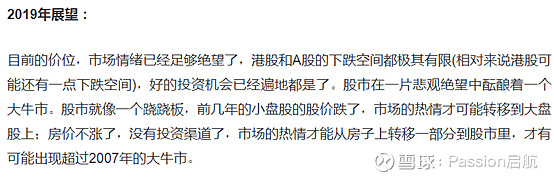

2018年总结中对2019年的展望:

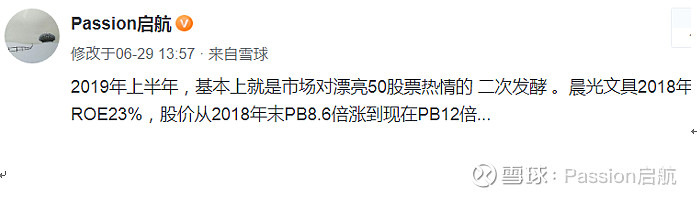

去年总结虽然对市场整体的投资机会做出正确的判断,但没想到市场会将漂亮50股票重新再炒作一遍。

根据我的投资体系,即使再好的公司我也不会花8倍市净率买,即使它还能从8倍市净率上涨到12倍市净率。而公认的好公司,恒瑞医药从年初的10倍市净率上涨到最高18倍市净率,爱尔眼科从年初的10倍市净率竟然上涨到最高22倍市净率。注意:这里说的是市净率,不是市盈率。

今年投资组合中表现最好的股票是中国联塑

这是一家净资产收益率一直在17%以上的龙头企业,股价最低竟然跌到了0.72倍市净率,这才是我要找的安全而又便宜的好公司。

投资思考

关于短期经验

人们很喜欢根据自己过去一年的投资总结经验,我想说的是,短期经验有很大的局限性。我们都是蒙眼摸象人,每个人只能摸到大象的一部分。多读关于股市历史的书,或有几十年股市成功经验投资大师写的书,尤其是这些大师总结经验相同的部分。用正确的投资理念和长期历史视角看待当前股市会让我们不被市场短期行情走势所迷惑,我们也就不会根据自己短期的股市经验总结出错误的结论,再用错误结论指导我们未来的投资。

关于漂亮50和中国核心资产

漂亮50,是由20世纪60年代公认的50家热门成长股组成,1970年熊市以后,市场认为这些股票经营模式稳定,无坚不摧,以任何价格买入并长期持有都可以赚钱。结果,这些股票被市场推到高的离奇的价格,但最终却不得不面临1973年股价暴跌的命运。

中国核心资产,过去一年不止一个人和我说买入这些当前公认的热门成长股,即使现在买的贵一些,只要等待一段时间最终一样可以赚钱。甚至有人劝我改变目前的投资策略,来迎合市场。这些中国核心资产最终结果会怎样,拭目以待。

关于价值投资策略的多样性

价值投资有多种风格,巴菲特喜欢搭顺风车,以合理的价格买入有护城河的好公司;施洛斯喜欢逆水行舟,喜欢以极低的价格买入有各种问题的烟蒂股;约翰聂夫喜欢在中间地带买低市盈率冷门成长股。我们的投资风格类似于约翰聂夫和施洛斯。

但当前A股市场中只剩下一种公认正确的价值投资方式,就是好股好价,至于多高的价钱算是好价,定义却很宽泛,甚至有时宽泛的让人瞠目结舌。

关于风险和收益的关系

人们很看重一个人过往的收益率,这没有错,但看收益的同时一定要看他取得此收益的同时承担了多少风险 。

过去几年雪球上有几个大V全仓加杠杆买入一只股票,虽然当年获得了超高的回报,但这是在承担了高风险的情况下取得的高收益,不算厉害。如果能在承担相对较低风险的情况下,取得高收益才是真厉害。全仓高杠杆一只股票就好像拿着一个只有一颗子弹的手枪朝自己开枪,可能一次两次甚至三次都没有子弹。但只要有一次失误,前面多次的收益将全部归零。盈亏同源,赌对一次后是会上瘾的,上面所提到的大V有几位今年以来净值都出现了很大的问题。

可以思考一个问题,怎样以最快的速度亏光所有钱?最快的方法就是全仓买入一个小概率品种,双色球获得头奖的概率是1772万分之一,可以全仓或加杠杆买入一个数字。有人会说我买入的都是经过深入研究确定性很高的公司,我们也可以把双色球改成一个概率高得多的品种,赌一场足球比赛的胜负,一个强队即使有90%的概率获胜,也仍然有10%的小概率失败。一次小概率事件,之前获得再高的收益也全部归零。

看收益的同时,请先看看他同时承担了多少风险。是否加了杠杆,是否是全仓一只股票,还是通过一个多样性投资组合取得的收益。另外就是多样性,即使都是通过投资组合取得的收益,有的投资组合所有的股票都在同一个行业,或受同一变量影响,这样的投资组合看上去是分散投资,其实并没有起到分散风险的作用。

关于投资策略有效性的验证

将一个投资策略和大盘做比较,比较周期是一个半牛熊周期,如果一个半牛熊周期投资组合不能战胜大盘,说明投资体系是有问题的。短期输赢完全是由当年的市场偏好决定的,没有意义。

关于内在价值的估算

市场预期一家公司今年的收益增长率是20%,如果公司收益增长率没有达到20%,而是15%,公司股价都会有很大反应,这是不合逻辑的,价值不是由公司某一年的收益增长率决定的。

经济学家欧文.费雪和约翰.伯尔.威廉斯认为:股票的价值等于它未来现金流的折现值。

我不太认同,很少有人能将股票持有几十年,你将股票卖出后,公司创造的价值和你还有关系吗?我个人认为公司的内在价值是由公司现有价值加未来几年(卖出股票之前)创造价值之和决定的,如果是五年以内卖出,折现不折现都区别不大。巴菲特虽然说账面价值是你付出的,而公司未来现金流折现是你得到的,但由于未来现金流折现太虚无缥缈,伯克希尔每年还是用账面价值来代替内在价值计算的。

一家公司净资产是10亿,未来五年平均净资产收益率是10%,将股息加回大致估算,五年后净资产会到16亿。这样的公司以8亿的价格买入,五年后以净资产的价格卖出就能获得1倍的收益;如果市场给机会,能以5亿的价格买入这家公司,五年后以净资产价格卖出甚至能获得2倍的收益。也就是说五年以内市场关闭一动不动,纯靠公司创造的价值累积,就可以获得这样的收益。当然,这是一个比较慢的情况假设,股市大概率几年之内都会大幅波动,不用等五年,公司的价值就可以提前兑现。买入前,我们需要确定的是公司未来几年的平均净资产收益率,收益确定性有多高,然后耐心等待股价跌出足够的安全边际。现在像这样高确定性的投资机会港股有很多,但当前市场不太喜欢这类股票,大家将净资产收益率的最低标准设在了15%,低于15%的股票一律不看,而去给净资产收益率20%的股票10倍甚至20倍以上的市净率。

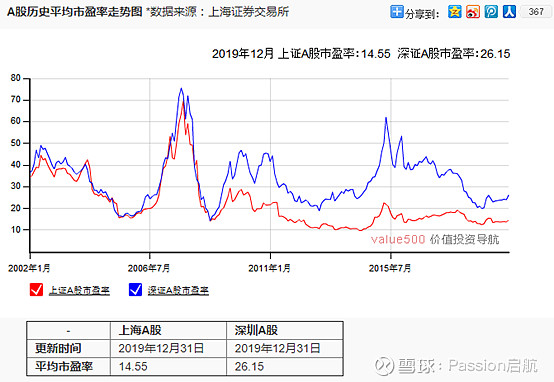

关于低估值策略长期有效

从全球市场来看,无论是美股,A股,还是港股,低估值价值投资策略的长期回报都是非常突出的,是很有效的策略。但即便如此,也存在短暂的周期性表现相对不强的阶段,比如最近一个周期,就是自2017年以来的将近3年间,低估值策略表现相对不强。这几年港股很多极其便宜的小盘价值股几乎一动不动,无人问津。

低估值股票之所以便宜,或多或少都是因为有各种负面消息,市场对公司或行业整体前景不看好。股价便宜有三种情况,1.完全是市场情绪作用,公司业务完好无损;2.公司收益短期内降低,长期不受影响;3.公司收益将遭受永久性损失。我们的策略是在低估值股票中尽量找出第一类或第二类,排除掉第三类股票。虽然低估值策略长期有效,但市场转变态度也需要一些时间,我们的策略就是逆向操作,在夏天以极低的价格买入打折冬装,然后耐心等待冬天的到来,再将冬装以正常价格卖出去。期间我们需要耐心等待市场的季节风格转换。

阅读思考

今年几乎将得到APP上目前大部分的课程都听了一遍或两遍,收获很大。

健康

今年陈式太极进步非常大,纠正了一些错误动作,明白了陈式太极的运动发力规律,打的越来越流畅。

2020年展望

当前市场,投资房产的赚钱效应已经大大减弱,希望可以分出一部分资金进入股市。当然对于大多数人来说,股市首先得上涨,有了赚钱效应,钱才会跟着冲进来;所谓中国核心资产的估值已经被炒到了非常高的程度,有些聪明的基金已经开始向下寻找其他的便宜货了。

今年的判断基本上和去年一样,市场可以将高估的股票继续推高一年,但价值终将回归,那些近几年不被市场青睐的低估价值股也终将会价值回归。

2020年曙光初现,继续阅读思考,修远求索。应无所住而生其心,善护念。

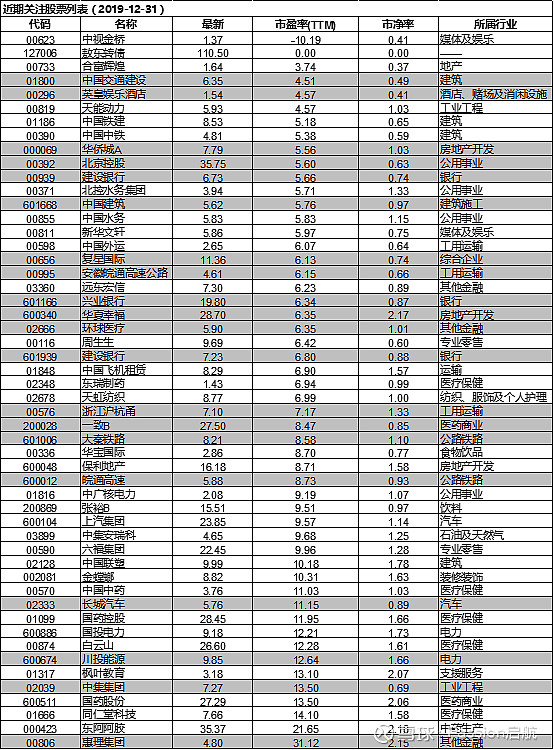

附近期关注股票列表(2019-12-31)