经济周期上下起伏,往往容易把人们的意志晃倒。比如看到某一年收入下滑了,然后就怀疑这家公司面临衰退,甚至可能卖出。但经济起稳之后,业绩重新增长股价上升时又开始懊恼不已!也许格力当年就是这样子的一家公司,但今年远好于上次的经济下行。

去年市场预期格力-20%的增长,类似2015年,不过这都成为了泡影。虽然营收三个季度来变化不大,但前三季度的现金流很强劲,毛利率净利率在行业中依然维持强势,很多人认为的前三季度每股收益4.84%好像一般般,但仅仅只是单一的一个维度而已。

其实2018年报+2019Q1的那篇文章,已经囊括了我对格力财报的看法了。很明显,格力电器这家公司是不能简单用“年”单位来观察的,因为它的业绩波动性比较高,可能得用“三年”的数据对比,才能看到区别。

那有什么方法可以观测到格力是在稳定地发展壮大呢?而不是没落呢?我这里分享几点,其实还是比较简单的,但太多人把格力的报表分析得过于复杂了。

首先还是那句话:必须是一家0负债的公司(这点很重要)。

高手都爱看资产表,打个比喻:大家看过动画片吧。动画片是由一张一张的静态画作衔接而成的,它的载体是时间。某个季度或某年的资产负债表就是一张张静态的画,通过时间的变动,他就由无数张画组合成了一部动画片,这也就是一家公司的发展史。

也就是说,我们只需要观察资产表这幅画,差不多就可以知道一家公司现阶段真实的情况。所有的收入与现金流动,都最终体现在资产负债表这幅静态的“画”里。

格力要从业务端与资产端要比对着看才行。

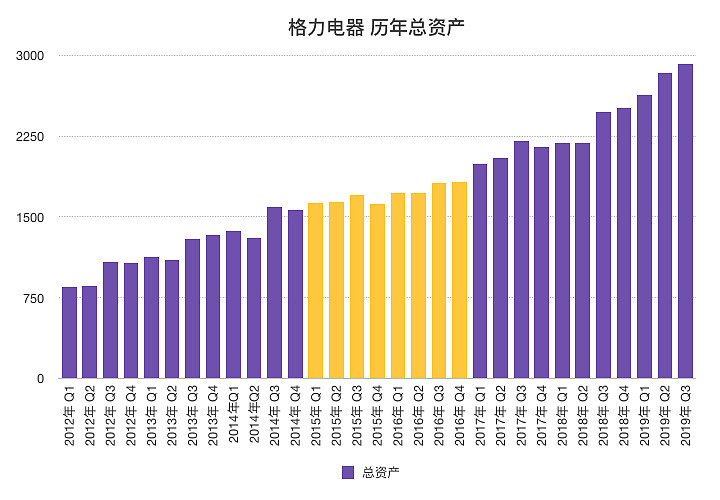

一、从“总资产”看烫平了周期的真实发展趋势

资产表公司分类有很多,而格力是一家“揽储收息型”的资产型公司,而不是“贴钱型”的公司。格力的商业模式运行了25年以上了,Q1财报文章说过“轻松 + 快速收回钱”才是最好的商业模式。当账上的钱都是现金,0负债时,你只需要观察对比他的总资产,差不多就可以知道他大概的发展壮大的动向了,因为里面的钱,要么是格力的现金,要么就是将要为格力创造利息的现金,没别的。

下图是体现格力电器最能代表的发展轨迹的图,黄色区域,是经济下滑周期时候的格力,也是格力趁经济下滑内部收缩减化解人员过多,转型高端制造业的关键时间节点。

相反,如果光看营业收入,或许就没这么平滑了,大家都知道那时候营收下滑了。但毫无疑问,这就是一家不断发展壮大的公司,肉眼都见得着,只是人们把事情想得更复杂了而已。股东朋友们如果在下图黄区只看到格力利润表业绩放缓,就放弃格力这家公司,恐怕就因小失大了。

当报表来到2019年Q3时,格力的总资产增长16.16%,达到2916.38亿,做了千年老二多年,资产规模终于成为行业第一。如果要按去年市场折预期,格力的总资产必须回落到2100亿以下才行。但目前回落到2100亿以下的概率几乎为0,甚至对比去年的Q3,下降的概率都不太可能,今年Q1份时就到达了2633.94亿了。 “揽储 + 收息型”公司的好处看到了吗?总资产不受短期业绩影响,长期一直向上。

大部分公司不适合看总资产,有两种类型的公司适合:一种是高速发展的;另一种是像格力这种0负债的,要不然就无从谈起。对格力而言,总资产平稳上升,就代表格力发展规模不断上台阶,你怎么能说它衰落呢?你说这赚到的钱还能往哪里藏?

短视频平台上有那么一个段子说得好,我可以教你怎么一年赚100万,就是往账上存4000万;你要是没有4000万,我也可以教你怎么赚到它,你往银行里存15亿就行。有人说格力即将面临彻底衰退,你先问问格力账上的现金答应不答应,资产的升值可是没有天花板没有上限的,永远利滚利,更何况还没有负债,每年还有那么多钱进来。

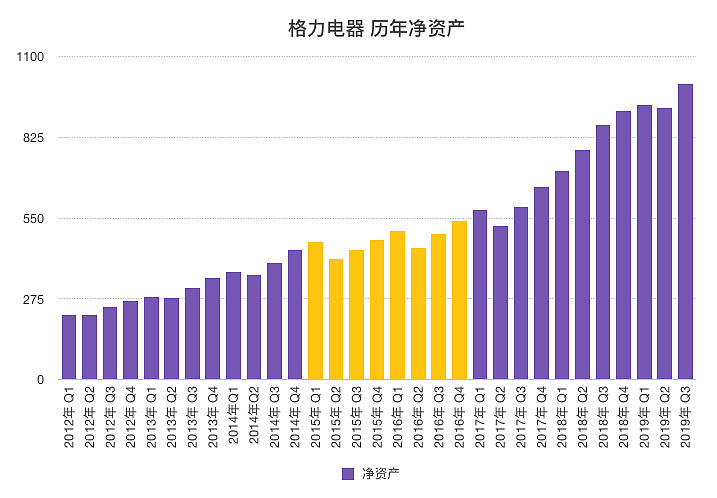

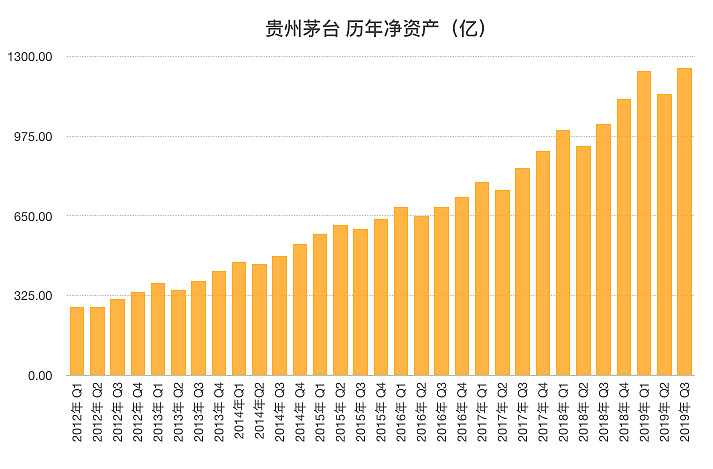

二、从“净资产”看真实价值

这个指标,对格力这家公司来说,怎么重复一百遍都不为过。它是股东权益的部分,口袋里真实的现金份量,净资产长期向上的幅度与业绩基本一致。最近几年格力的净资产是爬升得非常快的,是超过利润的。

净资产也能观测格力利润是不是具体得到释放。

这次Q3格力的净资产同比依然增长10.36%,1007.9亿。行业第一!

然后我们提一个反例,就是黑色家电行业的长虹。1999年前是100多亿的净资产,2019年依然还是100多亿的净资产,虽然总资产有一定程度的上升,但净资产原地踏步20年,相对应的是负债的上升。这种公司,就算业绩再怎么折腾,都是没有意义的。

1999年的100亿,购买力相当于今天的1500亿都不止,你说这种公司对于投资者而言有什么意义。

凡是股东净资产不能长期稳定上升的,都存在价值毁灭的必然性。当然有一种例外,就是像苹果公司这种把现金拿来回购分红了的,苹果公司这几年净资产增幅不大,但因为市场预期苹果公司获取利润上能得到保障,这是产品竞争力决定的。

由此,净资产和利润增幅可以相辅相成地拿来观察。如果真的不赚钱你的现金怎么可能留存得下来?就像三季度报有些公司,短期看利润好像是不错,但资产类目却没有太多的增量,有的人说是拿去分红了,的确情有可原。可格力今年也分红了,研发的钱也花了,但各种类现金资产还是照样膨胀上升,简单的营业收入与利润反倒不能证明你真实赚到钱并存入了账户中对吧!

多说一句,从2019年Q3开始,格力已经是家电行业总资产与净资产双双第一了,超过了其他公司,好多人还蒙在鼓里。但其他公司的资产表能和格力比?算上真实的净资产,恐怕他们离格力就更遥远了。

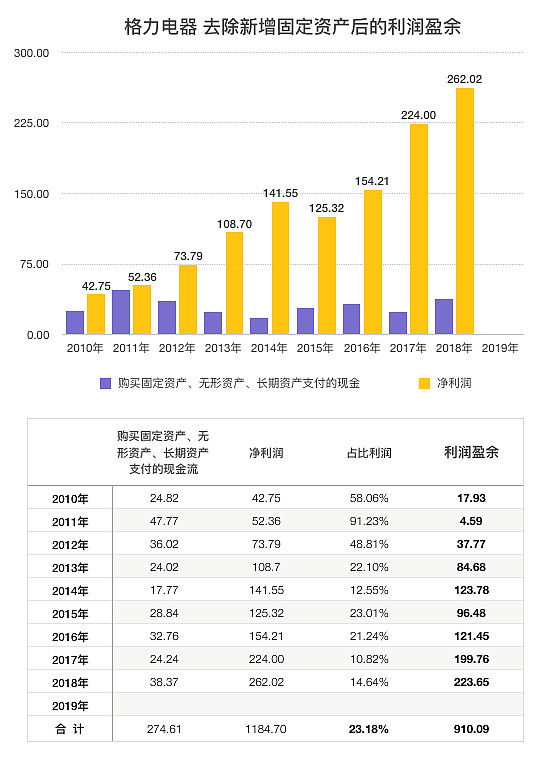

三、看去掉“新增添固定资产”之后的利润存余来观察公司的安全度

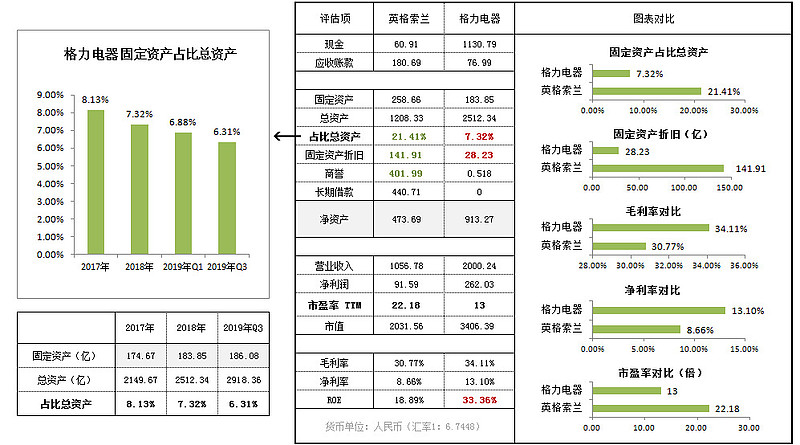

大家已经注意到了,我频频提及固定资产过重是投资人的天敌,这已经非常接近真理了,除非我们是慈善家。按国际管理,资本从来不愿意对重资产行业过多的看好,因为折旧与扩张会拖垮一个公司,而破产出清不能及时变现会坑死投资人(详细的看我Q1那篇文章:利润在左,资产在右,你追我赶。)。格力的固定资产占比越来越轻,Q1的时是6.88%,Q3目前下降到6.31%,首先就是得益于现金资产的快速上升,也说明格力的安全度越来越高。

从下图我们可以得出,2014年开始,是格力股东们的收获期,新增的固定资产和其他资产投资再也伤害不到利润了,格力的资产很值钱,也受到了市场最多的不公待遇。

另外利润盈余是个有意思的指标,它可以说明这家公司所处的行业是不是好行业,如果不需要追加太多的固定资产投资、获客成本也能收获不断上涨的利润或回报,就是好行业、好公司。一般传统企业,想要发展,就得不断复制扩产,新增固定资产与利润同步向上,盈余也按一样的比例同步,就算不错了,已属管理非常好了。我们通过上图,看到格力每年新增固定资产“停滞”,但利润不断上升。

反例子就是有很多伪成长型企业,他们的发展历程是这样的:

2010年利润20亿;年新增固定、无形、长期资产投资30亿;

2015年利润50亿;年新增固定、无形、长期资产投资70亿;

2020年利润100亿;年新增固定、无形、长期资产投资150亿;

这种公司有可能客户对它的产品口碑不错,看起来也有不错的增长,但每生产1元的利润,就要1.3元的机器设备新投入,这种公司的增长是危险的,也就靠“需求旺盛”为名糊弄投资人而已。这种公司因为市场有需求关了可惜,开着倒贴利润和现金。烂行业有旺盛需求永远比不过好行业有不错需求,这也是我反复强调固定资产的原因,有些公司暂时没被固定资产伤害到,只不过是它的规模还不够大而已,到一定规模了,就离死不远了。

而格力优越的商业模式已经证明自己没有这种危险,首先是资产表几乎0危险,然后是中国固定资产领域的顶级研发生产商(暂时来说看不到跟进者),全是自主研发创新,就更没有这个危险。光自己就有16000人的研发队伍。

我认为这一段有含金量的话,大家要用心体会:花很少的现金投资新业务,就能获取不断增长的利润的轻资产型公司,都是基业长青的大牛股。而利润的另一种方式,在格力身上来看,就是变成了现金。

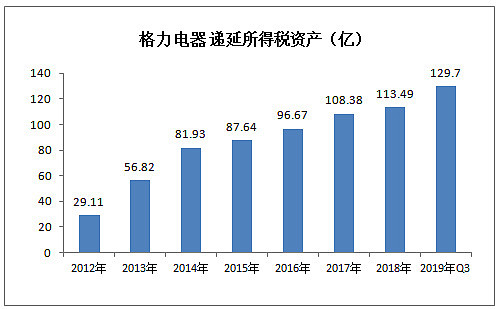

递延所得税资产方面,其实并没有减少,反倒增加了不少,已经130亿了,最后的大招,还是没有放出来,你担心啥,它变的越来越厚了,你去看看中国的上市公司有100亿的利润的有多少家?

基于上面反复说明的轻资产、轻研发、多金好资产的原理,格力的估值20倍是很正常的,我们不知道国内的机构什么时候才能觉醒,但他们一定不知道国外的英格索兰、大金、雷诺士都是25倍的平均市盈率,他们几个加起来利润也不如格力。

各种对比之下国外的同行经营情况也根本不能和格力相比,我需要告诉大家的另外一个事实是:

是美国暖通行业的一些旧新闻,大意是英格索兰的商业和住宅战略业务部门宣布自己的暖通、通风和空调(HVAC)设备价格提高5%,于2018年5月20生效。其他年份的还有:

2014年12月16日,英格索兰宣布空调价格提高5%

2017年11月19日,英格索兰宣布空调价格提高6%

2018年4月13日,英格索兰宣布空调价格提高5%

2019年5月11日起,英格索兰宣布空调价格提高5%

大金与雷诺士也相对应的提高销售的价格,对此,国内的暖通行业还是未能以节能减排为长期目标为主,还在玩降价,偷工减料,把空调当成手机电饭煲等品类一样来卖。无异于违背长期可持续发展的方向,未来能不能扛住政策管制都不好说,大部分国内的企业都走错了路线。

回到财报上,我想说,资产表是没有天花板的,上下游占用的现金多,获取的定活期利息也自然多,只要不停止“揽储”资产表会一直膨胀,对于0负债的公司而言,他不会因为一时的业绩停滞了而受到影响。当经济回暖向好,业绩又会重新被点燃。

对于格力而言,他的报表比较特殊,但不复杂,总之就一句话:经济向好时看利润表,经济下行时,看资产表。格力的财报很有意思,利润在左,资产在右,你追我赶。

老样子,补一张A股另外一家0负债的公司,净资产的走势是不是一样的?

这般,也许你就不会惊慌失措了。

对于未来而言,核心资产,是稀缺的。大家拿住了,这是一家未来营收6000亿规模的公司!

再看上一篇,体会会更深 利润在左,资产在右,你追我赶。你会体会更深。