重庆燃气集团近期深陷舆论风波,主要因为市民反映在更换燃气表后燃气费用异常上涨,后来官方也积极调查并快速回应解决了问题。作为在重庆生活的一员,天然气一档价格(年使用量500方以内)是2.196元/方,普通家庭年用气量基本不会超过500方,就以年用量500方算,年费1098元,月均91.5元。在天然气涨价10%和20%的情况下,月均增加9.15元和18.3元,痛感不是很大,此处安慰一下天然气价格高的地区的小伙伴。

调整天然气价格以前需要举行听证会,不是说涨就涨的,以后可能不一样了。根据南昌市5月15日发布的《管道天然气上下游价格联动机制的实施办法(征求意见稿)》,联动机制生效后,不再履行价格听证等程序。

本篇就来梳理一下国际和国内的天然气定价机制,下一篇写一下国家正在努力推进的天然气顺价机制和顺价后对城燃公司的影响。

一、国际上天然气定价体系

1、资源集中度高,供需地分割

我国的能源禀赋不是很好,“富煤、贫油、少气”就导致能源需要大量进口,其中原油对外依存度高达73%,天然气对外依存度也有40%。

按照运输方式划分,进口的天然气主要分为管道气和液化天然气(LNG)。管道气主要靠国与国之间的谈判,价格会参照原油、燃料油、煤炭与采购量,最终形成一个“照付不议”的长协价格。比较著名的是俄罗斯与欧洲之间的北溪管道,中国和土库曼斯坦以及俄罗斯的力量管道。

全球天然气储供需差异分化大,天然气资源分布相对集中,主要分布在俄罗斯、中亚、中东等地;生产国分别为美国、俄罗斯、伊朗等,其中LNG出口国分别为澳大利亚(21.77%)、卡塔尔(21.74%)和美国(12.58%);需求端集中在北美、欧洲、亚太地区,其中中日韩是全球LNG进口量前三的国家。

2、全球定价体系的发展

天然气早期定价为受管制的“成本加成”,在20世纪70年代演变成与石油价格挂钩,20世纪80年代中期,北美天然气演变为基于亨利中心/纽约商品交易所的现货及期货价格的市场定价,并逐步引领全球天然气定价的潮流。

北美天然气价格与原油价格脱钩幅度较大,短期合约逐渐取代10年期以上的长期合约,这大大增强了天然气市场流动性,形成反映天然气自身供求关系形成的价格。

欧洲天然气定价从采用和油价挂钩的长期协议,过渡到由市场竞争形成的短期价格,类似北美。

亚洲的LNG贸易定价体系主要与原油挂钩。

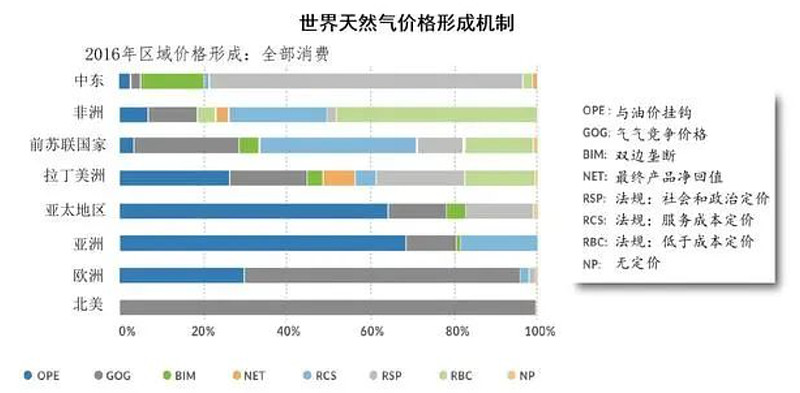

还有很多其他定价方式,具体如下图所示:

3、全球三大主要天然气价格指数

美国HH:美国有很多实体枢纽的交易中心,其中最有影响力的是1988年成立的亨利枢纽。亨利枢纽是纽约商业交易所(NYMEX)天然气期货合约指定交割地,其价格是北美天然气交易的基准价,以贴水或基差的形式来考虑区域市场状况、运输成本和各地点之间的传输能力,其在全球天然气贸易中有着重要影响力。

欧洲TTF:荷兰于2003年推出了所有权转让设施(TTF),于2016年超过NBP成为欧洲21个交易枢纽中最活跃、影响力最大的一个。TTF目前是欧洲大陆唯一的基准枢纽,其他欧洲大陆枢纽的价格基本按照TTF价格升贴水定价。

亚洲JKM:由于日本当年引进LNG主要是为了替代原油发电,因此在长期合同中采用了与日本进口原油加权平均价格(JCC)挂钩的定价公式。近年来,国际市场逐渐发展出普氏JKM现货价格的中短期合同,其反映的是以DES(船上交货)方式交付到日本、韩国、中国内地和中国台湾的现货市场价值,且逐渐成为亚洲LNG现货交易标杆价。

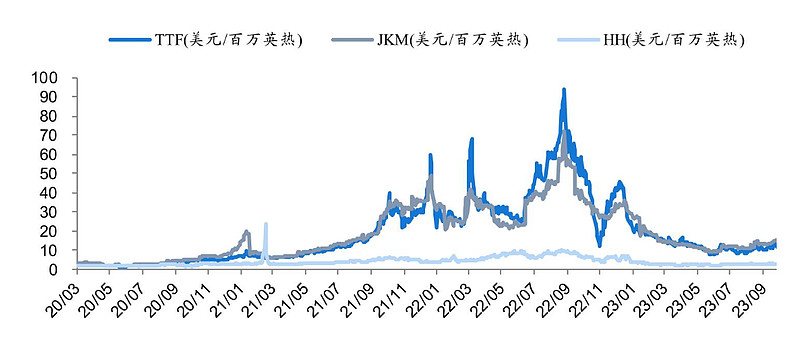

全球LNG市场地区分割严重,北美均价最便宜,欧洲次之,亚洲相对较贵。2010-2020年,美欧亚三地年度价格平均比是1∶2.2∶3.7,截至5月16日,欧洲TTF现货价格为9.61美元/百万英热,美国HH现货价格为2.25美元/百万英热,JKM为10.47美元/百万英热,比值为1:4.27:4.65,欧洲价格明显上涨,缩小了与亚洲的差距。

若具有进口LNG资质的城燃公司签订了更多挂钩HH的合约,则更具成本优势。

二、国内天然气定价

1、我国天然气用量和进口结构

天然气按状态可以分为气态天然气和液化天然气,标准状态下1吨LNG大约是1300-1400方气态天然气,本篇以1吨LNG等于1330方气态天然气换算。

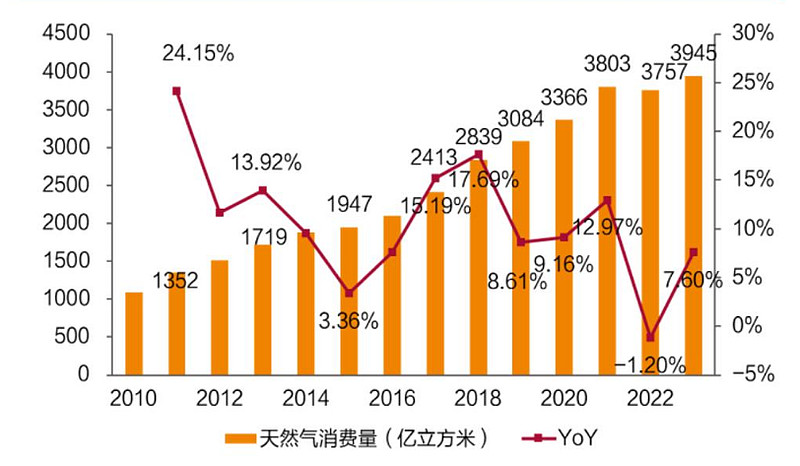

2023年全国天然气表观消费量3,945.3亿立方米,同比增长 7.6%,其中国产天然气2,324.3亿立方米,同比增长5.6%,国产占59%,进口占41%。

根据海关统计,2023年我国进口天然气1.2亿吨(约等于1596亿方),进口金额643.4亿美元,进口单价折约536.31美元/吨。其中进口液化天然气7132万吨,同比增长12.6%;进口金额449.51亿美元,同比下降13.9%,平均进口单价630美元/吨;进口气态天然气4865万吨,同比增长6.2%;进口金额193.90亿美元,同比增长8.6%,平均进口单价399美元/吨。

我国天然气消费量里面进口占比40.45%,进口的天然气里面管道气占比40.54%,LNG占比59.43%,2023年管道气比液化天然气价格要低36.67%,即便宜231美元/吨,近四年的维度看(2019-2022年进口液化天然气均价为3.28、2.41、3.61、5.5元/KG,气态天然气均价为360、291、274、389美元/吨)管道气也要便宜些(换算后),这也许就解释了要从俄罗斯加大管道气的进口力度。

2、我国天然气产业链介绍

我国天然气产业链大致可以分成4个环节。

上游勘探开采:常规天然气开采主要是三桶油的地盘,非常规天然气比如页岩气、煤层气民企可以分一杯羹,像新天然气私有化亚美能源后增加了潘庄和马必两个煤层气资源(我曾在2023年11月写过《新天然气私有化亚美能源的深度分析》)。进口管道气资格掌握在中国石油手中,民企没办法参与,但可以进口LNG,比如广汇能源、新奥股份。

中游储存运输,主要是国家管网集团在做,民企天壕能源有一些管道资产。

下游为分销批发,参与方主要是城燃公司,民企国企都有。

终端消费是最终需求方,即居民、工商业、汽车、化工厂等等。

3、天然气的“各种”价格

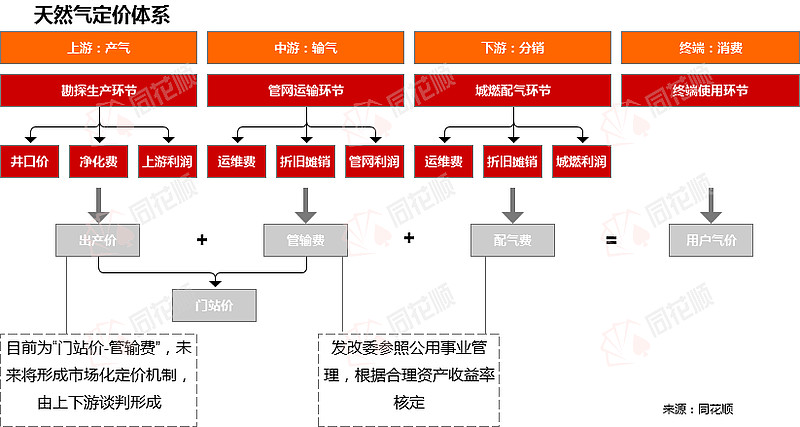

天然气价格括井口价、门站价、终端零售价;管输费、配气费;进口价(进口管道气是国家间谈判得出的价格,本文不做分析),门站价目前是整个天然气定价体系的核心。

目前页岩气、煤层气、煤制气等非常规天然气以及液化天然气、非居民直供用户用气价格、海上气和福建省天然气门站价格都实现了市场化定价。对于非市场化定价的气源(进口管道气和国产天然气),采取围绕基准门站价加浮动的定价机制(门站价在后文3.3详细介绍)。

3.1、井口价

天然气井口价指的是天然气生产商在天然气交割点(进入高压输气管道前)交付给管道输气公司的价格,进口天然气的边境价(到岸价)也可以视作进口国的天然气井口价格,可以把井口价理解为煤炭的坑口价,算是天然气生产商的收入。

3.2、管输费

2017年国务院发布《关于深化石油天然气体制改革的若干意见》,提出天然气价要“管住中间、放开两头”。

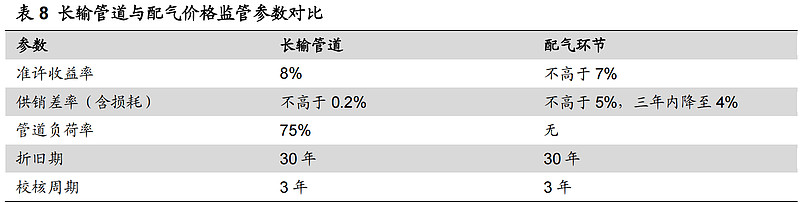

管输费又包括跨省和省内管输费,相当于管网公司的收入,这个价格是国家发改委定的,采取“准许成本加合理收益”的定价机制。准许收益等于有效资产乘以准许收益率,准许收益率按管道负荷率不低于75%取得税后全投资收益率8%的原则确定。

这样在核定有效资产时就会剔除掉无效资产,加上准许收益率是确定的8%,从而降低了管输费,就降低了下游的成本。

除了国家管网集团(未上市,中国石油参股29.9%,计入投资收益)外,还有皖天然气、陕天然气、湖北能源、天壕能源等公司经营的有短途管网资产,为了降低用户用气成本,会面临下调管输费价格的风险从而影响净利润。

皖天然气2023年12月28日就公告了下调省内管网输配价格,湖北能源也公告从今年1月1日开始下调管输费。

3.3、门站价

门站价是指省级门站价,也叫基准门站价,即国产气或进口管道气的供应商与下游购买方在天然气所有权交接点的价格,等于井口价格与管道输送费之和,意思就是中国石油把天然气开采出来,再通过管道运送到省这一级,城燃公司在这个地方的购买价,还可以理解为城燃公司的批发价。

天然气门站价格改革从2011年开始,具体调整过程在这里就先略过。需要了解的是实行最高门站价格管理,即供需双方在不超过国家规定的最高门站价的基础上确定具体成交价格,此后非居民改为基准门站价,在上浮20%、下浮不限的范围内协商确定具体门站价格。

居民仍然按照最高门站管理,且价格很低,卖就是亏,中间就出了很多问题,比如反应最多的就是居民供气不足,把居民气用于优先给非居民。

最终在2018年5月,国家发展改革委印发《关于理顺居民用气门站价格的通知》,将居民用气由最高门站价格管理改为基准门站价格管理,价格水平按非居民用气基准门站价格安排,实现了居民与非居民用气门站价格机制统一衔接,结束了气价多年的“双轨制”。意思就是居民非居民的采购价是一样的,但是下游的卖价又有新的问题,就在其他内容在下篇文章的城燃顺价展开讲解。

3.4、配气费

配气费是指城镇燃气管网配送环节的价格,由政府严格监管。燃气企业向用户提供燃气配送服务,通过收取配气费来获得合理收益。

2017年6月22日,国家发改委印发了《关于加强配气价格监管的指导意见》,按照“准许成本加合理收益”的原则制定,激励燃气公司降本增效,准许收益率为税后全投资收益率,按不超过7%确定,会根据成本等的变化定期(三年为一个周期)校核。

这里假设就按照总资产收益率7%,负债率按照50%算,则ROE就高达14%,很明显,很多城燃的ROE没有这么高。

这里影响因素很多,比如特许经营权范围内消费水平、人口密度、工商用气量、管理效率、接驳收入等。

把配气费单独拎出来核算,这样从源头起,管道输送环节的费用按照核定的投资收益率来定价,还是透明的,终端价格就与源头价格保持联动,有利于顺价的推进。

在指导意见出台后,配气费都出现了或多或少的下调,比如2018 年11月,石家庄市主城区居民用气配气价格之前的0.67元/方下调为0.65元/方或0.63元/方。下调了费用,会直接降低城燃公司部分利润。

3.5、终端零售价

终端价格是下游的居民和非居民的购买价格,等于门站价加上配气费。门站价是城燃企业与上游资源方的交付价格,是城燃企业的成本。终端价格是城燃企业与终端用户的交付价格,是城燃企业的收入。

终端用气价格组成包括门站价和配气费,其中门站价不是基准门站价,而是供需双方协商的具体门站价格,实际上也是城燃企业的实际购气成本。

由于居民用气价一般相对比较固定,价格变动要通过召开听证会的方式;工商业气价一般是与城燃公司或供气企业通过合同谈判的方式确定。但是城燃企业从中石油那里采购天然气时,中石油会根据天然气价格上涨而调高供应价格,但是居民端又不能跟随涨价(非居民端可以谈判涨价)且必须供应足够的量,就导致城燃企业的成本不能传导至下游,当前国家大力推动城燃顺价,关于顺价及其对城燃公司利润的影响,将在下篇分析。