现在投资集运首先要明确一点目前高运价水平长期是要向下,这个应该是共识,而且是隐含在股价里的,市场给这个估值难道预期未来运价还会继续向上?所以那些博弈运价涨跌的投资者,现在应该走的。

那到底还在投资什么?

第一是低估值,今年年底这是一家扣除有息负债现金还高过于市值的公司,业务都是真现金流,资产结构也非常优秀,除了现金都是优质低估的类流动资产,码头和船舶,不是那种一旦投入转手就需要打折的工厂设备资产,而且账面价值都是低估的,具备非常优秀的分红能力,只要确定未来长期分红政策,只要每年分红再投入,是完全可以获得不错回报率的,有些人不看估值,但是我喜欢看,海控两年净利润2000亿+,现在2360亿市值,这就意味着给原有资产不到360亿的估值,一个极端年份可赚千亿的资产只值360亿???匪夷所思,从资产角度当初海控曾经出售一个账面价值26亿的长滩码头LBCT,都卖了100多亿....破产清算价值都不应该如此之低....

第二是博弈景气周期的长度,也就是持续性,从一开始就讲过,是美国基础设施的瓶颈导致今天的高运价持续到今天的,但是美国提高基础设施处理能力需要的时间非常长,预期22年美国需求增速肯定下滑,但是不可能是断崖式下降,只要能维持21年的货量,高运价还会维持,维持不代表不会短期波动,集运运量还是有月度区别和淡旺季的。

第三是行业竞争格局,因为竞争格局的改善和集中度提升,船主的高集中和货主的高度分散,我们认为集运运价回到常态的时候,也是一个运价中枢上移的常态,亏损是没可能的,2020上半年货量极具萎缩,都没有出现亏损。

研究集运,中国具备最领先的地理优势,因为世界的集运中心就是中国,全球集运港口前10,7个中国,9个亚洲,基本集运就是亚洲中国出发为核心的,但是这样研究优势并没有从估值上体现出来,反而比外面还低,集运真的非常复杂,基本上就是宏观,涉及各个国家、地区的需求,涉及太多太多行业,涉及的方方面面真的太多了,真的不好量化,不好分析,不好判断,所以我们过去看到很多专业人士在宏观,在微观,甚至在卫星层面都出现了非常多误判的观点。看看最近一个非常奇葩的数据,说美西进口箱量断崖了36%直接就吓尿了以星,可见海外根本没有深度研究清楚集运的机构,美股也没什么集运公司,以星才300亿人民币市值,美国专业机构会花很多时间去调研去学习一个这么复杂的行业吗?看懂了也买不了多少?你们想一想,集运公司大的都在边缘市场上市,像马士基,丹麦上市,丹麦才500万人口,丹麦分析师去哪里调研集运?中国具备优势,还有全球最高的集运股票流动性,都没有主动掌握定价,全球最低估值阿。

就拿最近一个长协合约来说,雪球上不少货代,货主都出来发表观点,他们算不算业内人士,当然也算,这个集运行业涉及面太广了之后,就非常容易搞出一些以点概面的观点,以微观世界判断宏观,因为自己微观世界是离自己最近的地方,也是自己能够看得最清楚的地方。

我来向大家解释一下,这个长协为什么是这样的,拿海控来说,今年非常多的中小货主求爷爷拜奶奶的要找海控签合约,有些确实是像省商务厅、市的地方有关部门组织的,海控也不好驳了面子,但是你没有历史履约记录,怎么办呢?海控砍了nov的约,也就是给货代的约(这里解释一下,货代历史履约是非常不好的,所以后来船公司也聪明了,给大部分货代约都是fak约,期限都是15天或者一个月的,也不怕他们违约,这个通常不是我们指的长协),这边以一个较高的价格签给货主,而且还带亏舱条款,也就是这部分货主里的部分现在以各种理由不履约,当然船公司也不在乎这部分货主履约不履约,他们所占长约的货量也不多,而且还能从中筛选出优质履约的客户长期合作,并不亏。

还有今天看到有说msc主动降长协运价的,这个我通过一些渠道打听了,人家说根本没有这回事,也不可能有这种事,所以呢,我猜测是一个什么情况呢,根据现有信息,他去年就有约的,今年还给了这么高一个价格,证明他不是什么好的客户,还有这中间他可能还被赚了一手的....而且马士基和msc的合约确实细分很多种,他极有可能是那种不带舱保但是价格是约定浮动的那种约...而且他的约可能都不是他自己签的,是fob那边签的...这种并不是我们认为的那种真正的长协..根本就不算长协吧...当然以上只是我个人的猜测...

各种货代群,各种奇葩报价,玩法太多了,有的报低价格,到了海外港口再收割你的一次性玩法,有的瞎传价格,你问一句这个价格能给我一个舱位吗,就无声了,这个行业太大了,专家有点太多了。

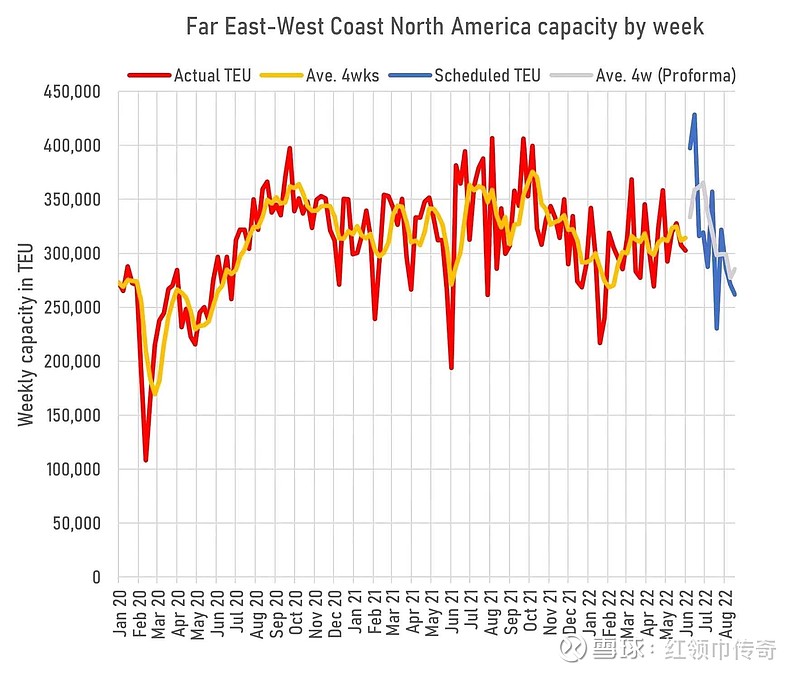

还有那种什么货主,订单下降了多少呀这种观点,历史上看,外贸货主年年都有这种观点,不信你去找....就连去年这种外贸大年都有..“没订单要死了”...现在美西确实很弱,但我认为不是货量弱,是运力强,美西的运力最近增加了非常多..后面运力增加可能会下降

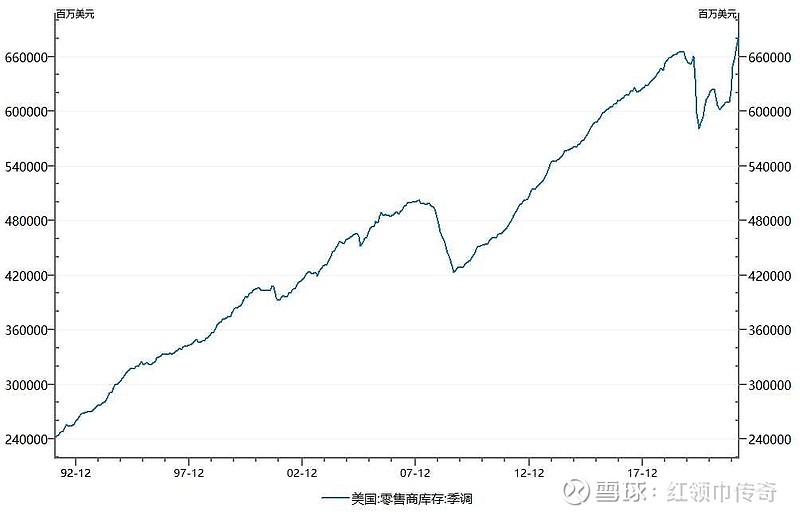

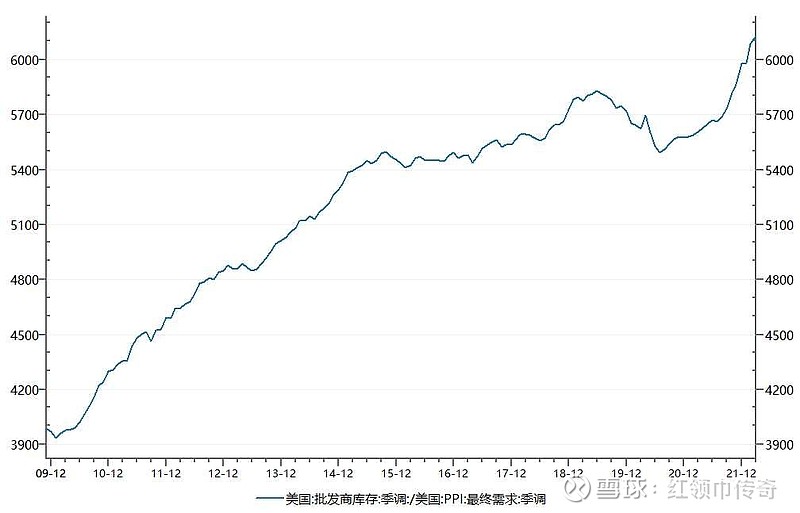

美国零售商库存也好美国需求也好,一直都是一个长期随着经济发展上升的过程,别一提库存增加就好像卖不出去一样,确实有些商品他的行业周期不好了,但是也有一些商品行业周期好了,集运真的很复杂,看库销比美国的库存并不算高,不过是一些马后炮分析师、自媒体自我解释观点需要用一用而已

我讲这些单纯分享个人观点顺带吐吐槽,我只是个小散户,观点不一定对,我自己对股价判断依然是没有下跌空间,你要买必须是自己承担风险,独立判断,别做巨婴。

$中远海控(SH601919)$ $中远海控(01919)$ $东方海外国际(00316)$