以往猪股呈现周期波动明显的特征,但近年行情却呈现短平快的特征,操作难度大幅度提升。我想这两年参与这个板块的人都应该感受颇深。个人认为现在这种短平快的特征,背后的根源是养猪行业发生了结构性变化。

一、非洲猪瘟爆发前的猪周期

在非洲猪瘟爆发前,大型规模猪场不仅总体占比小而且自身的融资和资本实力也比较弱,行业比较接近经济学上定义的完全竞争状态。在猪肉价格引导下,使得中小散养殖场产能呈现明显周期变化。因为小散养殖场资金实力和融资能力都弱,很难低价格下长时间维持既有产能,更谈不上逆势扩张。那时候小散养殖场行业占比又高,产能收缩与扩张直接影响整个行业产能变化,从而使得猪周期呈现“蛛网模型”下的明显周期变化特征。

二、非洲猪瘟爆发后的养猪行业新格局

非洲猪瘟爆发后,猪肉价格创历史之最。很多人觉得猪肉价格上升对CPI影响大政府才关注,其实这个指标太主观了,优化CPI统计中猪肉的权重就可以解决。根本原因还是政府出于民生的目的,希望大家都能实现猪肉自由。因此政府采取如下优化措施:

一是优化环保和区域布局政策以确保猪肉供应。比如在各省市县相对合理设置养殖区域。规定每个省市都有自己猪肉自给率(北京上海除外),中部省份甚至还承担供应外省的猪肉比率。各省由分管农业省级领导牵头,具体由政府引导较大规模企业来完成本省猪肉自给率。比如华统股份基本就是政策扶持下的从无到有地从事养殖。

二是优化融资政策,以确保政府圈定的保供养猪企业上产能。融资政策包括股权和债权融资在内的一系列融资政策支撑,比如定增、可转债,以及一般债券和金融机构融资。融资规模之大是A股养殖企业上市以来罕见,基本上那些政府认定的大规模养殖上市企业都是天量融资。当然也有肆无忌惮扩张产能翻车的比如某邦。

这一波操作下来,行业龙头取得了空前的产能和行业话语权。在前所未有的融资支撑下,行业龙头保持过往无法想象的既有能繁母猪产能情况下,依据自己判断决定让既有产能具体受孕妊娠节奏,以便形成现实产能,以及自主判断是大量自繁自养还是对外出售仔猪。

21年底-22年1季度行业猪用人工授精管和稀释液用量阶段性大幅度下降就是节奏性收缩产能典型代表。再比如针对22年底的传统猪肉消费旺季,以某原为代表的大型养殖场又在22年2季度集中受孕能繁母猪,充分运用产能导致年底集中踩踏式出栏,就是在既有能繁母猪产能相对充足情况下节奏性将既有产能变成现实产能的结果。

三、养猪行业新格局下的新周期特征

1、小散养殖场打法

在较多大型养殖场存在的新格局下,小散养殖场开始将原来猪肉价格引导下周期性扩张与收缩养殖产能变为非连续性间歇性产能扩张与收缩。一方面由于非瘟疫情存在的影响,自繁自养养殖户由于生产周期过长风险进一步抬升,部分转为周期更短的外购仔猪育肥场或代养场,这对于出栏节奏的影响更加明显;另一方面受非瘟疫情退出的产能在生猪价格高波动的背景下,部分转为了二次育肥的产能(甚至部分规模猪场也参与其中),较短的二次育肥周期(通常 2-4 个月)则可以进一步增强灵活性以应对不确定性,详见图1。

图 1:非瘟疫情后生猪宰后均重明显提高(kg/头)

非连续性间歇性养殖模式,前提是外围存在大量产能,可以随时决定是否进行外购仔猪扩充或收缩产能,而2019-2022年大型政府政策支持的规模养殖场正存在这种外溢产能。这种模式较为灵活和较低的初始投入决定了其退出成本较低,其会受母猪价格和生猪价格影响而存在明显的补栏节奏,导致形成了非连续性生产,进而影响了行业整体的出栏节奏。

2、政府政策支持的大型规模养殖场打法

一方面,因为融资比较容易,就像人一有钱就容易飘,企业也容易采取激进策略上产能。另一方面也是规模的内在需要,由于在建设猪场时投入资本开支较高,形成了较大规模的固定产能,因此在生产行为上决定了规模猪场必须通过尽可能的提高产能利用率形成满产来摊薄初期成本,以期待穿越周期后依靠成本优势获利,生产出栏连续性较强。而且小散养殖场非连续性间歇性养殖模式出现也为政府政策支持的大型规模养殖场持续扩张产能提供动力,直到融资能力接近天花板为止。

政府政策支持的大型规模养殖场的产能持续性和小散养殖场的非连续性生产共同作用,导致月度或季度间生猪出栏规模差距加大,从而加剧猪价波动。2022 年以来猪价呈现了急涨急跌的趋势,自繁自养养殖户从头均盈利超过 1000 元到头均亏损 300 元经历不超过 2 个月时间,历史较为罕见。

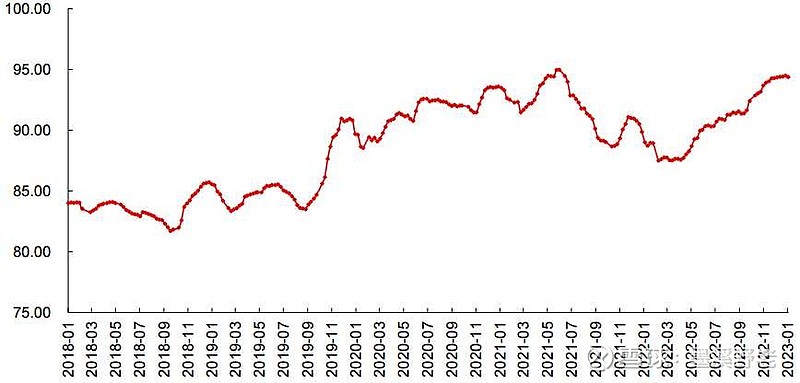

图 2:生猪价格近十年变化图

3、新周期特征

在前所未有融资支持下,政策支持的大型规模养殖场,尤其是那些上市龙头养殖企业还在不约而同增加能繁母猪产能和优化能繁母猪结构进行持续性产能扩张。小散养殖场针对这一新结构,采取非连续生产应对之策。

大型规模养殖场产能持续扩张和小散养殖场非连续生产行为,一方面导致生猪产业博弈思维加剧,猪价运行轨迹和节奏的把握难度提升;另一方面由于出栏的时点决定了养殖户是实现较好盈利还是录得巨幅亏损。在新结构下,无论非连续型生产的小散养殖户还是大规模养殖企业,对其产能决策都带来了巨大挑战。养殖行业参与者经营压力增大,节奏操作不好或成本过高都可能带来经营较大损失和产能的较大波动。

四、新结构下如何看当下生猪养殖板块投资机会?

布局养猪股,主要抓住猪周期投资核心。也就是主要把握周期位置和股价位置。

目前猪价位置处于全行业亏损状态,或催生产能下行趋势。后期来看,猪价在年前消费旺季的大幅调整或使得产业信心受到较大打击,一季度行业产能大概率出现下行趋势。猪周期位置已处于相对底部。

股价位置来看,养殖企业头均市值角度也均处于历史分位数底部。目前生猪养殖板块整体头均市值处于历史分位数的较低水平。牧原股份头均市值对应 2023 年出栏 3763 元,处于历史分位数 3%,温氏股份头均市值 3724 元,处于历史分位数的 7%。

短期来看,当下周期位置和股价位置均处于底部,板块具备一定风险收益比。但新格局下,大型养殖场的持续扩张产能及节奏性运用产能,和小散养殖场非连续生产对策的相互作用,使得产能扩张收缩间隔大幅度缩短。具体操作要抛弃原有的一口气吃个饱的心态,降低期待和预期值。采取灵活机动见好就收的“游击战”和“运动战”。

长期来看,再经历几轮高频反复收缩扩张周期,会让很多参与者较长时间几乎赚不到钱,甚至亏损,直至彻底绝望。最终迎来行业新状态,那会将出现一轮像样的猪周期行情。但目前显然没有进入这样的状态。相当部分大型养殖场尽管自己养殖成本很高,甚至亏损严重,但是在政策和融资扶持下,还是信心满满上产能,总觉得自己会笑到最后。小散养殖户养殖场还在,养殖热情也还有。行业远没到出清的新状态。所有的养猪参与者,无论自己有没有优势自己有没有努力,总是觉得自己总有一天可以踩准节奏,赢得未来。

最后想稍微比较下白羽鸡与猪的投资机会。从周期底部和股价分位数位置来看,猪股无疑处于更低位置。但如前所述,新格局下,猪板块产能去化会比白羽鸡来的更加曲折。从产能去化深度和确定性而言,白羽鸡无疑是更占优一些,但是白羽鸡股价和周期位置都处于一定高度,预期也反应一部分。性价比相对去年明显低一些。今年投资养殖股是非常考验参与者对节奏的把握的。

$牧原股份(SZ002714)$ $巨星农牧(SH603477)$ $温氏股份(SZ300498)$ @依茜而行 @雪月霜 @今日话题 @林奇的投资 @飞宇说周期