2019·旭辉控股集团

● 核心观点

2019年,旭辉集团超额完成全年销售目标,实现合同销售额2006亿元,目标完成率为106%。在土地投资上,2019年新增土储建筑面积1520万平米,投销比1.26,维持较为积极的投资态度,并不断拓展多元化投资策略,通过一二级联动及勾地等方式有效降低拿地成本。债务方面,净负债率处于合理可控范围内,现金短债比2.7,高于行业平均水平。

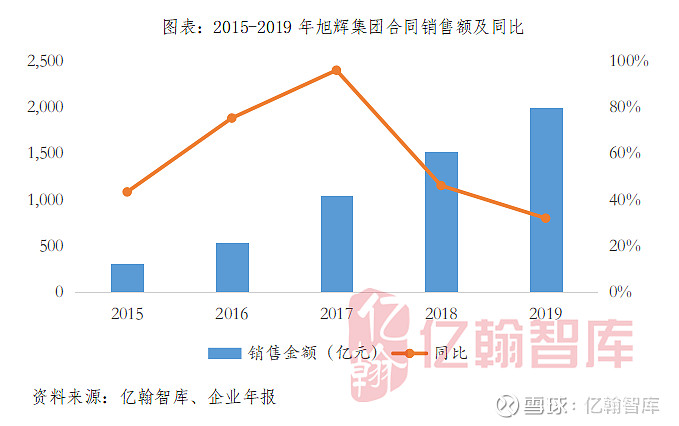

一、销售额首破2000亿,得益于环渤海和华南业绩提升

截至2019年末,旭辉实现合同销售金额2006亿元,较2018年的1520亿元同比增长32.0%,目标完成率为106%。2019年合同销售建筑面积达1203.6万平米,同比增长25.8%,合同销售平均售价为16700元/平米,同比增长5.0%;另外,2019年的销售回款率92%,处于行业较高水平。

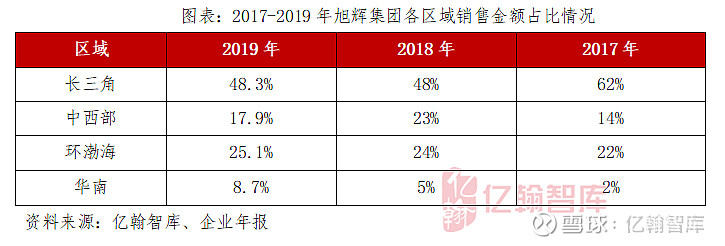

2019年旭辉销售遍及55城,较去年增加11城,累计项目超过240个,项目总数较2017年增加了45个。公司销售业绩的提升主要得益于环渤海和华南地区的业绩的逐年攀升。2019年长三角销售占比为48.3%,与去年基本持平,浙江、江苏区域突破300亿元,上海突破百亿;中西部地区的销售占比为17.9%,较去年下降5.1个百分点;环渤海地区及华南地区的销售占比分别由2018年的24%和5%上升至2019年的25.1%和8.7%,分别提升了1.1个和3.7个百分点。

随着集团全国布局力度的提速,四大主要区域销售业绩贡献差异在不断缩小,区域布局趋向均衡更有利于分散业绩风险。

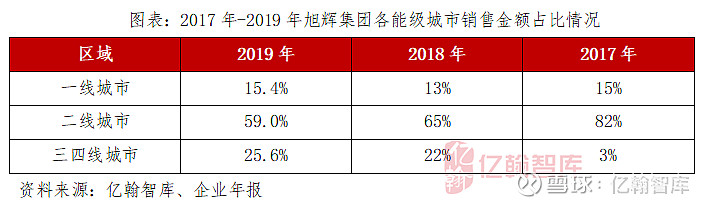

从销售业绩的能级城市分布来看,2019年坚持布局一二线城市,但近三年旭辉在二线城市销售占比呈现逐年下滑趋势,三四线城市销售占比则逐年上升。具体来看,2019年二线城市销售占比下降6个百分点至59%,三四线城市销售占比上升3.6个百分点至25.6%。其中,2019年旭辉在常州、衢州、东莞、南通、芜湖、潍坊等三四线城市的销售力度有较为明显的提升。

2020年旭辉的合同销售目标为2300亿元,较2019年增长15%,2020年可售货值3800亿元,2020年达到60%左右的去化率即可完成销售目标,目标完成压力不大。

二、2019年新增土储权益占比上升至65%,多元化投资降低拿地成本

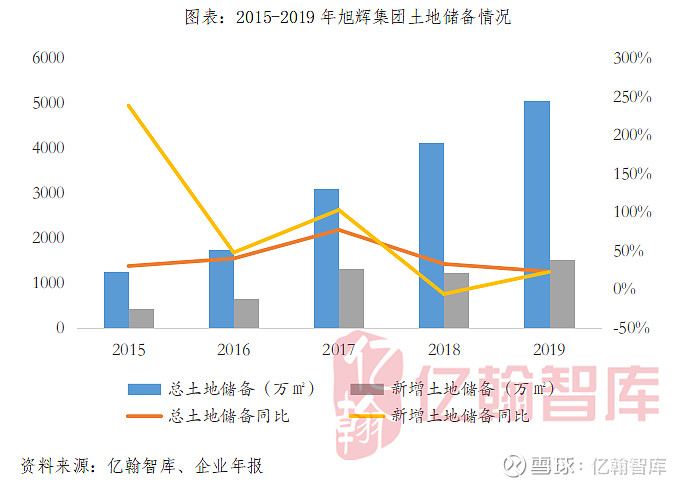

截至2019年12月31日,旭辉已确权土地储备的建筑面积约5070万平米,同比增加23%,权益总土储建筑面积为2650万平方米,同比增长28%,目前的土储规模足够未来四年左右的发展。

2019年新增土储的建筑面积为1520万平米,同比增长23%,新增土储权益总建筑面积为990万平米,同比增长39%,投销比1.26,持续维持在1以上,保持较为积极的投资态度。值得一提的是,土储规模增长的同时,旭辉的土地权益占比也在持续提升,其中,2019年新增土储权益比例为65%,相比2018年增加7个百分点。

2019年旭辉新增的土储聚焦一二线城市,一二线城市占比87%。其中一线城市占比6%,二线城市占比69%,准二线城市占比12%,三线城市占比13%。具体从城市布局上看,2019年新进入11个城市,加大了对中西部各省会城市的覆盖范围。分区域来看,长三角区域新进入舟山,华南地区新进入城市为深圳、惠州、漳州,中西部地区新进入6城,分别为昆明、太原、开封、眉山、洛阳及乌鲁木齐,东北地区新进入长春。这些城市基本位于经济发达的城市群附近,承接区域经济发展和政策红利,未来或将迎来新一轮发展契机,旭辉战略性布局这些城市,将利好未来集团业绩增长。

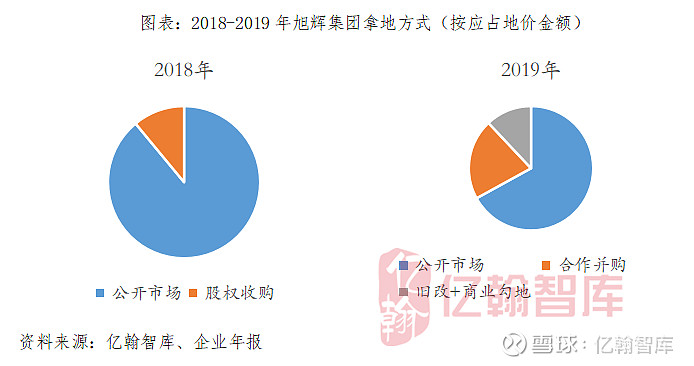

2019年旭辉的投资策略愈加多元化。在拿地方式上,2019年旭辉减少了招拍挂市场拿地的力度,增加了以旧改、一二级联动方式拿地的比例。从应占地价金额来看,公开市场拿地占比67%,较2018年减少22个百分点,以合作并购方式获地的比例为21%,以旧改和商业购地的获地方式占比12%。一方面,旭辉不断拓展的多元化投资策略有效避开了公开市场的激烈竞争,实现高效扩储,如2019年一二级联动年内成功转化340万平米,太原一二级联动项目及洛阳西工区史家屯项目均在年内实现首批摘牌;另一方面,也能够降低拿地成本,实现底价拿地,。2019年旭辉的拿地成本为5425元/平米,而2018年拿地成本为6200元/平米,同比下降13%,以成都新都区商住项目为例,平均楼面价仅为2261元/平米。

2020年开年以来,旭辉把握拿地窗口,继续以高权益、低溢价新增总货值超过220亿,为完成全年销售目标提供充足的货值保障。

三、净负债率合理可控,现金短债比2.7,高于行业平均水平

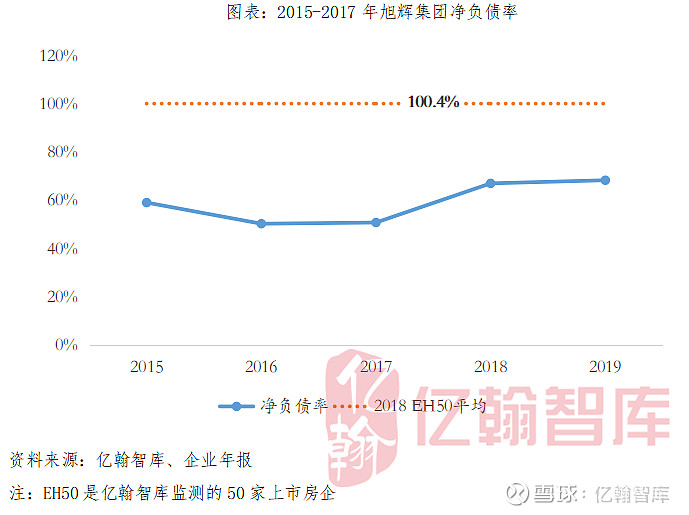

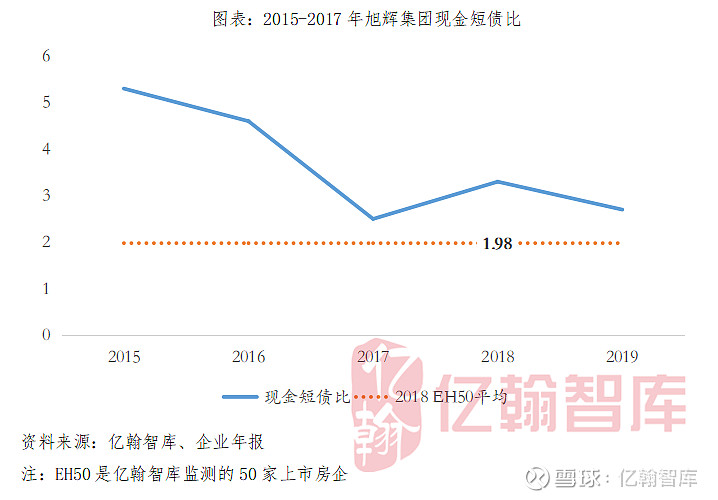

随着规模不断扩大,2018年至今,旭辉的净负债率持续上升,但2019年旭辉加强负债管控,2019年净负债率68.5%,较去年仅略微上升1.3个百分点,维持合理水平,且低于EH50房企100.04%的平均水平。另外,2019年旭辉的短期负债为211.6亿元,现金短债比约为2.7,高于EH50房企1.98的平均水平。

目前来看,债务结构合理。从债务期限上看,2019年总负债中短期负债比例并不大,一年内到期债务占比20%,一年至两年到期债务占比28%,两年至三年到期债务33%,三年以上到期债务占比19%;从负债币种上看,截至2019年底,人民币负债占比60%,外币负债占比40%,较去年同期下降2个百分点。

2019年旭辉的平均融资成本为6.0%,较去年上升0.2个百分点,处于平均水平范围。2019年平均融资成本的上升,主要是由于期内主动延长债务久期所致,另外,从融资渠道上看,2019年旭辉在境外发行的优先票据融资额为268.65亿元,同比增加75.7%,境外发债的增加也进一步拉高了旭辉的平均融资成本。

● 往期推荐 ●

● 聚焦丨回归核心,内圣外王——中国上市房企2018年报有料系列研究成果集锦

● 聚焦丨中国上市房企2018年香港直播&房企业绩会系列集锦

●【年报有料(1)丨宝龙地产】超额完成500亿销售目标,净负债率下降20.4个百分点(2019)

●【年报有料(2)丨时代中国】营业收入增速放缓,业务布局跨越大湾区(2019)

●【年报有料(3)丨越秀地产】“轨交+物业”模式特色增储,目标完成率106%(2019)

●【年报有料(4)丨万科A】业绩增长放缓,物业拓展加速(2019)

●【年报有料(5)丨德信中国】赴港上市一周年,土地储备翻番(2019)

●【年报有料(6)丨雅居乐集团】销售增速基本持平2018,湾区土储占21%(2019)

●【年报有料(7)丨绿城中国】销售额突破两千亿,未来盈利提升存压(2019)

●【年报有料(8)丨金科股份】“四位一体”促销售,净负债率大幅下降 (2019)

●【年报有料(9)丨龙湖集团】7城销售超百亿,2020年目标2600亿(2019)

●【年报有料(10)丨首创置业】营业收入下滑11%,净负债率高达156%(2019)

●【年报有料(11)丨中国奥园】销售额首破千亿,营业收入增速连续三年超60%(2019)

●【年报有料(12)丨融信中国】净负债率降35个pct.至70%,2020年可售货值2200亿元(2019)

●【年报有料(13)丨远洋集团】销售增至1300亿,投资力度减弱,土储规模下降(2019)

●【年报有料(14)丨中国金茂】业绩增长26%,未来城市运营纳储占比达60%(2019)

●【年报有料(15)丨华润置地】规模稳增15.1%,净负债率低至30.3%(2019)

●【年报有料(16)丨富力地产】权益销售增速放缓至5%,净负债率升至199%(2019)

●【年报有料(17)丨碧桂园】营业收入增长强劲,权益销售回款行业领先(2019)

●【年报有料(18)丨融创中国】稳居行业第四位,土储总货值超3万亿(2019)

●【年报有料(19)丨合景泰富集团】营业收入同比增长233.8%,2020直击千亿(2019)

●【年报有料(20)丨中海地产】土储近九千万,2020年投资预增长23%(2019)

声明:本文根据年报数据整理提炼版权归亿翰智库所有

未经授权请勿随意转载 如需转载请联系后台或留言

转载时请注明出处:亿翰智库(ehresearch)

感谢配合!

/

插图除数据图外均来源于公司官网及网络,

版权归原作者所有,特此声明!

———— / END / ————

亿翰股份,专注于为房企提供发展战略、运营策略顾问服务,已成为70%以上百强房企的顾问伙伴。

在行业多变时代,企业咨询模式转型之秋,亿翰股份始终坚持以企业研究为抓手,专注于行业发展周期、企业运营模型和城市投资风险的研究探索,以求为房企在快速扩展、价值提升的道路上尽一份绵薄之力。