前言:

1.本人从雪球开始至唐书房,一直追踪和学习老唐的投资理念和实践。本人的一点不成熟的投资理念多数来自于老唐文章的启发。

2.以下内容来自于本人对老唐著作《价值投资实战手册》、美国教授达摩达兰著作《学会估值轻松投资》和《估值》的学习,以及对“慧思书房”@慧思书房 公众号文章《估值经典中翻中——从达摩达兰到老唐》的学习体会(对上述内容感兴趣的可自行搜索阅读,本文不再详述)。

正文:

老唐估值法可以简单概括成一句话:企业三年后预测利润除以无风险收益率。虽然简单,但其原理来自经典DCF估值理论。

一、老唐简易估值法与传统DCF估值模型的异同

老唐简易估值法来源于DCF估值模型中的两段式估值。即:第一段预估未来三年净利润(满足三大前提的企业,净利润即为自由现金流),第二段测算企业永续价值(终值)。其“简易”主要来自以下两个要点:

(一)要点一:在第二段永续价值的估算中,以不增长的永续年金替代永续增长年金,无须设定贴现率和永续增长率。

我们知道,DCF模型中的永续价值是一个永续增长年金,意味着三年后的企业将成为一家永远保持低速增长的企业。计算公式如下:

永续增长价值=三年后下一年的利润/(贴现率-永续增长率)

在这个模型中,既要设定贴现率(取决于无风险收益率+股票风险溢价),又要设定企业的永续增长率,而这两者都无法做到客观,随意性较大,这也是不同投资机构估值相差甚远的主要原因。

老唐在此处将企业永续成长性和与未来不确定性相互抵消,借用不增长的永续年金来代替永续增长年金。公式变为:

永续价值=三年后利润/无风险收益率

因为无风险收益率可以用长期国债收益率,最大限度简化了计算,减少了人为操作。

(二)要点二:将第一段的三年估值与永续价值的折现相抵消。

实际操作过DCF估值的人都知道,在DCF两段式估值模型中,第一段前三年估值占总估值的比重很小,不到10%;第二段永续价值占比很大,超过90%,而且要经过折现,折扣下来的价值与前一段的估值大体相当。因此,老唐估值将前三年估值与永续价值的折现相抵消,一方面可以简化计算,另一方面可以不需要贴现率。即:永续价值不折现了,前三年估值也不加了,直接将永续价值作为企业估值。

老唐企业估值=企业永续价值(无折现)

经典企业估值=前3年估值折现+永续价值折现

(三)举例:

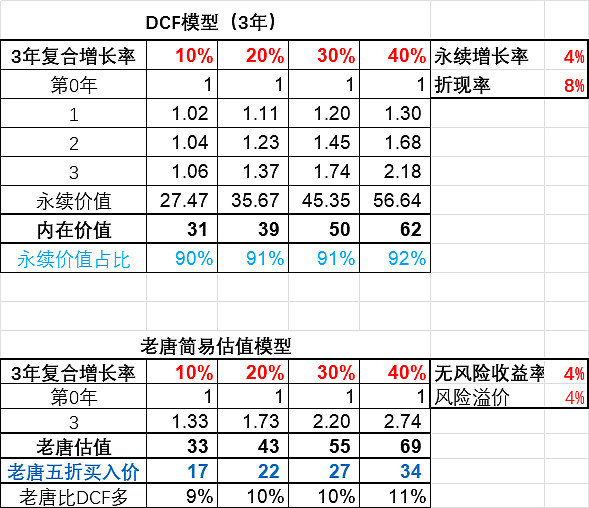

假设企业今年利润1亿元,预测未来三年增速20%,则三年后利润1.73亿。3年后永续增长率4%,无风险收益率4%,折现率8%。则:

1.经典DCF估值=未来三年估值折现+永续价值折现=1.2/1.04+1.44/1.04^2+1.73/1.04^3+1.80/(8%-4%)/1.04^3=39

2.老唐估值=未来第三年利润/无风险收益率=1.73/4%=43

可见,老唐估值虽然省略了很多假设和步骤,但保留了估值的精髓(即预测现金流的增长),最终估值与DCF模型估值的误差不到10%,真正做到了简便。(如下表)

二、老唐简易估值法的优势

老唐估值法如此简单,是不是因为老唐数学不好,害怕复杂的计算?并不是。从老唐《价值投资实战手册》可知,老唐估值法的理论基础是DCF估值模型,从老唐推荐书目中,也能看到达摩达兰的经典教科书《估值》和《学会估值轻松投资》,老唐所省略的主要不是计算,而是假设。

老唐估值对DCF经典估值模型的简化,除了简单易学,易于操作之外,还有以下几个优点:

(一)将预测期限从5至10年缩短为3年,降低预测难度。

估值的本质,其实不是计算,而是对未来的预测。无论是巴菲特,还是《估值》作者达摩达兰都认为,估值中涉及太多的预测和假设,未来变幻莫测,而一家企业过去的高增长率与未来的高增长之间很难找到必然联系。所以估值越精确,出错的可能性越大,模糊的正确胜过精确的错误。所以,预测未来10年的现金流,不如预测未来3年靠谱。

(二)最大限度减少人为的假设。

在DCF估值中,永续价值的占比很大。在10年模型中,永续价值占比通常超过70%;在5年模型中,永续价值占比超过80%;在3年模型中,永续价值的占比更是超过90%。而永续价值对增长率和贴现率十分敏感,贴现率1个百分点的变动,就可能造成估值的成倍变化。因此,尽可能降低人为因素造成的影响,是估值客观性的要求。老唐估值法将企业未来的不确定性与成长性相互抵消,干脆将三年后的企业看成是一张固定利率的永续债,用永续年金代替永续增长年金,不用人为设定贴现率和永续增长率,最大程度降低了主观性。

三、老唐简易估值法的局限性

DCF模型成立的前提,是贴现率大于永续增长率和无风险收益率。达摩达兰认为,没有企业可以永远保持超过平均水平的增速,因此永续增长率不能高于经济整体增速,也不高于无风险收益率。一般操作中,通常以无风险收益率来代替永续增长率。

老唐简易估值法的前提,就是贴现率接近于无风险收益率的2倍。这也暗合了巴菲特在历年股东信中提到的思路(原话大意是,如果无风险收益率是6%,那么我们不会满足于投资长期收益率在7%或8%的企业)。经典估值理论认为,贴现率就是经风险调整后的投资成本,或者更通俗地说,贴现率其实就是投资者的机会成本。因此,贴现率必须显著大于无风险收益率,投资才有意义;而贴现率必须处于合理范围,估值才有意义。

经测算,老唐简易估值法在贴现率等于无风险收益率(永续增长率)2倍的情况下,与传统DCF估值法误差大约为10%,完全可以互相替代。但如果这个前提不存在,则老唐估值法与DCF估值的误差会成倍增加。如贴现率为6%,无风险收益率为2%(三倍)的情况下,老唐估值超过DCF估值两倍;如贴现率为8%,无风险收益率为2%(四倍)的情况下,则老唐估值超过DCF估值的三倍。这样一来,估值的合理性就存疑了。

四、思考与现实意义

贴现率大幅偏离无风险收益率的2倍,老唐估值法就“失灵”。换句话说,老唐估值法成立的前提,是贴现率约等于无风险收益率的2倍。这里面有什么道理吗?

价值投资的祖师爷格雷厄姆告诉我们:股票实际上可以看作是一张特殊的债券,只不过它的票息率不固定,没有到期日,永远存续而已。因此,投资股票,你会预期获得高于债券利率的回报,用于弥补票息率和到期日不固定的风险。西格尔教授等人通过研究证明,从长期来看,大类资产中股票的收益率最高、债券次之、现金最低,而股票的长期平均收益率在6-7%左右,债券的长期收益率在3-4%左右。理论和实践均表明,长期和平均来看,股票预期收益率(贴现率)约为债券预期收益率(无风险收益率)的2倍左右。我想,这也是老唐估值法的基础之一吧。

将此观点作为估值的基础有什么实际意义呢?其意义在于,估值所用的无风险收益率、贴现率、永续增长率等指标,应当处于一个长期稳定、正常、合理的条件下。当经济政策出现异常,市场出现异常、企业经营出现异常的情况下,经典的估值模型就失去了意义。就像我们不能假设$贵州茅台(SH600519)$ 保持10%以上的永续增长率一样,当无风险收益率异常偏低的情况下,我们同样也不能机械地使用国债收益率作为无风险收益率来估值。比如前几年欧美长时间处于零利率和负利率,你不能以此为依据为企业债估出无穷大的估值;再比如美国近年来持续提高利率,美股主流股票估值却并未因此明显下降。这些都是市场留给我们思考的问题。