1,$万科A(SZ000002)$ 上半年营收为1059.75亿元,同比增长51.8%;报告期内,本集团实现净利润人民币135.2亿元,同比增长34.5%;实现归属上市公司股东的净利润人民币91.2亿元,同比增长24.9%。其中来自联营合营的表外收益是7.8亿。

归属上市公司股东利润增速小于集团利润增速,这里也有一些困惑少数股东利润比例那么高?91.2亿VS44亿?(融创收并购比例最高,17年年报两者比例是110亿VS1.9亿)我之前对万科的判断2018年年报利润增速判断是30%左右,也就是最低不会低于20%,最高也不会超过40%,中报来看在预期范围内,全年的预期不变仍然是30%左右增速的判断。

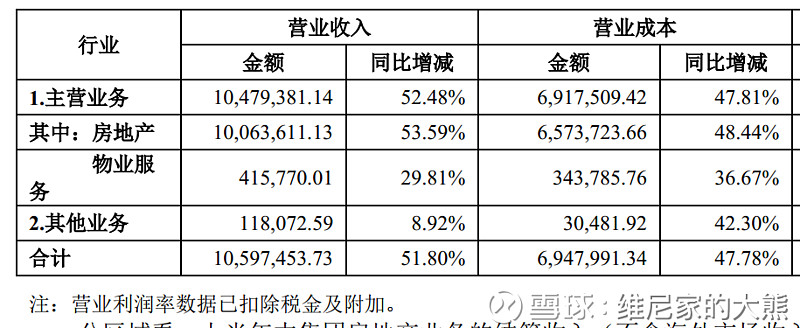

2,报告期内结算收入同比增长53.6%。上半年本集团实现结算面积701.4万平方米,同比上升20.2%;实现结算收入1,006.4亿元,同比上升53.6%;房地产业务的结算均价为14,349元/平方米。本集团房地产业务的结算毛利率为27.3%,较2017年同期提高2.5个百分点;

结算收入增速明显大于利润增速,万科上半年销售额增速只有9.9%,可以说错配费用的影响是非常小的。毛利率提高,结算收入同比增长53.6%,利润同比增速按理应该是大于收入增速的,但集团利润增速只有34.5%,归属上公司股东增速更低,只有24.9%。这里疑惑了,毛利率上升反而利润率明显下降?或者有其他费用支出?

3,已售未结资源持续上升。合并报表范围内有3,693.0万平方米已售资源未竣工结算,合同金额合计约5,200.5亿元,较上年末分别增长24.7%和25.5%。合并报表的已售未结有5200亿,表外多少未知,估计累计俞6000亿,利润储备还是很大(但利润率不会多高,因为地拿的贵,17年7900均价拿地2000多亿,18年5000多平米目前拿了1000多亿)

4,截至报告期末,本集团持有货币资金1,595.5亿元;有息负债合计2,269.0 亿元,净负债率为32.7%,继续保持在行业较低水平。实际利息支出合计人民币 56.3 亿元,其中资本化的利息合计人民币 19.6 亿元,利息资本化率在行业是很低的(对比一下恒大百分百的资本化利息,碧桂园绝大部分资本化利息,融创一半左右利息资本化,释放利润的意愿可以说是很低了),算了一下平均利率只有4.96%,非常低。

万科A这些年的资产负债率在不断呈现上升趋势,目前84.70%的负债率已经创下万科A从1991年上市以来的新高,万科A这是在不断加大杠杆。但净负债率处于行业低位。万科17年底净负债率是变态低的8.8%,今年加了一些杠杆上升到32.7%,行业低位,但如果单纯看现金1600亿也不算优势巨大,毕竟恒大是2500~3000亿级别,碧桂园和万科差不多,融创大概是1000~1100亿现金。

5,万科上半年经营性现金流净额多年来罕见为负,-43亿,推测上半年拿了1000多亿土地是主要原因。

6,多次号称不再是开发商,是城市生活服务商的万科的业务构成如下表,房地产开发业务占比还是95%嘛

7,报告期内集团实现销售面积 2,035.4 万平方米,销售金额 3,046.6 亿元,同比分别上升 8.9 %和 9.9 %,在 34 个城市的销售金额位列当地前三 。万科在一二线确实厉害,一二线之王,融创还需要一两年追赶上万科。

万科一些行业的数据蛮不错,摘抄过来给球友们分享:

重点城市成交持续下滑。本集团长期重点观察的14个城市,上半年商品住宅批准预售面积同比下降8.0%,商品住宅成交面积同比下降20.4%。截至报告期末,上述城市新房可售库存(已取得销售许可而尚未售出的面积)的去化周期为7.8个月。

2018年上半年全国300个城市住宅用地供应面积同比增长30.4%,成交面积同比增长23.5%;住宅用地成交楼面均价同比上升4.4%,土地成交溢价率为23.3%,相比上年同期下降20.1个百分点。

房地产市场融资环境持续收紧。央行数据显示,截至2018年6月末人民币房地产贷款余额同比增长20.4%,增速比上年末回落0.5个百分点;上半年房地产贷款增量占同期各项贷款增量的比重比2017年低1.9个百分点。

就这些吧,总的说来,万科非常稳,负债低财务稳健,利润增速未来两三年20~30%也有保障,目前估值非常低,很适合风险偏好偏低的投资者,中长线持有收益也会很高跑赢绝大部分A股没有一点压力,但是短期可能会受到宝能减持的压制。

18年中报总结:利润增速处于预期范围下部分区域;结算收入增速大于利润增速二三十个点,毛利率增长2个点,但利润率反而下降明显,上市公司股东利润增速小于少数股东利润增速;万科加了一些杠杆净负债率提高一些,现金流罕见变为负的,管理层释放利润的意愿非常有限,看来今年利润要做老三老四了。