根据简单统计,市面上有751部图书标题或者副标题中包含巴菲特。

庞大以及无孔不入的巴菲特投资理念给新手一个错误的观念。

只要我想,只要我认真学习,我就可以成为巴菲特。

滚雪球,打洞卡,能力圈,护城河,安全边际看起来都并非遥不可及。

可事实上,你永远也学不会巴菲特。

简单列举下,为什么?

一,格雷厄姆时期的巴菲特(1957-1969),巴菲特合伙企业经营的是完全深度价值策略。跟能力圈护城河没有任何关系。

你们应该都听过形容深度价值策略的绰号,捡烟蒂。

简单说,深度价值策略就是绝对套利策略,套利市场的低效。套利你的对手盘连股价是多少都不知道。套利你的对手盘没有基本的PB,PE概念,套利你的对手盘对公司除了名字外,一无所知的信息优势。

二,巴菲特三分之二的阿尔法来至廉价杠杆。

根据AQR与CFA不同的测算,巴菲特的伯克希尔整体杠杆率大概在1.6~1.7:1.

请注意,巴菲特的杠杆跟你在市场上融资高价杠杆是不一样的。

1989年到2009年期间,伯克希尔一直享有AAA最高评级,这意味着巴菲特可以享受最低融资利率,而伯克希尔2002年发行有史以来第一个负利率证券就是例证。

而另一个杠杆大头就是浮存金,伯克希尔的年平均浮存金成本仅为1.72%,比国债平均利率低3个百分点。(赤裸裸的套利美联储)。

三,巴菲特另外三分之一阿尔法来至系统性的做多垄断通胀资产押注美国永远昌盛。

一个国家经济良好的标志性指标是,温和通胀。

这也是美联储把通胀目标定为2%的原因。

系统性做多通胀垄断资产意味着,当原材料涨价2%时,产成品因为垄断优势可以提价或者提升销量赚取更多,从而产生超额利润。

这也是巴菲特一直强调卵巢彩票的原因。

总结一下,巴菲特的阿尔法主要产生于初期的硬套利,中期的杠杆优势以及美国盛世,而所谓能力圈护城河安全边际,解释性并不强。

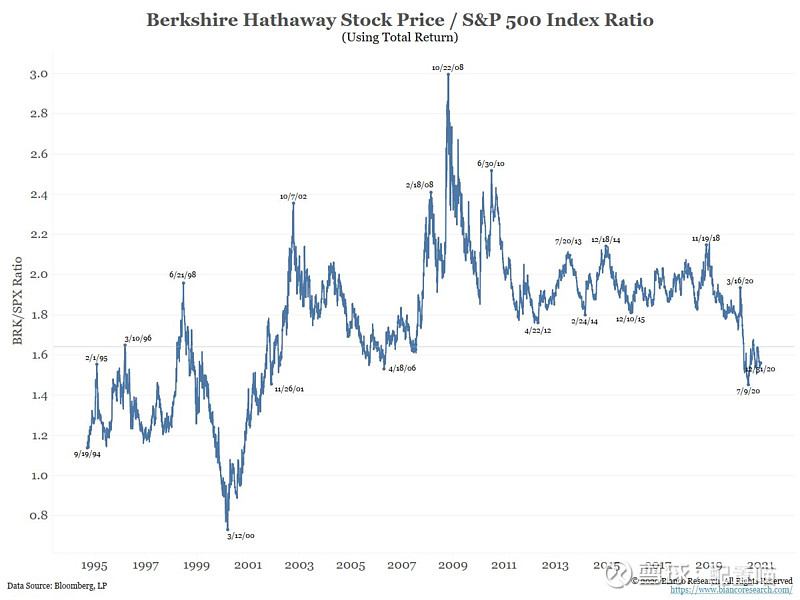

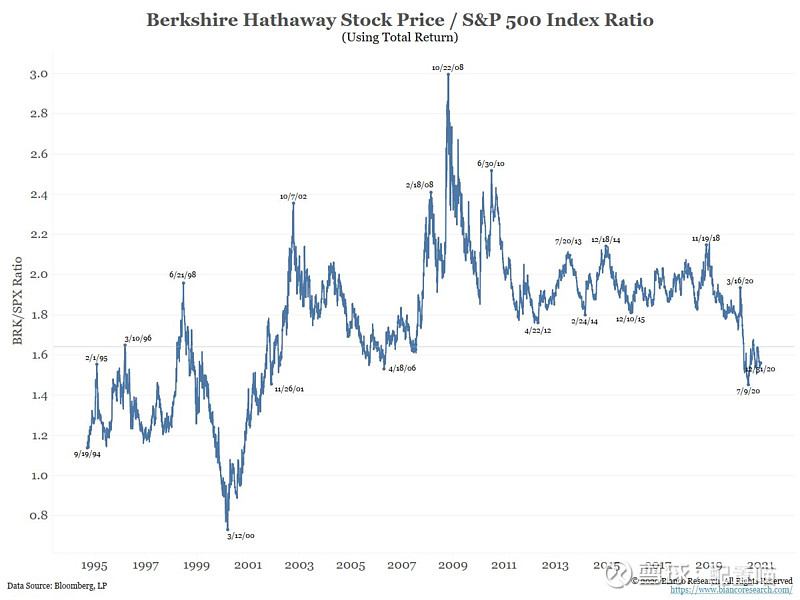

一旦失去杠杆优势及美国梦,巴菲特后期表现并不尽如人意。

与标普500比较,即使拥有1.7倍杠杆加身,伯克希尔从1995年开始,依然失去对标普500的超额优势。

原因可能很简单,最近20年美利率长期在零附近,杠杆优势不在。而长期温和通胀也几乎消失,甚至个别极端年份美国通缩,垄断优势不在。

而2022年,随着通胀回归,利率提升,巴菲特伯克希尔上涨5.68%,标普500下跌12.79%。能力圈还是那个能力圈,护城河还是那个护城河,安全边际还是那个安全边际,而巴菲特的阿尔法又回来了。

所以说,如果你坚信价值投资,坚信巴菲特语录,坚信伯克希尔年会输出,最简单的办法,请买入$伯克希尔-哈撒韦B(BRK.B)$ 。

除此之外,那些天天给你讲三字经的价投,不过是盯上你身上碎银几两。

你大概率无法通过三字经构建你的超额优势,放弃吧,你学不会巴菲特。

全部讨论

现在你文章的标题也带上巴菲特了。

巴菲特只有一个,我们学习巴菲特并不是都想成为巴菲特,而是要从中吸取营养,学习巴芒的思考方法和逻辑。你贸然得出“你永远也学不会巴菲特”这个结论只能说明你对巴菲特的体系和进化逻辑还不够了解。

这句话在逻辑上有问题,就算你不列举一二三,也没人能再次成为巴菲特。而且成为巴菲特和学习滚雪球,打洞卡,能力圈,护城河,也不存在因果关系。这就类似学习元素周期表和成为门捷列夫没什么关系一样。你说成为不了巴菲特是对的,但你说别学了,这就有问题了。因为它俩没有必然关系。要是成为不了门捷列夫,大家都不学元素周期表了,岂不是也很滑稽。道理只是道理而已,滚雪球,打洞卡,能力圈,护城河就是道理,道理只有对错之分,和谁说的无关。至于你学会道理之后怎么去做,那只是外在的表象而已。只求表象形似,不求内在逻辑,是走入了误区。

巴菲特给普通人的建议就是买指数基金和国债,但大部分人觉得自己不是普通人。

个人投资的几点总结,我时常拿来阅读,警示自己:

*基于常识,独立思考。

* 投资以年为单位。

*下跌时的信心比金子还贵。

*加仓时,在时间和空间上拉开跨度。

*下跌时你在,上涨时你才在。

*不买垃圾股,不买没有业绩的题材股。

*再好的公司也要看价格,好公司高位买入照样亏损。

*不做短线。做长线。至少也要做中线波段。

*及时止盈,贪婪会导致亏损。

* 对持有公司越了解,下跌时越不慌。

* 好公司,处于低位,而且又大幅杀跌,往往是买入好时机。

*底部要敢于重仓买。这时候往往是大多数人恐慌的时候。

*买入时,不要着急,a股90%的时间是下跌或震荡,后面一定会有买入的时机。有时候需要空仓等待大机会。

*每一次加仓、减仓、买入、卖出操作,都要经过严谨的思考,有明确的理由和思路,投资是一件严肃的事情。

* 投资是反人性的。买在无人问津处,卖在人声鼎沸时。

* 我们生活中遇到的绝大多数困难,把时间拉长,回过头来看,都不算什么。同样的,用长远的眼光,长期持有股票,短期的波动也不算什么。

* 平时多花时间阅读和学习,增加认知和远见。

*平时多锻炼身体,最首要的价值投资,是投资身体健康。

一派胡言。你想说的不过是——巴爷有很多资源你没有,巴爷中了卵巢彩票你没有,所以你学不会。但事实是,你需要学会他的方法,而不是学会他的运气。

巴爷是人类投资史的奇迹,也确实存在幸存者偏差,是独一无二的,你不是学不会,而是做不到。就像你永远成不了迈克尔乔丹,你可以学会他一切训练方法,模仿他的各种动作,但是你没有他的动静态天赋。你永远成不了迈克尔乔丹,别人也成不了迈克尔乔丹,因为他是天花板,但你就不去学习了吗?

楼主觉得巴菲特的成功是因为:①加了低成本杠杆;②美国盛世。这两个因素不是巴菲特独有的,为什么美国没有出现1万个巴菲特?

巴菲特廉价杠杆

基金经理免费杠杆

那为什么基金经理没有比巴菲特牛逼呢

换个角度,美股投资者千千万,你说的那些低杠杆和其他优势也不是巴菲特独有的,为什么巴菲特常年榜首

你对于巴菲特的理解也是鸡毛蒜皮,巴菲特不能仅仅把伯克希尔哈撒为看为一个产品净值,看它的收益。伯克希尔实际是一个巨大的商业帝国,金融投资只是其中一部分而已。他有庞大的实体经济部分,糖果店,铁路,保险公司,首饰店,冰激凌店,等等实体店。这就为什么巴菲特历年很少亏损的原因。美股再怎么跌,他的非上市实体经济估值变动不大,而且给他源源不断的提供资金进行抄底。至于保险公司的浮存金杠杆,老头用的并不激进,所以经常有媒体什么也不懂说老头手握一千亿现金,拜托这部分根本不能动,分分钟要做保险赔付金。老头发家始于格雷勒姆介绍的大资金,以及实体经济的现金流持续买入好公司抄底。以及美国国运。

理论就那几个字,但实践是另外一码事,更何况很多所谓的调研就是道听途说,被人忽悠。人家理论没错,错的是用理论的人,正确的方法用错误的方法来执行,到头来怪理论。学学毛,人家硬是把一个不成熟的理论拿来成大事,但大部分人都是用正确理论错误办事