$质量基金(SH501069)$ $价值基金(SH501310)$ $红利基金(SH501029)$

“It's far better to buy a wonderful company at a fair price than a fair company at a wonderful price.” —— Warren Buffett

如果票选球友心目中的股神,相信巴菲特绝对能高票当选。毕竟这个神一样的男人在漫长的投资生涯中,几十年如一日,年化收益率达到了惊人的20%+!

回顾巴菲特的投资历程,我们发现,巴菲特的投资理念也是在不断的改进变革中。受“价值投资之父”本杰明·格雷厄姆的影响,早期的巴菲特主要奉行 “捡烟蒂”投资法,力图“以便宜的价格买到平庸公司的股票”。后经过不断摸索,巴菲特的投资风格渐渐演变成了现在的“用合理价格购买优秀公司”,而这条理念也帮助巴菲特在投资中取得了巨大的成功。就拿我们耳熟能详的一个例子来说——可口可乐。

1987年黑色星期一崩盘时,可口可乐公司董事长发现有人在巨额增持公司股票,而这个人就是巴菲特。增持可口可乐的理由也很明确:公司的基本面不用多说,太出名了,彼时公司净资产收益率为55.5%,连续十年利润增长率复合超12%;当时公司的估值相较巨大的盈利增长空间来说也处在相对合理的水平,此时的大跌正好给了完美买入的时机。事后证明,这也的确是巴菲特最为成功的投资之一。

人人想要有股神的投资收益,但你首先要身体力行股神的投资理念——“用合理价格购买优秀公司”。简单来说股票投资就是好公司、好价格。从投资角度来说,第一步先要选出好公司,换言之就是高质量的股票,然后再以一个比较好的价格买进。

听上去挺容易对吧?但是现实是知易行难,不是每个人对股市都有深刻的研究,都能做到不为市场所扰动,也不是每个人都拥有反人性投资的魄力。此时或许更好的办法是借助科学的、量化的选股策略,不受人为因素扰动,帮助投资人在全市场掘金最具投资价值的高质量(好公司)、低估值(便宜)股票。继红利基金(501029)和价值基金(501310)之后,华宝基金Smart Beta系列第三只重磅产品,也是首只双因子Smart Beta策略产品——华宝标普中国A股质量价值指数基金(LOF),其标的指数选股策略与股神巴菲特的投资理念完美契合,属于经典的价值投资体系,通过“质量指标”和“价值指标”进行两层筛选,选出A股市场中高质量低估值的100只优质好股。

听起来很神奇,感觉不可思议?!下面小质就带着大家360°全方位地解读国内首只以“质量+价值”双因子选股的Smart Beta指数LOF基金——华宝质量价值基金(代码:501069,场内简称:质量基金),欢迎大家来理性探讨。

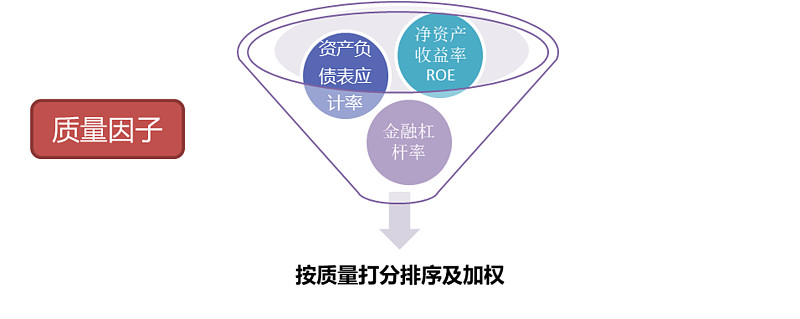

1、 三大质量指标优选“好公司”

三大质量指标:净资产收益率(ROE)、资产负债应计率( Accruals Ratio )、财务杠杆(Financial Leverage)

图1:三大质量因子

华宝标普中国A股质量价值指数基金(501069)标的指数在挑选优质上市公司时需要通过净资产收益率(ROE)、资产负债应计率( Accruals Ratio )以及财务杠杆(Financial Leverage)三大质量指标筛选。

巴菲特曾经说过“如果非要我用一个指标进行选股,我会选择ROE,那些ROE能常年持续稳定在20%以上的公司都是好公司,投资者应当考虑买入。” ROE净资产收益率是衡量企业盈利能力的核心指标,涉及到企业盈利、运营、负债等各方面:公司的产品或者服务越具有竞争力,则销售利润越高,ROE越高;公司的运营效率越高,则资产周转率越高,ROE越高。

但是如果仅仅考量ROE一个指标的话,则很容易陷入公司盈利质量的陷阱。原因如下:

一方面财务报表上的净利润可能受企业利润调整甚至是财务造假而失真,或可能由于企业较低的资金回收能力,导致被计入的利润无法兑现,形成坏账;另一方面净资产收益率的提高可能是以企业增加杠杆为代价的,一方面会增加债务费用支出,另一方面会限制企业未来的融资能力,进而抑制企业发展。

所以除了考量上市公司的盈利能力(ROE水平),标普质量价值指数选股时还兼顾了公司盈利的风险水平。这一点也是参照了海外投资体系,经研究,海外投资机构在挑选优质上市公司时,除了分析盈利能力外,还会考察上市公司的现金流和运营资本变化情况,以此判断上市公司的盈利情况是否可持续以及是否存在财务造假风险等。此外,企业经营过程中的财务风险也是不可忽视的一方面,企业如果短期流动负债过高,表明企业的现金流压力较大,经营风险比较高,而且过高的负债也意味着企业未来融资扩张的能力较差,潜在的成长性较弱。因此,在挑选优质上市公司时,标普质量价值指数会同时从上市公司的盈利能力、盈利质量和财务杠杆三个角度综合进行评价打分,保证选出盈利能力和质量都杠杠的好公司。

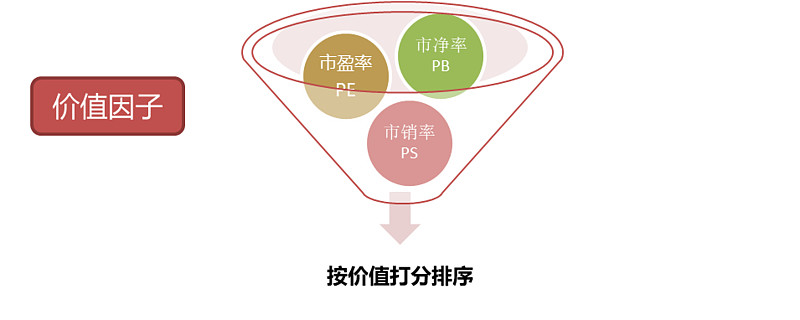

2、 三大价值指标锚定“好价格”

另一方面,我们在投资股票时一定要关注股票的价格。无数投资大师都强调,好公司不等于好股票。优质的上市公司如果价格过高,那么买入后依然很可能会亏损。用相对便宜的价格购买优质资产才是更加科学的投资方式,这也是巴菲特在选股时最根本的原则。

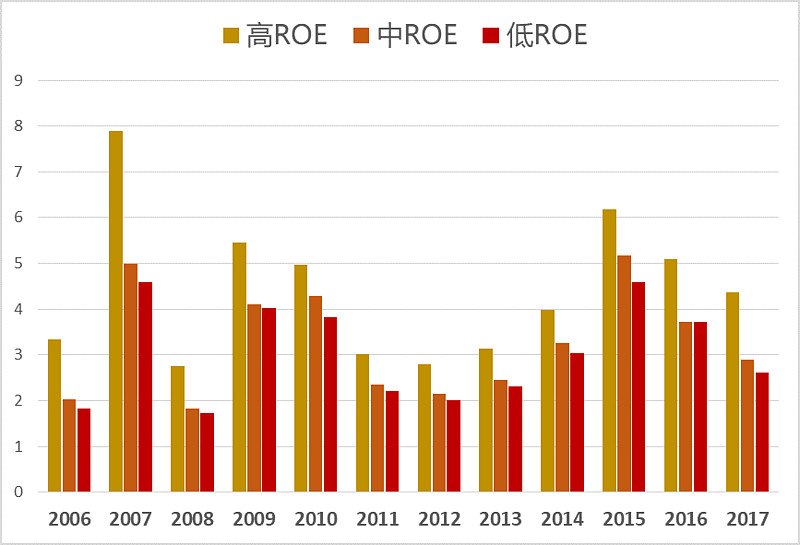

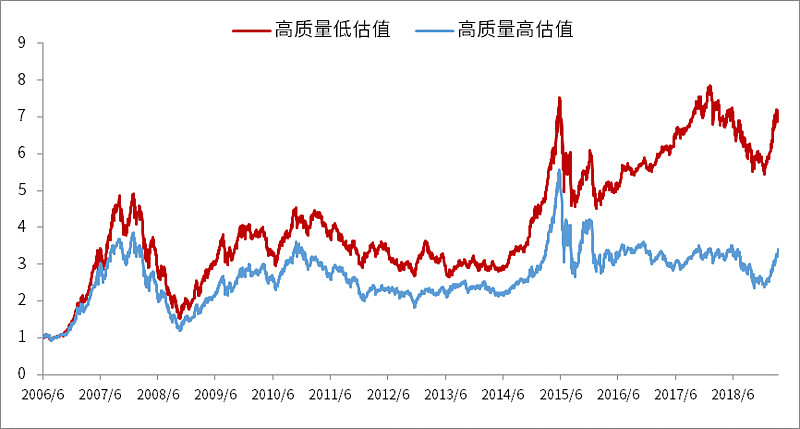

总体来看,高ROE的公司估值相对并不低,如果单纯买入高ROE公司,收益率可能并不理想。图2可见,自2006年至2017年,每一年高ROE组合的PB中位数都高于其余两组。

图2:不同ROE公司各年度PB中位数比较

数据来源:Wind,截取2006—2017;回测样本:全体A股;

因此,指数在挑选出优质上市公司后会再使用估值因子,综合市盈率、市净率、市销率三大指标对优质上市公司股票做进一步的筛选,选取估值合理的高盈利质量公司。

三大价值指标:市盈率(PE)、市净率(PB)、市销率(PS)

图3:三大价值因子

经测算,在优质上市公司这个群体中,长期来看估值相对较低的股票与估值相对较高的股票来比有非常显著的超额收益,也就是说价值因子在高质量股票组合中是有效的,这样一来也就完成了我们的质量价值选股体系,筛选出了质优价廉的优质股。

图4:“高质量+低估值”VS. “高质量+高估值”组合历史收益对比图

数据来源:标普道琼斯指数、华宝基金量化投资部,截至2019.3.31

3、 三大优势成就“聪明”投资

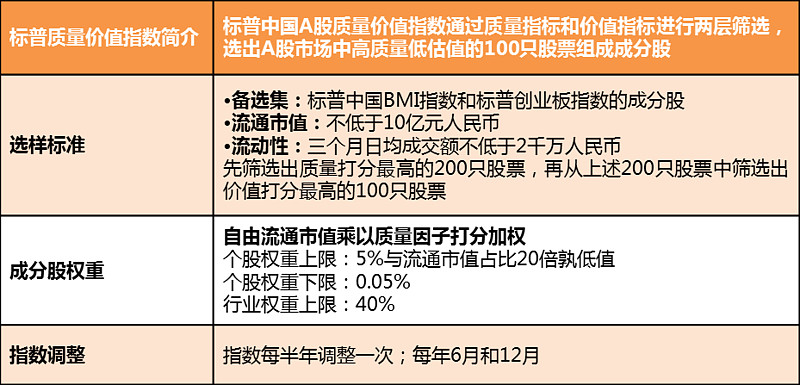

图5:标普质量价值指数概览

通过“质量因子”+“价值因子”构建的标普质量价值指数每半年调整一次,并同时设置了个股流动性要求及成分股个股和行业权重上限。通过分析指数构成及历史表现,小质可以很骄傲地说出自己的三大优势![]()

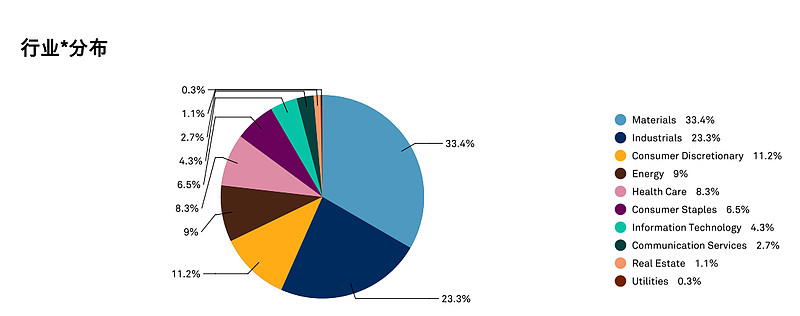

1) 个股及行业权重分布均衡

在选股的行业分布设置上,由于标普质量价值指数在行业权重上设置了40%的上限,从而有效保证了指数覆盖行业的多样性,相比其他主流对标指数,标普质量价值指数的行业分布更加均衡。截至2019年6月30日,指数行业分布中前三大行业分别为材料、工业和可选消费,共占比67.9%。

图6:标普质量价值指数前十大行业分布

数据来源:标普道琼斯指数、Wind,截至2019年6月30日

此外,指数的个股权重也较为分散,根据基金一季报披露前五大成分股占比为25.17%,前十大成分占比为3.79%。

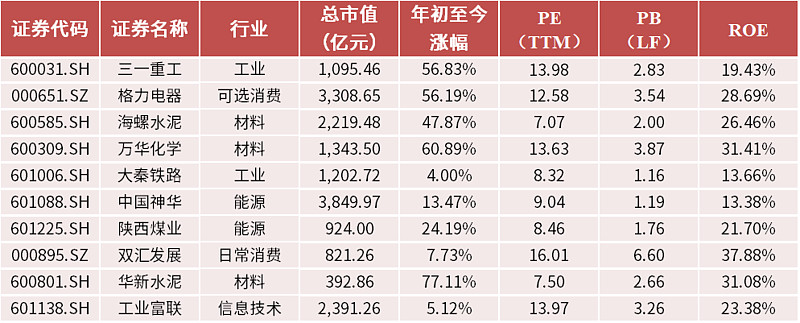

图7:标普质量价值指数前十大成分股

数据来源:标普道琼斯指数、Wind,截至2019年6月30日

上图中可以看到,指数的前十大成分股都是些我们耳熟能详的A个股上市优质企业,这也从侧面印证出指数选股策略的有效性。

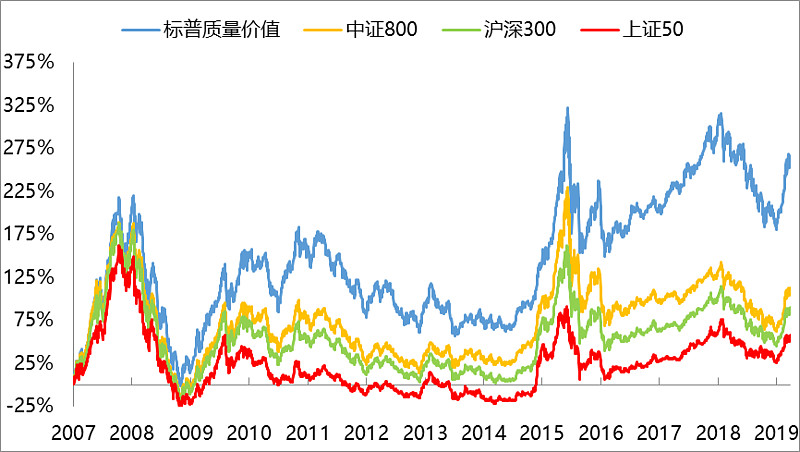

2) 标的指数兼具高收益、低波动特征

标普质量价值指数长期走势显著强于主流大中市值宽基指数,截至2019年6月30日,指数近5年年化收益达到18.82%,而指数波动率则与大蓝筹指数相当,有高收益、低波动的特点。数据显示,相比主流宽基指数,2007年以来标普质量价值指数拥有最高的年化收益以及最小的最大回撤,并且最近3年和最近10年的收益在主流大盘宽基指数中均为最高。

图8:标普质量价值指数与其他主流指数收益对比

数据来源:标普道琼斯指数、Wind,截至2019年6月30日

3) 标的指数较市场主流指数有明显超额收益

Wind数据显示,2007-2019.6期间,标普质量价值指数在13年多中相对沪深300和中证800的累计超额收益率分别为161.49%、143.61%,年化超额收益分别为5.36%、4.59%!

图9:标普质量价值指数相对主流指数分年度超额收益

数据来源:标普道琼斯指数、Wind,截至2019年6月30日

4、 公募“Smart Beta专家”锋芒初现

Smart Beta本质上是一种量化因子投资,是介于主动与被动投资之间的一种投资策略,其核心就是通过优化指数编制时的选股方式与权重分配,在量化规则下进行选股,以因子指标作为选股与加权方式来获取相应的超额收益。经过国外长期的理论和实践研究发现,在众多Smart Beta因子指标中,价值、质量、动量、红利这四个因子是最能够被经济解释,且是最有长期获取超额收益能力的因子。

作为Smart Beta策略领航者,华宝基金旗下现已分别布局“红利投资神器”红利基金(501029)和“国内首只价值因子指数LOF基金”价值基金(501310)。

图10:华宝Smart Beta天团

“红利投资神器”红利基金(501029)就不多讲了,大家有任何疑问都可以去骚扰小红@红利基金 。而作为“国内首只价值因子指数LOF基金”的@价值基金 (501310),小价跟踪标的根据PB、PE、PS三大价值因子在沪港深三地上市且具有股市互联互通计划资格的股票中,选取估值最具吸引力的100家中国公司股票,指数估值显著低于沪深300、恒生国企等A股和港股的主流对标指数,在估值水平上具有十分明显的优势,堪称最强“低估值挖掘机”。再加上小质@质量基金 ,华宝基金旗下“Smart Beta天团”正式成团,公募界“Smart Beta专家”初露锋芒。

“华宝Smart Beta天团”中红利基金主打高股息,沪港深价值基金主打低估值,质量基金主打高质量及合理估值,可是说是各有侧重,各有优势,也能彼此形成比较好的补充。

“一键Get股神巴菲特的选股秘技,一网打尽A股高质低估优质股”——你与成为沃伦·巴菲特之间,或许只差了一个华宝标普A股质量价值基金(501069)的距离!

温馨提示一下哟:现在通过蛋卷APP购买华宝标普中国A股质量价值基金(501069)可享超棒的1折费率优惠哦![]()

链接戳这里 →网页链接

最后,文末附上小质近期整理的关于质量基金的优质精华贴哦,感兴趣的小伙伴们可以戳:

1、【像巴菲特一样“聪明”投资】质量基金(501069)热问快答

2、【华宝Smart Beta天团专栏】Smart Beta能择时吗?

@小5论基 @力哥说理财 @银行螺丝钉 @青春的泥沼 @岁丰投资 @老豆说 @财富严选 @W安全边际 @quantek @铁公鸡金融 @点拾投资 @初善君 @leguy @有谦

---------------------------------------------------------------------

风险提示:任何在本文出现的信息(包括但不限于评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,投资需谨慎。货币基金投资不等同于银行存款,不保证一定盈利,也不保证最低收益。