今年的市场行情让很多股神满血复活,看看雪球上动辄50%以上和翻倍的收益率,我个人除了羡慕,更多的是忧虑。在享受股票上涨带来财富增长和喜悦的同时,理性的投资者更应该关注未来的风险。投资者应该明白,这些动辄50%以上的收益率不是常态,也不可能是常态,作为一个理性的、成熟的投资者更应该考虑的是实现这些收益背后承担的风险。

在这一思想指导下,本文更多的是讨论风险这一话题。总体而言,实现这些收益的来源分为三大类,一类是去年恐慌性下跌带来的估值修复;这种估值修复带来的收益是最安全的;二是所谓的“核心资产”估值提升带来的收益;相对于估值修复带来的收益,这类股票需要相应的业绩增长支撑这种估值提升,如果业绩增长不达预期,则面临估值下降的风险;三是投资者相信技术进步、国产替代对高科技行业过度追捧的风险,纵观各国股票历史,这类风险是最大的,经验表明,除极少数头部企业能够长期胜出外,绝大多数公司最终会“尘归尘、土归土”。2019年上述三类股票都有不同程度的上涨,这种上涨在给投资者带来丰厚回报的同时,也意味着2020年股票投资的总体风险大于收益。

一、超额收益的来源

虽然,马科维茨有效边界指出在既定的风险条件下存在收益率最高的投资组合,任何超越马科维茨边界收益率的获得都是承担了额外的风险。但金融市场的各种实际存在却告诉我们,市场确实存在众多由于投资者偏见或恐慌造成的在既定风险水平下能够获取超额投资收益的机会。毕竟,绝大多数公司基本面的变化是不支撑或解释不了股票价格50%,甚至以上波动的。事实上,截至目前,几乎所有关于使用公司经营、财务数据方面的实证研究在解释横截面收益率上都很不理想(关于这个话题有兴趣的投资者可以参照学习《阿尔法经济学》第三章——噪声交易与投资者情绪,事实上,我曾经就这一主题在2005年做过相关实证研究,实证研究结果显示,基本面数据在解释超额收益率方面非常微弱,即使加上一些我自己设计的投资者情绪变量和自相关变量也只能解释不到50%的超额收益率,与《阿尔法经济学》P54页有关学者的实证研究结果基本一致)。这也进一步说明了股票投资的复杂性,是一项具有艺术性的、复杂的系统决策行为。

二、关于系统风险与非系统风险——为什么投资组合不能降低风险,不同于传统金融理论的认识

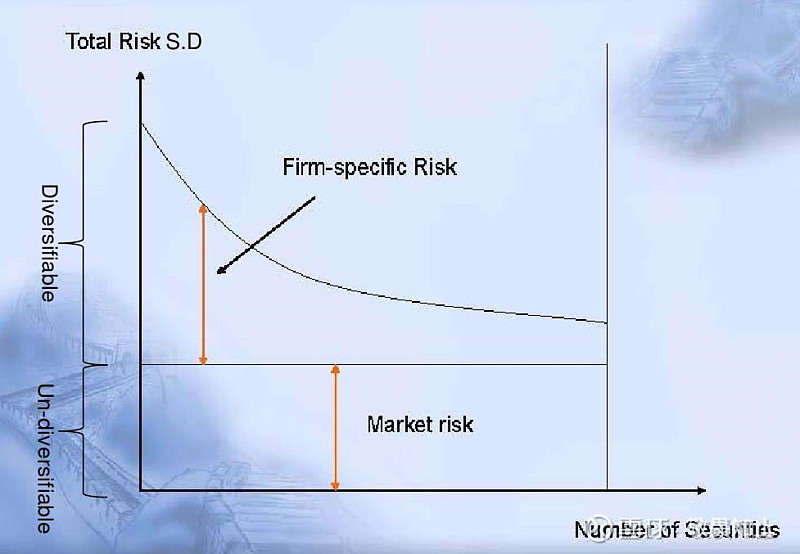

研究表明,对于纽约交易所(NYSE)的一般普通股而言,系统风险(市场风险)占收益率方差的30%左右,而非系统风险(个股风险)占70%左右(弗兰克J.法博齐《投资管理学》p.83)。这一结论意味着对于分散化程度较高的投资组合而言,投资组合的大部分风险(90%)均来自系统风险。而市场上的投资者对于系统性风险的抵御能力显然低于对非系统风险的抵御能力。也即是说,我们可以通过自下而上的深入挖掘公司内在价值,辅以安全边际较好的管理系统风险(提高了所持个股对系统性风险的抵御能力,因为不同个股的β系数是不同的,通俗而言,就是降低系统性风险来临时所持个股的向下最大回撤幅度)。

分散投资虽然降低了非系统风险,但在降低非系统风险的同时,也增加了组合对系统性风险暴露(在这种情况下,组合投资的系统性风险总体是抬升的,而非如我们在下图中看到的一条直线,永不变动的,也就是说构建多股票的投资组合使得组合的系统性风险水平线上移)。

这可能也是巴菲特等价值投资者愿意重仓集中持股的理论基础吧。

三、投资者在股市投资过程中面临的各种风险

1、市场波动的风险——不是风险的风险

首先,我们来看看市场波动的来源,一般而言,股价的波动来自于市场上各种与公司经营活动相关的信息流,信息传递的方式和投资者、投机者对信息的过度解读,不同投资者对信息的不同解读会造成股价的波动,股价的波动会进一步造成情绪的波动、股价波动与情绪波动的交互作用会进一步强化股价朝某一方向运动。当股价向下波动时,恐慌产生了,依据恐慌情绪交易的投资者或投机者的据此交易产生了永久性亏损,与此同时,利用这种恐慌买入的投资者则产生获利机会。同理,股价向上波动时,过度乐观的投资者则由于买入价格过高产生损失,而卖出的投资者则形成短期获利。总体而言,这类风险对于深挖公司价值,不依据情绪交易的投资者而言,风险并不存在。

2、中期风险——机遇与风险并存,估值周期性变动的风险

一般而言,中期风险主要产生于估值的变化,也就是投资者对风险的态度和行业的偏见两方面。事实上,无论是短期风险,投资者对风险的态度抑或是行业的偏见产生的中期风险都是交互影响,互相关联、具有反身性的。中期风险不仅表现在以上方面,也可能来自于公司阶段性的经营风险,即这种中期风险是公司运营暂时性风险,存在逆境反转可能的。

关于投资者对风险的态度和行业偏好的变化导致的估值变化,有兴趣的投资者可以看一看霍华德.马克斯《周期》第八章——风险态度周期。

3、长期风险——永久性亏损的来源

一般而言,长期风险是公司经营失败的风险。这种风险的识别需要关注公司战略、管理层的战略执行能力,战略控制能力以及根据竞争对手的资金、技术、市场等方面的实际情况修正公司战略的能力。总体而言,这种风险还是比较容易识别的。因为,在每年的年报中都会有管理层讨论,很多公司还会披露年度经营计划;在市场上一般也有可比的同行业上市公司。只要稍微用点心,持续关注公司战略、年度经营计划的执行情况,并与同行业上市公司做个对比即可大致判断公司管理层战略眼光和领导、管理能力。

一点题外话,在雪球上经常能看到有人希望转型为职业投资者。依我个人观点,成为职业投资者之前必须深刻思考以下几点:

1、经过至少2轮牛熊验证的可持续、可以复制的盈利能力。

2、具有相当的资本金,一般而言,如果有相当于家庭年收入10倍的资本金比较合适。

3、你必须认识到,股票投资绝对是认知能力的变现。从理论上讲存在最优解,但现实世界没有人能做到或不可能做到。股票市场引入了时间的概念后,就变得很有意思了。原本不可能做到的事情在时间的概念下成为可能,比如,每天都有人买到或持有涨停的股票,从一天的时间周期看,这些投资者实现最优解。把时间周期稍微拉长,比如,一周,可能也有人实现最优解。于是,股神诞生了。股神的诞生使得年化收益率20%以上的股市赢家在他们面前显得如此渺小,如此不堪。于是即使年化20%以上收益率的投资者也走上了孤独之路。毕竟长期的股市赢家在短期的暴富面前是如此不堪一击。这意味着,即使你是股票市场极少数的头部赢家,也要承受暂时的失败和挫折;也要忍受孤独和寂寞。

以上仅为个人观点,不构成任何投资建议!股神、巨婴请绕步!股市有风险,入市需谨慎!