这是系类最后一篇,主要就是聊中收(再说一次,这里的中收仅指手续费及佣金收入)。

比起生息业务,中收要简单很多。我们不需要计算里面含有多少可分配的自由现金流,中收产生的全部收益都可视为自由现金流。

所以,中收业务的净利润占比应是分红率的下限。但是,现实往往比理论残酷。

我们一起来看看,银行是否将其中收业务的净利润全分红了。

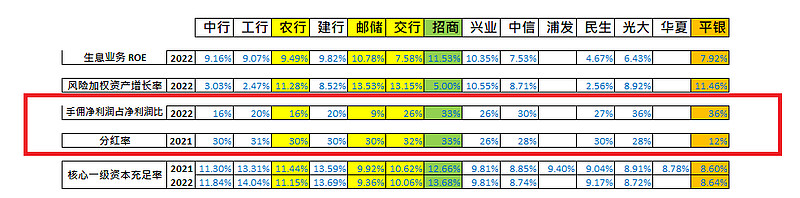

一、中收业务净利润占比vs分红率

不知道如何计算手佣净利润的投资者,我这先给出计算手佣(大致)净利润的公式:

我直接上结果了(以22年财报数据为例):

做为标杆,我依然把招商放中间。

左边的六大国有行,分红率是齐刷刷的30%,且都高于手佣净利润占比,它们这是把生息业务的一部分净利润也拿出来分红了。但它们生息业务的ROE都低于10%,一旦象农行和交行那样,风险加权资产增速已超过10%,核充就下来了。

中工两家,通过压制风险资产加权增速,维持了30%的分红率,还提高了核充。但它们如此低的风险加权资产增速,不太可能持续。

建行的分红,除了来自中收的全部净利润,还有一部分来自利息收入,且这部分的分红率符合我在中篇里的公式:ROEX(1-分红率)=风险资产增长率,比如:

建行生息业务的分红率:1-8.52%/9.82%=13.24%

总分红率:中收净利占比20%+13.24%X80%(生息业务净利占比)=30%

右边,除了平银之外的七大股份行的分红率和手佣净利润占比基本匹配。兴业最稳定,民生同样靠压缩风险加权资产增速来保住分红率,中信和光大分红后的核充略有下降。

平银12%的分红率远小于其36%的手佣净利润占比。这是因为它生息业务的ROE较低,风险加权资产增长又高,所以造成一个资本金缺口,要靠中收的净利润来补上。

可见,上述大部分银行,要么没条件将中收净利润全部分红,要么以牺牲核充或压低风险加权资产增速来维持之前的分红率。只有兴业和建行做到了较健康的紧平衡。

当然,显得最游刃有余的还是招商。它不仅将占比33%的中收净利全部分红,且自身的生息业务还能大幅提升核充。

不言而喻,中收净利润占比是关键。此比例越高,分红的稳定性和可持续性就越大。而决定中收净利润占比的,是手续费和佣金的营收占比。

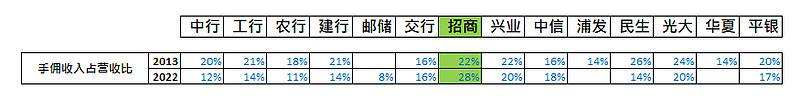

二、手续费和佣金的营收占比

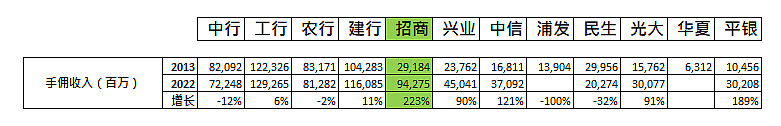

可见,除了招商,其它银行22年的手佣占营收比,相比13年,是下降的。

这里有两个原因,且都和信用卡业务有关。

第一,曾经归入手续费的信用卡分期划入利息收入了。

第二,13年的信用卡业务还是一片蓝海。反映在银行财报里,就是其在手佣业务里的高占比。而十年后的当下,这已是一片红海,其地位正在被大财富管理所取代。

我们可以猜测到,没有踩对此节奏的银行,它们一边是手佣里的信用卡业务占比,因分期被划入利息收入而减少。而另一边的大财富业务,还未能及时赶上来。这就造成了它们当下手佣占营收比,反而比13年下降了。

反之,踩对节奏的银行,它们手佣里的信用卡业务占比,应呈现13年高,22年低的现象。同时,我们还应该看到,其信用卡的地位,正在被大财富和大资管业务所取代。

下面我们就来看看,哪些银行手佣结构的变化,踩对了这十年来,市场变迁的节奏。

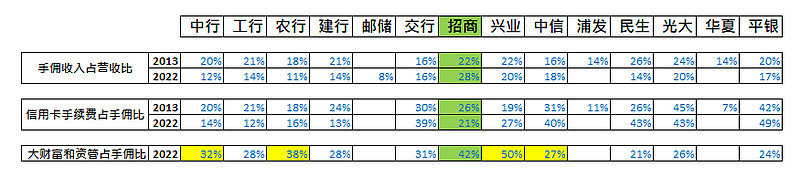

三、手佣营收结构的分析和比较

注意!以下表格里,中行、农行、兴业和中信的大财富和大资管数据偏高,因为它们这些数据里含有属于投行业务的手续费。

依然是招商居中。

左边的六大,除了交行和(没有历史数据的)邮储之外,基本符合当下信用卡手续费占比下降,且其地位被大财富和大资管占比代替,这个规律。

右边的七大股份行却恰恰相反,因为它们当下信用卡手续费占比反而比13年更高了。这似乎是说,它们没有踩对这十年来,市场变迁的节奏。比如,有零售基因的平银,直到谢董接手的15年,才开始向零售和信用卡倾斜,且一开始就主攻信用卡业务。

看来,各银行从存款驱动到AUM驱动转变上的先后,导致了各银行在AUM和大财富大资管营收上的分化。

比如,14年招商的AUM是3.5万亿,和它资产规模差不多的兴业是1万亿,两者相差3.5倍。如今,这个差距已扩大到了4.1倍。

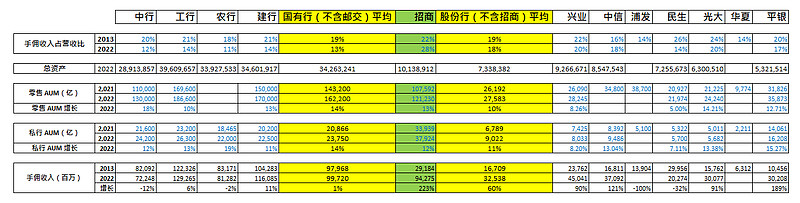

四、AUM-六大国有行vs七大股份行vs招商

看出啥名堂了吗?

四大平均总资产的规模是七大全国股份行的4.7倍;其零售AUM的平均规模,是后者的5.9倍;其私行AUM的平均规模,是后者的2.6倍。

显然,对七大全国股份行而言,四大在中低端客户AUM上,有绝对优势。可以预计,将来四大会在这块领域继续和后者激励竞争。所以,后者想要突围,还需靠高端。

然而,招商已经在高端突围。

招商属于全国股份行,总资产规模连四大的三分之一都不到,但其AUM规模却和四大属于同一量级,且私行AUM还超出四大。

所以,虽然它营收远低于四大,但它当下的手佣营收已可以和四大比肩。比如,它去年的手佣营收已超过中行和农行。

这就是它手佣占营收比,远高于四大的原因。

五、总结

在这个系类的第一篇中(读国有、股份行22年财报,聊投资新思维(上)),我阐述过以下投资银行股的新思维:

我们现在就总结一下,哪种类型的银行最可能实现上述三击?

首先,表内生息业务ROE不低于预期的风险加权资产增速。比如,ROE不低于每年社融增速的银行,可为优秀。这是保住当下分红率不小于中收净利润占比,且分红后还不掉核充的前提条件。

符合这个条件的银行,可以做到维持分红额的稳定增长,所谓的稳定增长,即分红额增长和利润增长同步。其实,即便不符合这个条件的银行,也会努力维持分红的稳定增长。因为,分红如同发工资,一旦加了,就很难再减回来。

所以,我预计大部分银行都可以做到这点。但是,其中很多银行会因此付出核充下降的代价,这最终会延迟它们提高分红率的时点。

但要做到提高分红率这第二击,则难度会成指数级上升。因为,这些银行要做到:

1)资产结构合理,客户资质好。比如,资产端对公和零售业务比例合理;贷款和投资业务比例合理。这类银行更能抵御经济逆周期下,资产的收益率下滑和质量恶化。

2)负债端存款尤其是活期占比高。这类银行,在同业强监管的大环境下,在利率下行周期,不会比同业负债占比多的银行吃亏;而一旦进入加息周期,那就是一骑绝尘。

3)手佣(尤其是大资管大财富)营收占比高。大财富管理是当下银行业的蓝海业务,在这块业务领先的银行,可说是提前具备了提高分红率的条件。

在六大国有行和八大全国股份行里,预计现在尚未融资,将来大概率也无需融资就能维持当下分红率,且还能保持分红稳定增长的是工行、建行和招商。其中的招商最可能在不久的将来,核充达标后就率先提高分红率。

此外,如宏观经济确定进入正周期,预计兴业和平银的业绩,会有较强劲增长,进而能帮助它们尽快把核充补上去。

邮储也有一定的机会。比如,倘若大股东通过降低邮储的代理成本帮邮储快速提高ROE和核充,然后再提高分红率和中小股东一起分享利益,这无疑会是一个大利好。