一、计算思路

一家银行的内含价值是:(净利润*分红率)/(折现率-利润永续增长率)

这里假设

1)银行进入成熟期

2)分红率至少为50%

3)折现率为10%

4)利润永续增长率为5%

比如,对一家净利润为100亿,分红率为50%的银行,它的内含价值就是

100*50%/(10%-5%)=100*10=1000亿

也就是说,在1000亿市值以下买入后,投资的年复合收益率就是折现率的10%(这也即是折现率的概念)。你也可以说,市值从低于1000亿(算低估)回到1000亿即是它的价值回归。

这有个问题,我们目前的银行股还没有分红超过30%的,这怎么办呢?

可以分成两种情况

1)利润增速大于等于10%

上述公式依然适用。因为当分子端的利润增长率大于等于分母端的折现率时,公司留存利润的价值不会随时间的增长而减少。

例如,假设100元明年增值10%变成110元,然后再用10%的折现率折现到今年依然是100元。如果增长率是大于10%的,那么折现回来的内含价值还会随着折现年数的增加而增加。

所以,此时计算出来的内含价值是这个银行股合理估值的下限。

2)利润增速小于10%

分子直接用股息来代替,此时计算出来的结果会对分红率不到50%的银行股杀估值。

二、平银的内含价值

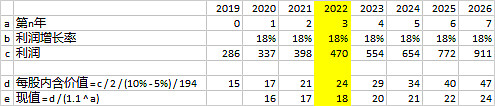

由不良出清带来的计提减少可以增厚平银大约124亿的利润,这在理论上可以支持平银在今后3年的利润增速维持在18%左右,到2022年达到470亿的水平,以10%的折现率折现到当前的股价就是18元。

也就是说,目前以18元买入的话,今后3年的复合收益率在10%左右。但今后7年的复合收益率依然有可能达到15%[=(47/18)^(1/7)-1],不过这需要平银在减值释放完后,继续非常努力,争取到2026年将利润额做到招商目前的水平。

三、招商的内含价值

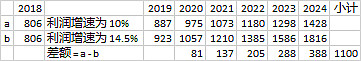

假设招商今后的利润增长,在不释放拨备的前提下,将保持和营收10%一样的速率。但由于拨备的释放,它的利润增长可以高于10%,做到类似今年的14.5%

那么,通过拨备释放来维持14.5%的增速可以保持多少年呢?

这很好算,我们暂且假设招商正常的拨贷比为2.5%,则当前拨备中隐藏的利润就是

44757亿贷款*(当前4.87%的拨贷比-2.5%)=1060亿

将两个不同增速14.5%和10%之间产生的利润差额加总到1060亿后就可以得出这个年数(注:对拨备释放的计算方法不止一种,欢迎大家有兴趣的话来一起探讨)

算出2024年的内含价值为:

1816*50%/(10%-5%)=18160亿,折合每股72元

然后折现到当前为:72/(1.1^5)=45元

所以,如以当前36.6元的价格买入招商的话,今后5年的复合收益率【可能】有(此处用"可能"两字是因为,我觉得招商维持10%的营收增长并不是一件容易的事)

(72/36.6)^(1/5)-1=14.5%=利润增长率

但如以45元(假设在目前资产荒的大环境下,有资金对收益率大于10%的资产感兴趣而将股价推高到45元)买入招商的话,那今后5年的复合收益率会下降到10%左右

四、兴业的内含价值

由于利润增速小于10%,所以分子就直接用【明年的】股息(而不是利润的50%)

0.69*1.08(假设为明年的股息增长率)/(10%-5%)=15元

可市场现在给出的价格却是19.39元?

我们再来算算,在这个价格下的股息是多少:19.39*(10%-5%)=0.97元

当前的分红率是24%,那么0.97元的分红率便是

24%*0.97/(0.69*1.08)=31%

我认为兴业将分红率提高到和其它行一样的30%没有什么难度(这或许也是市场对它的预期)。但是,一旦兴业的利润增速回到10%,并让投资者感到可持续的话,那我对它的估值会改为分子用【今年的】利润的50%来代替,即

600亿利润*1.08*50%/(10%-5%)=6480亿,折合每股31元

五、民生的内含价值

我将民生列在这里,是因为它是A股的股份行中,为数不多的股息内含价值(股息率大于5%)大于股价的股票。

0.35/(10%-5%)=7元(目前股价6.18元)

如果它今后的股息可以维持每年5%的递增,则它当前的股价至少被低估了13%(=7/6.18),我相信这个差额迟早会被填平。