引言:巴菲特致合伙人和股东的信中包含了太多的智慧,我们试图以自身不长的投资经历来谈谈对其的理解和体会。(备注:信的年份指运作年份,类似基金年报,撰写时间一般是运作年份的后一年,比如1964年的信,撰写时点是1965年。)

本文引用内容主要源自1964年-1981年致合伙人和股东的信,笔者的读书心得主要是下面几点:

1、知易行难的独立思考

2、能力圈:知之为知之,不知为不知

3、市场先生:理解价值,利用市场,而不是疲于解释市场

4、好公司创造价值,坏生意毁灭价值

5、企业定价:无风险利率是企业价值的基准

一、知易行难的独立思考

“我们不因为重要的人、善辩的人、或者大多数人赞同我们,而感到踏实。我们也不因为他们不赞同我们,而感到踏实。民意调查替代不了独立思考。有时候我们会释然一笑,这是因为我们找到了一个投资机会,我们能看懂、事实清楚明了、一眼就能看出来该怎么做。”

——1964年致合伙人的信

独立思考是极其重要的能力。大多数人都喜欢自身的观点被认同,这样会让自己感觉站在了真理一边,但事实上真理并不依靠人数来进行站队,真理选择站队的方式是事实。由于通常情况下,大多数人是对的,因此和大多数人一致似乎表明自己是对的。但是投资的世界是塔勒布口中的极端斯坦,大多数人并不总是对的。

坚持独立思考并不容易。环境对于人的影响无处不在,我们可能对于这种力量的强大一无所知,始终独立、对抗环境的难度并不低。实验发现,如果今天早上你进电梯的时候发现所有人都背对电梯门,你也有极大的概率效仿他人的行为。南海泡沫、郁金香泡沫中,眼看那些做多者越来越有钱,事实似乎每天都在说他们是对的,坚守自己的看法和行为并不容易。电影《肖申克的救赎》中,在最黑暗、最艰难、最没有生气的囹圄之中,监狱中的很多人在日复一日年复一年的流程中被环境所同化,放弃了自身的独立,最终只能依赖于监狱的环境,已经无法适应正常的世界。主角安迪则不同,即便是被冤枉入狱接近20年,即便是得知有证据然后被狱长毁灭,即便是他在狱中最好的朋友瑞德也经常郑重其事的对他说:“这里每个人都觉得自己是无辜的,没人相信。要用一个锤子挖地道逃出去需要600年。希望是最危险的事情,它在这里没用,你需要习惯这个想法”,他仍然保持了自身的独立,信仰他所信仰的希望,最终通过坚持不懈的努力,实现了自己的希望:自由。在2015年坚持不碰那些概念股并且坚守便宜的真正的好公司的投资者,眼看着风险敞口更大的人赚更多的钱,与此同时自己虽然坚持做正确的事情,但是基金还是持续被赎回,在当年也并不容易,很多人只看到了他们在今天的成功,但是并没体会到他们在当时的隐忍,时间是对独立的坚韧最好的褒奖。

投资中有所谓“抄作业”的说法,笔者个人认为在对于事物的认知上,可以通过不断的努力学习大师的方法以及经典案例,来提升自己的理解,甚至有一些观点完全可以来自这些大师,只要自己真正理解并认可这些观点。这正如在运动界,科比布莱恩特也是不断地学习乔丹的各种步法提升自身能力,都是在正道上“抄作业”。但是对于简单的跟随买入这种“抄作业”,与独立思考相违背,笔者持保留态度。投资是对于认知的变现,每个人的投资行为都是对于自身认知的实施,如果要在投资中抄作业,那么除非能够时刻完全保持跟随他人的认知和操作,否则在极端情况下,自身的认知和他人的认知出现不同的时候,投资行为便会左右为难就,而这种极端情况下的决策往往决定了最终的行为是精准抄底还是低位割肉。最近的例子是巴菲特的伯克希尔哈撒韦先抄底航空股,然后在更低的位置卖出了持有多年的航空股和部分银行股,作为巴菲特的信徒,如果专注于抄作业,然后找了一个逻辑来说服自己,在得知巴菲特清仓之后,到底应该买还是卖?

二、能力圈:知之为知之,不知为不知

“我不会因为现在的情况变了,就去做我不懂的投资。有些投资机会,一定要懂高科技,我对高科技一无所知,就不做这样的投资。

在证券投资中,预测市场走势,忽略商业估值的行为经常盛行。我们不会效仿。我的理智不认可这种投资方法,我的秉性也不适合这种投资方法。”

——1966年致合伙人的信

真正的风险不是不知道,而是不知道自己不知道,而能力圈就是要知道自己真正知道什么。能力圈是巴菲特最广为传播的概念之一,而巴菲特也是始终知行合一、诚实面对能力圈的楷模。所谓知之为知之,不知为不知,投资的世界中欺骗自己最容易,但是代价也最大。

保持敬畏,保持怀疑,积极学习,诚实面对自己,方能认清自身的能力圈。

芒格通常会把事情分为“可以投资”“不能投资”“太难”三类,而且最后一类可能是最多的,即便如这样聪颖勤奋博学的智者都有如此多的“太难”,我们更应该谦卑和诚实的承认很多事情对自己来说属于“太难”或者“不懂”。

正是因为有这么多的“太难”和“不懂”,我们才应该保持敬畏和谦卑,在这个基础上积极努力地去学习,尽可能扩大自己真正“理解”的生意范畴(巴菲特说“我所说的真正理解,是指能够看清楚这个行业或者公司10年以后的情况”),找到属于自己的“可以投资”的领域。而对于那些我们自认为已经理解的事物,我们也要保持怀疑和开放的心态,持续的学习,并且积极听取反方的观点,真理是越辩越明的。

巴菲特就是持续学习提升能力圈的典范,他曾在股东信中调侃自己“曾经号称对于纺织、航空、二流百货业务非常精通”,不停的学习和否定自己,这并不是坏事,没有不犯错的人,但是不同的是对于犯错的态度,最终会对长期认知产生很大影响。

只有不停的学习和反省,并且对自己无比诚实,才能避免井底之蛙式的过于自负,认清自身的能力圈。

三、市场先生:理解价值,利用市场,而不是疲于解释市场

“无论是我们投资的公司,还是买的股票,价格低廉的时候,就算某些算命的说价格会继续跌,我们也不会卖,虽然他们肯定有蒙对的时候。同样的道理,有的股票,价格已经很高,就算某些‘专家’宣称还会涨,我们也不会买。如果公司是自家的,怎么可能听信股市上别人的猜测来决定买卖?别人给你的股权(股票)报价,这是好事,要善于利用。什么时候看到报价高或低得离谱,你就从中获利。别让频繁失常的报价左右了自己的判断。”

——1965年致合伙人的信

市场先生只是一个报价机器。巴菲特对格雷厄姆的《聪明的投资者》倍加推崇,在致股东的信中,至少提到过5次以上,而其中他认为最为重要的内容便是关于内在价值和市场先生的论述。格雷厄姆关于市场先生的寓言故事:“设想你在与一个叫市场先生的人进行股票交易,每天市场先生一定会提出一个他乐于购买你的股票或者将他的股票卖给你的价格,市场先生的情绪很不稳定,在有些日子市场先生很快活,只看到眼前的美好日子,这时市场先生就会报出很高的价格,其他日子,市场先生却相当懊丧只看到眼前的困难,报出的价格很低。另外市场先生还有一个可爱的特点,他不介意被人冷落,如果市场先生所说的话被人忽略了,他明天还会回来,同时提出他的新报价。市场先生对我们有用的是他口袋中的报价,而不是他的智慧,如果市场先生看起来不太正常,你就可以忽视他或者利用他这个弱点。但是如果你完全被他控制,后果将不堪设想。”

我们经常能够看到一些解读,用各种方法来说明当前市场或者个股的走势是合理的,这些心理按摩的行为,本质上都是在解释市场,但是与企业定价没有任何关系。如果始终是在解释市场,窃认为基本面并不是一种很好的方法,因为涉及的变量除了基本面还要考虑市场的反映,可能还需要结合风险偏好,最起码已经三个变量了,而K线反而只有量价两个变量,或许是更胜一筹的。

有一些上市公司,可能从上市之初就持续高估,并且这种高估维持较长的时间,如果用过往的估值来作为公司价值的锚,那明显是把市场先生的出价当成了公司的内在价值,那当估值真正回归的时候,等待投资人的很可能是较长的时间成本,还可能是极低的收益率,甚至是永久性损失。

内在价值是企业的未来现金流折现。影响企业内在价值的因素包括商业模式、竞争格局、企业优势、管理层等,这些最终将影响经营现金流的持续期、现金流大小、永续增速、折现率等。将计算出来的内在价值与市场先生的报价相比较,高买低卖,就是价值投资的核心。

相信市场先生和相信内在价值,本质区别是相信市场有效与否。

相信市场先生就会相信市场完全有效,相信内在价值就会相信市场并非完全有效。

相信市场先生就会相信投票,相信内在价值就会相信称重。

相信市场先生就会追求信息优势,相信内在价值就会追求研究优势。

内在价值相对稳定,市场先生起伏不定。

四、好公司创造价值,坏生意毁灭价值

“我们判断一家公司经营好坏的主要依据,取决于其股东权益报酬率(排除不当的财务杠杆或会计做账),而非每股盈余的成长与否。”

“我们偏爱那些会‘产生现金’而非‘消化现金’的公司。由于高通货膨胀率的影响,越来越多的公司发现他们必须将所赚得的每一块钱再投入才能维持其原有的经营规模,就算这些公司账面数字再好看,除非看到白花花的现金,否则我们对之仍保持高度警戒。”

“在经过多次惨痛的教训之后,我们得到的结论是,所谓有‘转机’的公司,最后鲜有成功的案例,所以与其把时间与精力花在购买廉价的烂公司上,还不如以合理的价格投资一些体质好的公司。”

——1979年、1980年致股东的信

较高的净资产收益率,也就是巴菲特说的股东权益报酬率,是衡量公司优劣的标准,而非每股盈余的成长与否,因为只要增加资源,可能就能达到后者的效果,但并不代表这是一门好生意。

另外,净资产收益率不能只是纸面利润,没有现金流的生意,是不牢靠的,稳定性也比较差,潜在的风险较大。

一家净资产收益率较高,同时现金流好的公司,可以把赚回来的现金用于扩大再生产,如果其护城河较高,投资回报率不变,在公司的资产负债结构不变的情况下,未来公司的可持续增速就是公司的净资产收益率,公司的收入、利润、净资产也会以这个速度保持增长,内在价值持续增长。

反过来,如果一家公司的净资产收益率较低,或者现金流不好,即便表观增速较高,其盈余的积累也是有限的,未来的增速会受到资产负债表的约束,杠杆不能无限上升,高价增发会稀释老股东的股份,都会使得增速无法持续。如果持续高价增发,那本质上是在赚中小股东的钱,而不是为股东赚钱。在经营上赚不到什么钱的公司,就可能会想着法子在二级市场赚中小股东的钱。

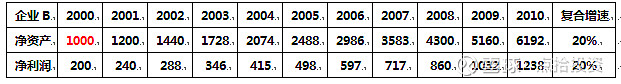

假设在一个容量几乎无限的市场,B公司生产一种具有他人无法提供的产品,初始投资1000万(全部自有资金),净利润200万,B公司每年都将全部盈余投入到扩大再生产中,且不进行任何外部融资,那么企业的净资产和盈利都可以保持20%的复合增速,10年之后,公司的净资产变为6200万元,净利润1240亿元,净资产和净利润累计增幅为6.2倍。

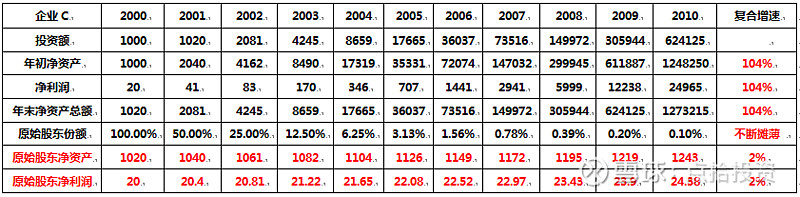

假设在一个容量几乎无限的市场,C公司提供一种无差别服务,初始投资1000万(全部自有资金),每年可以创收1000万,净利润20万,该公司每年年底以公司自身净资产规模的金额获取外部追加投资,股权稀释一半,投入到扩大再生产中,那么企业的净资产和盈利都可以保持104%的复合增速,10年之后,公司的权益净资产为1243.37元,权益净利润为24.38万元,净利润累计增幅为22%。

早期的巴菲特,主要的投资方式是完全格雷厄姆式的,寻找当前低估的公司,这种方法曾经也带来了巨大的成功,巴菲特早期的收益率其实并不比现在更低。后来他在收购了伯克希尔之后,发现有问题的公司需要的精力远远大于那些伟大的公司,比如赛道完全同质化,公司没有竞争优势,治理结构存在重大缺陷,管理层不诚信,这些问题基本都不是时间能够解决的。以伯克希尔纺织厂为例,虽然管理者是巴菲特本人所欣赏的人,能力也很突出,但是在这样一个完全同质化的行业,即便伯克希尔收购的一些更小的纺织厂花的钱很便宜,基本半卖半送,每一次的技术升级换代的资本投入,在事前看起来都是稳赚不赔,甚至似乎比垄断的报纸还更赚钱,但是最终都因为竞争,这些好处都落到了消费者的口袋中,而无法落实到股东的腰包中,巴菲特在1982年回顾收购伯克希尔这个错误的时候说:“就像在街上看游行的队伍,人们都试图踮起脚从而看的更清楚,最终的结果是所有人不仅更累了,但是每个人的视野并没有得到丝毫改善。纺织行业上一次景气大概要追溯到很多年前,仅维持了不到一个早上的时间”,对于这种注定衰落且没有显著竞争优势的公司,巴菲特最终选择了放弃,转而拥抱时间的朋友,以合理的价格去买入那些伟大的公司,然后像芒格说的那样,在那儿坐着不动。

五、企业定价:无风险利率是企业价值的基准

“如果股票的税后收益率是8%,而债券的收益率是4%,无论股价上涨下跌,还是横盘不动,持有股票都比持有债券好。但是,当债券的税后收益率是6.5%,而股票的收益率是6%时,那就反过来了。”

——1969年致合伙人的信

企业的内在价值是未来现金流的折现,无风险利率影响折现率。影响的因素包括未来现金流、折现率、永续增长率等。前文中提到过,影响这些因素的包括商业模式、竞争格局、企业优势、管理层等,但是其中有一个因素对所有公司而言都是有影响的,就是无风险利率。

考虑最简单的永续增长模型,内在价值=当期自由现金流/(要求的报酬率-永续增长率),也就是EV=FCF/(WACC-g),其中要求的报酬率=无风险利率+风险补偿利率(对于所有企业来说其经营不可能没有风险,所以风险补偿利率一定是一个正值),而对给定的企业而言,其风险补偿利率很难改变,我们可以假设这个值不变,因此对于所有企业来说,无风险利率的上升和下降,都将直接导致企业内在价值的变化。

一般来说,用长期国债收益率来表示无风险利率,这也就是购买股票或者说投资企业的机会成本,巴菲特1981年的信中进行了更详细的分析,意思就是当无风险利率上升的时候,意味着企业经营的门槛提高,会使得企业的价值下降。

1981年美国10年期国债的利率在12%-16%之间,平均为14%左右,而美国企业的ROE为14%,如果所有公司都将盈余用于在再投资且投入回报率不变的话,那么企业内在价值的复合增速就是14%,这实际上是一个较为激进的假设,因为这需要一个前提是需求的能够支撑这些扩大的产能,而实际上美国从1960年开始到1985年,美国名义GDP的增速在4%-13%之间,没有任何一年达到14%。即便在激进的假设条件下,有经营风险的企业的复合增速是14%,而除了国家信用之外没有任何风险的国债所能够获得的复合收益率也是14%左右。如果企业当期的定价公允的话,那么股票最好的情况是跑平债券,更大的概率是跑输,因此债券应该是更好的选择。在这种情况下,并不是企业的表现不尽如人意,而是高企的无风险利率提升了投资的机会成本。

以A股的情况举例来说,2018年初,中国的10年期国债收益率达到了接近4%的水平,假设风险补偿利率为1%-3%(某些行业的风险可能很大,比如高杠杆经营的银行,就需要更高的风险补偿利率),对于一家永续增长率为0的公司来说(大多数没有定价权的公司的永续增长率是负的,只有少数抗通胀的商业模式才有正的永续增长率),其合理估值在14-20倍,所以如果公司未来不能依靠业绩增长将估值消化到这一水平,就意味着公司高估。但是在2018年底的时候,无风险利率下降到3%左右,同样的公司,其合理估值在17-25倍。

关于利率对企业价值的影响,巴菲特还有几篇非常经典的文章,都是发表在《财富》周刊,一篇是1977年的《通货膨胀如何欺骗股票投资者(How inflation swindles equity investor)》,另外是1999年和2001年的《巴菲特论股票市场》,前面从逻辑上论述了通胀对企业价值的影响,而后面两篇从数据及结果上指出,1964年到1981年总共17年美国经济总量快速增长,但是股市涨幅接近为零,核心在于利率持续走高,1981年到1998年同样是是17年时间美国经济增速较之前17年明显下降,但是股市涨幅远远高于前面17年,核心在于利率持续下降。这几篇文章篇幅较长,但是干货很多,推荐有兴趣的读者阅读。

欢迎大家关注长信基金微信公众号,第一时间阅读吴廷华的巴菲特股东信读书笔记!