(注:文章仅为学习之用,切勿作为投资决策依据,本人不持有万物云,未来72小时内也无买卖计划。)

万物云发布的年报称得上一声好:

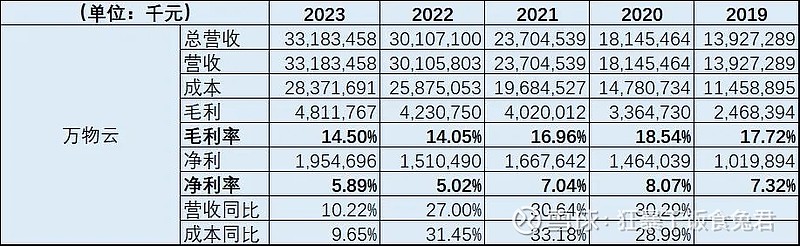

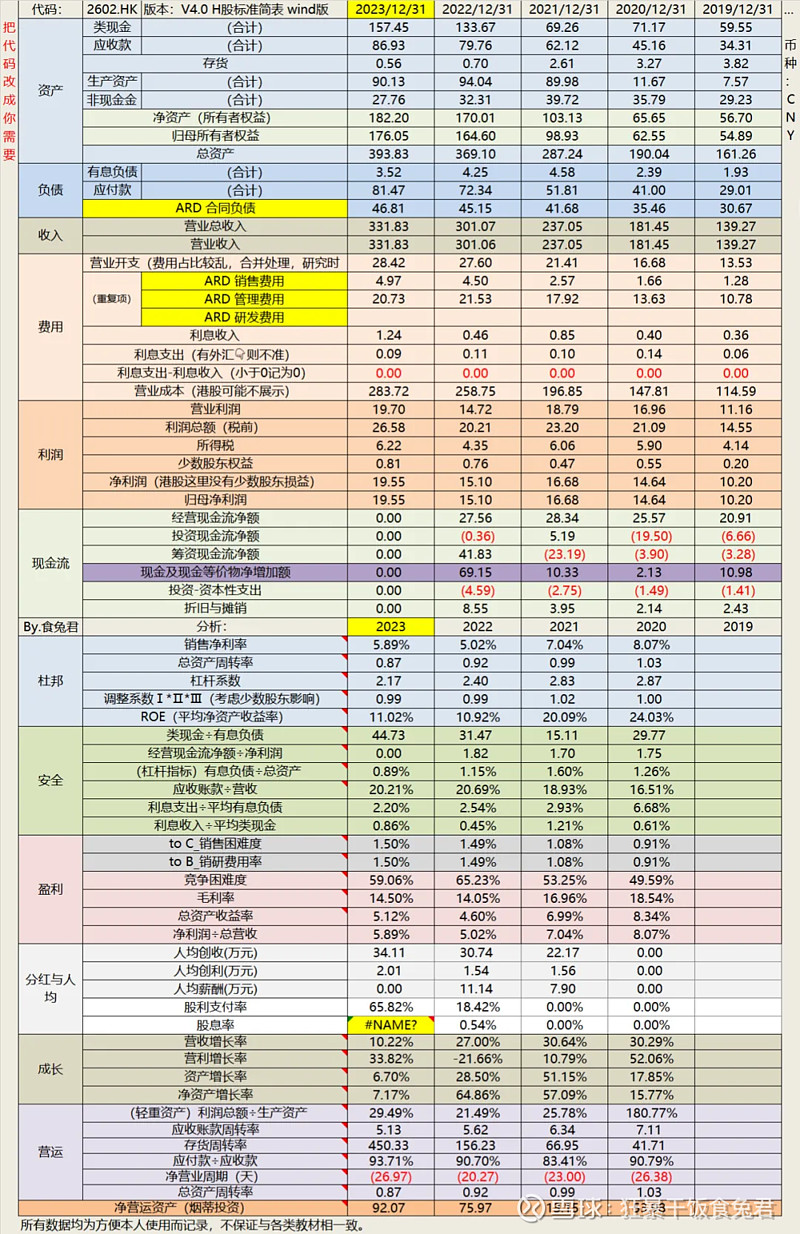

2023年,万物云营收331.84亿,同比+10.2%;毛利48.12亿,同比+13.7%。净利19.55亿,同比+29.41%。

2023全年,万物云循环型业务(包括社区空间的住宅物业服务、商企空间的物业及设施管理业务、科技板块的BPaaS解决方案业务等)收入为266.65亿元,同比+14.2%,收入占比80.4%,较2022年增加了2.8%。

2023年公司全年每股派息1.09元,股利支付率46.95%;2023年全年回购4870万元人民币,共218.56万股。

时至今日,万物云的回购计划仍在持续,2023年12月11日至2024年4月16日,共回购9375万元人民币,共477.15万股,占总股本约0.4%。

业绩符合预期、利润回升明显,住宅物管规模持续增长、商管业务平稳扩张、蝶城战略缓步推进,万物云当前的业绩,堪称亮眼。从报表上看,欣欣向荣。

(说一个万物云年报和业绩发布会里,我很不喜欢的事情:万物云喜欢一直创造一些没有其他人参与的新概念,比如灵石边缘计算<其实就是一套区域管理方案>,黑猫系统<门禁>,凤梨一号<智能服务平台>……如果是行业龙头,迭代一些概念当然没问题,只要大家认可,但自己创造一堆和传统物业服务其实没什么差异的概念、名称,不是个好现象,好的产品不是概念的翻新)

根据2023年财报,万物云账面现金及现金等价物157亿元人民币,市值190亿人民币,如此亮眼的成绩下,市场在担忧什么?

1)万科连带问题

这应该是市场的核心担忧点。

例如某不愿透露姓名的猫猫就提出过一个风险点:物业公司有动力持有母公司的超短债,所以万物云157亿现金及现金等价物并不一定安全。

针对这个观点,首先回顾现金及现金等价物的定义,根据万物云财报,「现金及现金等价物包括手头现金及活期存款,以及可随时转换成已知数额现金、价值变动风险不大且到期日短(一般于购买后的三个月内到期)的短期高流通投资,减去须按要求偿还且构成本集团现金管理组成部分的银行透支。

就合并财务状况表而言,现金及现金等价物包括用途不受限制的手头现金及银行存款,包括短期定期存款,以及性质与现金类似的资产。」

从定义出发,现金及现金等价物安全性颇高。但还真不一定,有一种情况,可以在上市公司「毫无还手之力」的情况下,将账上百亿现金全部拿走——质押担保。

2021年时,恒大物业在财报中写道,「于2021年12月31日,本集团的银行存款和现金(包括本集团的现金及现金等价物和受限制现金)总额约人民币1,166.8百万元,较2020年12月31日约人民币12,610.6百万元(重新表述)减少约人民币11,443.8百万元。银行存款及现金减少,主要因本集团为多家第三方公司(作为被担保方)融资提供存款质押担保,相关资金透过部分被担保方及多家通道公司(扣除费用后)划转至中国恒大集团后,因质押担保期限届满,触发质权实现条件被银行强制执行本集团总计价值为人民币134亿元所致。」

事件发生后,引得一众物业企业纷纷出来澄清,表示自己和母公司之间并无财务关联。

但正如猫猫所言,物业公司天然有动力持有母公司的超短债。

这一方面是资金管理的最简单路径,超短债可以不断续,在万科不出现兑付危机之前,就约等于3-4%年息的现金管理;另一方面则是对大股东的正常支持,毕竟万科仍然是万物云最大的金主。

我认为超短债的这个风险较低,质押担保风险无法排除。

通过和债务专业人士交流,这些超短债的利息大约在3-4%,从万物云的财务性收入来看,资金的年息大约在1%以下,因此即使持有超短债也不会太多。

此外,从现金偿还的角度,万科短期债券的安全性相对较好,最坏的情况是延迟兑付,暴雷的几率低。

但是否存在质押担保或其他连带风险,无法确认、无法排除。

2)万物云未来业绩

「最近2年万科拿地少了很多,会影响2年之后万物云的业绩。」这也是市场的一个担忧点。

业绩下降的风险是显著的。由于物业的滞后性,2年前大股东的销售面积会影响当前物业服务水平。

虽然万物云一直在积极拓展第三方业务,但截至2023年年报披露,应收贸易款中关联方为24.87亿,第三方为46.40亿,占比24.87/(24.87+46.4)=35%。

而这两年万科新开工面积只有前两年的1/2,叠加地产整体行情不佳,可以说接下来万物云增长减速是明牌。

这是毋庸置疑的。

3)物业的固有风险

①五年以上的老项目基本不赚钱。

和万科内部人士交流时,对方提到一个物业行业的「经验公式」:物业公司只能靠新项目续命,5年以上的老项目基本不赚钱。

主要是因为,新项目交付有3-5年的保修期,这期间的维修维保业务地产公司承担。

过了保修期之后,项目的维保开支较大。且交付5年后,项目的入住率高,设备坏这坏那的概率更大,叠加5年后人工成本普涨,而物业费几乎无法提高(还会有拖欠、拒交情况发生),因此有「5年以上的老项目基本不赚钱」这条经验公式。

一个佐证是,「有几个项目成功涨了物业费,获得(万科)全集团表扬」,可见难度有多大。

针对这个问题,我又询问了一位物业专家,对方表示基本认可但实际时间因地区而异,表示物业的固有净利率也就5-8%,之前各家物业由于不断有新项目加入,变相拉高利率,而如今新项目纷纷减速,物业是否能够维持「现金奶牛的状态」有待观察。万科的科技进步可能能够部分抵消这种效应,但「不过是从五六年,变成七八年罢了」。

这就好像,一家连锁餐饮,只有新开门店赚钱,但存量门店赚钱效应越来越弱,乃至开始亏钱。这显然不是一个好的业务模式,因为它意味着你必须无限拓展你的客户。

况且,亏钱的物业必然没有动力升级服务(除非提高物业费,否则不可能),而小区居民的需求是会缓慢提升的,因此最终的结局大概率是在爆发矛盾后体面/不体面退出,由另一家物业接手,重复上一个轮回。

从这个角度出发,可以将物业抽象为一个服务体系的提供商,提供一套服务体系,分5-10年付款,然后体面退出(或盈亏平衡的维持着),而不是一门永续的生意。

当然,作为企业,万物云天然会想要将之经营为一门永续生意,所以它和其他物业一样,十分关注循环型业务的发展。此段只是表明,物业这种模式,天然不是时间的朋友,顺流而下容易,逆流而上艰难。而「遵循孔子的教导,坐在河边,等待敌人的尸体飘来」则更难。

②长坡薄雪的难生意。

此外,万物云自己在致股东的信中也说过,「当规模小的时候,规模是服务的朋友;当规模扩大时,规模就是服务的敌人。」「据克而瑞2024年报告中的测算,全国超过七成的住宅项目净利率仅在5%至8%之间。」

永远变动、净利率低,万物云作为物业服务企业,其上限类似于海康威视:积累大量碎片化服务案例,较早运用智能化思维将这些案例分析细化,在未来的高质量物业服务阶段(假设会到来)提供差异化服务。

下限则是陷入无护城河、低周转的竞争泥潭中无法自拔。

这是也万物云的风险。

以上。