医药的优势本来就不在于先发制人,而在于后劲绵长,我们可能需要更耐心的等待。从长期的视角去看,港股医药作为整体的底层逻辑仍然坚实,增长动力依然强劲,当前的过度压制更像是在为未来的价值修复在蓄能……

————————————

港股医药从2021年以来一直表现不好:恒生医疗指数在2021年/2022年/2023年的涨跌幅分别为-29.6%/-19.3%/-24.5%,连续下跌且每年跌幅都超出同期恒生指数;2024年更是在恒生指数已经企稳上涨(前5个月累计上涨6.1%)的情况下连续第4年大跌(前5个月累计下跌-23.4%)。港股医药在如此长的时间跨度里维持了如此低迷的状态,对于大多数的港股医药投资人来说,都是非常艰难的体验。

市场上很多投资人对港股医药的前景产生担忧。有担忧是正常和必要的,担忧可以督促我们从更谨慎的视角去重新审视港股医药。从长期的视角去看,港股医药作为整体的底层逻辑仍然坚实,增长动力依然强劲,当前的过度压制更像是在为未来的价值修复在蓄能。就像一根快速膨胀的弹簧受到了持续不断的下压,现在往下压得越久越狠,未来的反弹力道就可能越是绵长。

从产业长逻辑来说:

I. 医药产业的高议价能力和高资本回报潜力,根本上说源自深植人性的“对疾患的深层焦虑与对健康的强烈渴望”,只要疾病焦虑和健康渴望不变,医药就具备长期景气基础;

II.医药产业的强增长动力源自“人口老化带来的需求增量+科技突破拓宽的产业边界+经济发展释放的健康支付意愿”,只要人口还在老化、生科还在突破、经济还在发展,医药就具备相比全社会就具备可持续的超额增长动力。

显然,这些逻辑对于当下的行业依旧适用的,这也意味着医药行业作为“永远的朝阳行业”的底层逻辑依然存在依旧坚实。发达国家在过去半个世纪里每年的卫生总费用增速是名义GDP增速的1.2-1.4倍,中国过去10多年也是类似的比例,预计未来10年-20年还会是类似的增速。

从业绩与政策中逻辑来说:

I.总量稳健增长——我们汇总统计了114家超20亿市值的港股医药标的,2023年合计营收折合1.94万亿港币、增长7.7%,营收保持稳健增长;合计利润折合653亿港币、增长56%,头部biotech开始减亏和盈利带来创造额外增长;按我们的理解,未来3-5年港股医药整体营收仍将维持每年6%-8%增长,整体利润仍会有成倍提升。

II.创新迅猛增长——我们汇总统计了62家通过港股18A通道上市的生科公司的可持续业务的总营收,2020年是74亿元、2021年是143亿元、2022年是260亿元、2023年是404亿元,3年增幅超440%,增长相当迅猛;按我们的理解,这一数值会在2026年前后接近或超过1000亿元,并在未来10年里都保持快速增长,逐渐成为中国医药产业最为重要的增量。

III. 政策持续改善——2022年尤其是2023年以来,医药行业的监管政策在持续好转,包括:a、集采政策有明显优化与改善,比如2023年晶状体的集采降幅远远低于2021年冠脉支架的集采降幅,2022-2023年高耗和生物制品的集采续标降价也非常温和,不少产品实现集采涨价;b、创新药国谈的降价规则趋于温和与清晰,2023年7月出台的谈判药品续约规则让创新药进医保后的远期降价幅度变得更加可控更好预期;c、药监药审政策从2022年以来明显提高了准入门槛,优先审评从18种减少到5种、单臂2期适用场景受到严格限制、头对头大3期靠选低效老药和简易替代终点的取巧通路被不断清理,对于已上市创新药械而言,未来的竞争压力与内卷预期正在快速改善。政策的优化,对于稳定行业尤其是创新药械的远端预期,有重要的正面意义。

既然医药行业长逻辑坚实而强劲、中逻辑稳健而向好,那为何港股医药会如此长久地低迷?为何2024年港股整体回暖反弹了,医药还要大幅下跌?

从事后的角度看,2021-2023年恒生医疗与恒生指数同步下跌且跌幅更大,比较合理的解释是:

首先,生物医药作为对远端预期敏感的成长型行业,在现金流折现估值(主流机构的估值模型)中会放大风险偏好变化带来的股价变化,在牛熊周期中天然倾向于高波动;其次,2020-2021年疫情景气推高热度也给生物医药板块留下了更大的待消化估值空间;另外,2022年后“动荡的国际环境+超预期的美联储加息+国内地产压力的快速释放”等因素叠加,给港股未盈利生物科技公司带来了额外的风险偏好压制,造成额外的下跌压力。

至于2024年,恒生指数在宏观压力缓解背景下回升转正,而恒生医疗指数在大跌后保持低迷,可能与港股医药的“后周期表现”有关。

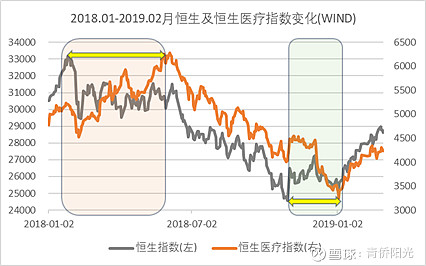

对比恒生医疗与恒生指数的历史数据,可以看到两者在多数区间有比较好的涨跌同向性,但在几次历史性的大顶大底中,恒生医疗相比恒生指数都是滞后见顶滞后见底,比如:

a、2018年1月,恒生指数见顶随后转弱,但恒生医疗是到2018年5月又多涨了20%之后才见顶,多涨了4个多月;

b、2018年10月,恒生指数见底随后转强,但恒生医疗是到2019年1月又多跌了20%后才见底,多跌了2个多月;

c、2021年2月,恒生指数再次见顶随后转弱,但恒生医疗是到2021年6月小幅新高后才见顶转弱,也是多涨了4个多月。

生物医药的这种滞后表现,可能与其依赖远端预期的特性有关:在市场信心低迷时,生物医药标的可能会因为近端支撑不足而被遗弃;而在市场信心高涨时,生物医药标的又可能会因为远端空间广阔而受追捧。

也可能与医药行业本身的景气周期受经济周期的滞后传递有关:医药健康是个潜在需求无上限的行业,市场规模取决于支付能力;名义GDP的加减速,会传导为城镇职工医保及居民医保收入增长的加减速,以及私人自费医疗市场支付意愿的升降,并最终传导为行业整体增长的加减速。这点上说,医药与消费有些相似,在节奏上都属于经济周期里比较滞后反映的行业。

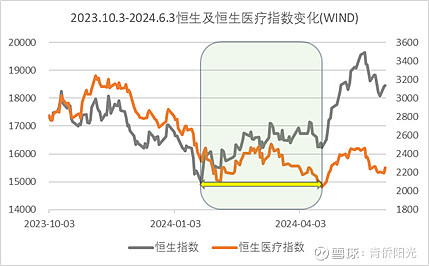

回到2024年,恒生指数在1月阶段新低后明显回升,但恒生医疗在2024年4月又创了阶段性新低,又多跌了3个月。我们并不知道2024年1月算不算是恒生指数的底了,也不确定2024年4月能不能成为恒生医疗指数的底。但假设是的话,相当于又一次印证了恒生医疗相比恒生指数在见顶见底上的“滞后特性”。

如果是这样的话,那港股医药很可能正在经历相对恒生指数表现最差的阶段。未来随着市场整体信心的恢复、随着经济企稳回暖的传导,港股医药有机会靠着更为绵延的成长潜力,逐渐展现出医药的比较优势。也就是说,医药的优势本来就不在于先发制人,而在于后劲绵长,我们可能需要更耐心的等待。

当然,即使上述探讨可以帮我们放下对“港股医药行不行”的担忧,也仍然不能排除对“青侨基金行不行”的担忧。这是个更需要我们去深思的问题:过去几年青侨基金表现不好的地方,暴露了我们怎样的问题,现在是否已经有所改进?过去几年青侨基金表现得还行的地方,多大程度上是阶段性风格红利或者仅仅只是运气,未来还能否继续实现优势?

权益投资与新药研发有点像,都需要与庞杂的不确定性为伍,都遵从幂次法则,都是数据为王/业绩至上,都是逆水行舟、不进则退。为了应对不确定性和利用幂次法则,创新药企的更优选择是形成技术平台,然后利用技术平台搭建有比较优势的pipeline(产品管线);权益投资人的更优选择是形成投研体系,然后利用投研体系搭建有比较优势的 portfolio(证券组合)。因此,我们在过去10年里始终把“搭建和升级投研体系”作为第一要务。

我们最初的投研体系是围绕“低估逆向”而搭建,后来凭借行业认知框架和定价估值体系上的努力,逐渐推动投研体系向“专业前瞻”的升级,这些工作为青侨基金在2019年后做到一定的专业优势、实现一定的超额收益奠定了关键基础。

而现在,我们的主要矛盾,已经从“要想更进一步就需要更强的专业研究能力 VS 独立和耐心有了但专业研究能力不足”的矛盾,转化成了“要想更进一步就需要更强的资源配置能力 VS 专业研究能力有了但资源配置效率不足”的矛盾。这就像一家biotech也许研发能力还可以,但要想变成一家真正的pharma还需要在销售转化、资源整合等方面也建立自己的能力与优势。

或者说,从还算靠谱的行业研究员向真正优秀的基金经理的蜕变,是有很长的路要走的。从关注宏观,到理解周期;从读懂股价,到理解市场;从反思经典价值投资教条,到更实事求是地结合个人与市场实际……我们正在尝试着推动青侨投研体系从第二阶段向第三阶段升级,通过提升研究的转化效率和资源的配置效率,来帮助青侨基金更有效地参与中国医药产业的崛起与全球生物科技的发展,更好地实现“助企、成己、利社会”的愿景。其中已经有一部分经验已经开始融入我们的日常投研,但可能仍需更长的探索与磨合才能展现更全面的效果。

至于组合的业绩表现,在我们可以控制的研究与决策之外存在太多的不可控因素,我们也无法预知和控制。但逻辑上说,我们在行业研究上的已经具备的专业性积淀是可以为青侨基金的潜在超额提供一定支撑与保障的,因此拉到足够长的时间尺度去看,我们大概率能获得与专业研究上的比较优势相匹配的超额收益。至于转化效率和配置效率上的不足,确实是当下青侨基金获得更好业绩表现得重要制约,但也意味着可以成为未来青侨基金进一步提升的空间。

总体而言,虽然不知道医药的成长优势何时才会重新得到展现,也不知道市场风格会在何时回到我们这一边;但在港股医药“长逻辑坚实+中逻辑向好+短逻辑大幅跑输”,以及青侨基金多数持仓标的普遍处于“负面压力已经充分发酵+正面动力远未有效表达”的背景之下,保持乐观与耐心等待,对我们而言,是更合适的选项。