【基金份额净申赎数据】

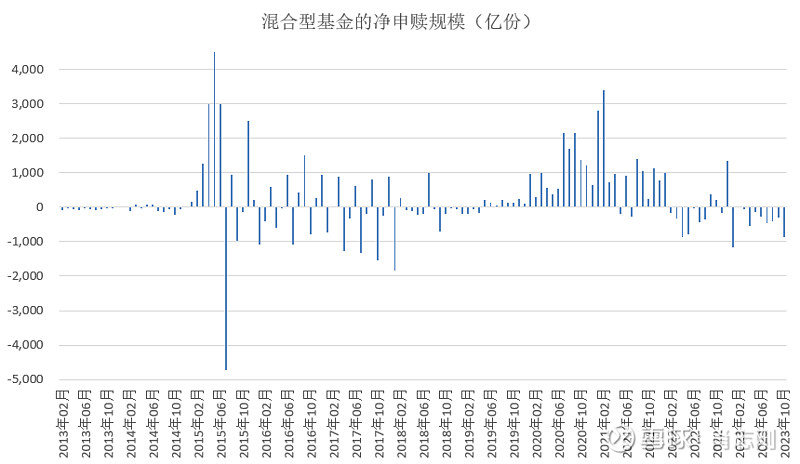

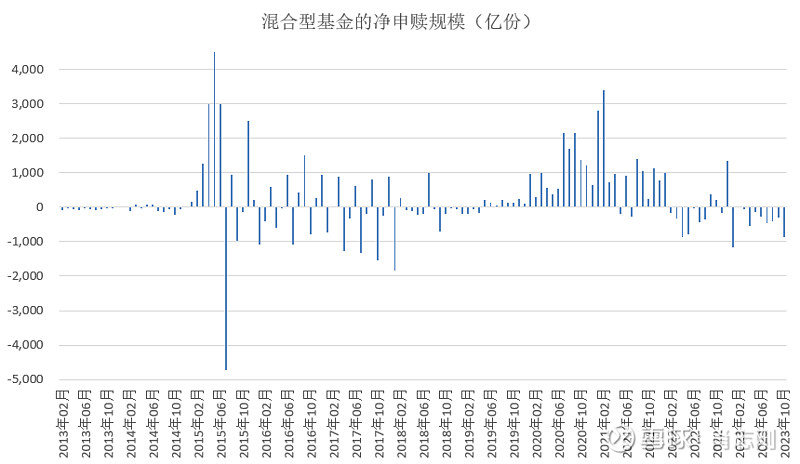

既然基金业协会公布每个月的份额情况,那么,就可以计算出每个月的份额变化,也就是净申赎情况。2013年以来的月度混合型基金的申赎数据如下,这包括了新基金发行与老基金的申购、赎回。

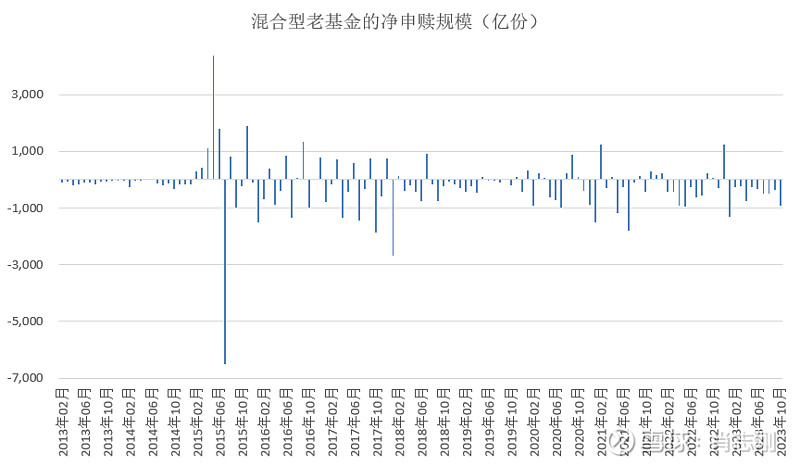

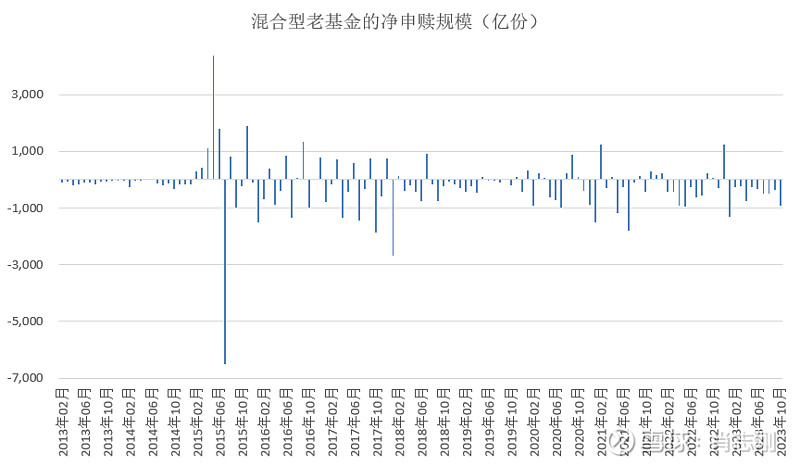

把这个月度份额变化,减去每个月的新发基金份额,得到的就是老基金的净申购数据,如下图。2020年老基金依然是持续净赎回的状态,可见2020年的总份额增加主要是新基金发行来的。只有2015年初的头5个月是持续净申购,然后6月份一把赎光了。

如果新发基金规模不够抵消老基金的赎回,结果就是第一张图,基金份额持续减少。比如今年前10个月新发了1200多亿,老基金赎回了5400亿,合计还是减少了4200亿份额,从年初的4.07万亿份下降到3.65万亿份。净赎回幅度也就刚10%,基金重仓股的跌幅却远远不止。

精彩讨论

肖志刚2023-12-02 16:172018年前10个月,混合型基金净赎回的金额是2700亿元,2023年前10个月,混合型基金净赎回金额是5100亿元。因为这两段10个月的时间,都是下跌的,基金也净赎回。如果要对比差别的话,需要再找到各自的场内现金数据。

2018年平均的场内现金是1.1万亿,2700亿元的赎回,消耗了1.1万亿场内资金的25%左右。2023年场内现金平均是1.9万亿,5100亿的赎回相当于消耗了27%的场内现金,幅度与2018年是相当的。

与2018年相比,值得重视的一个区别,是2018年的基金规模大概是场内现金的1.2倍,而2023年的基金规模是场内现金的2.2倍。假设2018年的10%基金赎回,场内现金将减少12%,股价可能需要跌12%。2023年的10%基金赎回,会让场内现金减少22%,股价跌幅可能就需要22%。

结论是,2.2与1.2的关系,要么体现在股价跌幅上,要么体现在股价调整时间上,也就是要么空间,要么时间。实际上,时间空间可能都免不了。

肖志刚2023-12-02 19:38这就是“A股”的基本面,与公司基本面并列的另一种基本面。这样讲,是不是觉得更合理一点?

很多人可能忽略、无视股市的基本面,而沉迷于上市公司的基本面。就像雨虹的董秘,以为前几年的涨是因为公司基本面,所以跌下来的时候,必然百思不得其解了。

即使是去赌场、买彩票,也都需要先研究规则,我认为这些也是基本面。不能只研究筹码本身,而不研究规则。同样是三张K在手上,还得看玩的是拖拉机、斗地主,还是德州,这决定了三张K的价值。

肖志刚2023-12-03 10:31大概有几个解释吧。

1、理论上,仓位管理比选股难多了,参考之前的文章:网页链接。

2、实践方面,很少做得好的。参考富国宏观策略基金,2012年起我观察了五六年,净值一动不动说明是空仓了,几乎每次都踏空做反。要知道,基金经理之前是新财富策略第一名。

3、因为会空仓的人,他不会等到6000点才空仓,大概率4000点或3000点就空仓了,然后就下岗了。

4、从风险管理的角度看投资的话,投资就是管理各种风险。不要选错公司,行业趋势不要判断错,板块风格不要错,仓位操作不能错……,所以,多给一个工具,其实是多一种风险。所以现在越来越多的基金,不光仓位上放弃,板块上也放弃选择。因为板块也可能一换就错

润清92023-12-03 08:23今年前10个月新发了1200多亿,老基金赎回了5400亿,合计还是减少了4200亿份额,从年初的4.07万亿份下降到3.65万亿份。

……2020~22年基金净申购密集峰值区,及背后的赛道抱团股兴衰,令人感叹、警醒。

肖志刚2023-12-01 18:40你说得对,底层的供需规律还是成立的,只是供需的统计口径需要找准。简单点说,央行宏观口径的货币,与股市里对股票构成直接需求的资金,离得还有点远。就像是兵工厂的产量,与士兵手里上了膛的子弹,中间有很多环节。所以我比较喜欢直接计算两市的交易结算资金,目前大概1.9万亿,如果看过书,就是书离讲的保证金、现金,这个是上了膛的子弹。

全部讨论

从年初的4.07万亿份下降到3.65万亿份。净赎回幅度也就刚10%,基金重仓股的跌幅却远远不止。

不错的数据和分析。但基金赎回的比例(10%)和基金重仓股的下跌幅度应该是没有线性比例关系吧?北向资金的流出等叠加因素,都会加大下跌幅度。

已知高位接盘过的那几个基金公司的基金,还是赎回吧,更不要再买了。那啥改不了那啥,对吧。

才赎回10%,再来个赎回10%_20%,大盘就不堪一击了

从2021年2月中旬的高点算起,上证50,中小板指数和创业板指数的跌幅非常趋同,但是上证指数的跌幅要小很多很多。

由广大基民的不完全理性行为构成的基金净申赎结果,可以看做为很好的情绪指标,滞后于宏观经济或公司行业的趋势方向,是个基本面的后验指标,滞后多久不知道

像科沃斯,隆基,中国中免这些下跌的主要原因,往往和基本面没关系

2013年看也是没有多少申购,估计2024年会平衡