网上有太多关于计算投资收益的公式和方法,大多是纯公式推导。纯公式显得很虚无并不能为投资带来实际有的操作指导。本文尝试以数据演算以理清这些常用指标与长期投资收益之间的关系,并得出可以给投资决策具体的建议。以下推算是基于纯理论情况,采取的是股利复投模式。

以下演算是建立在“股息是投资的前提,而不是可有可无,更不是左手掏右手”的前提下。如果对这些前提都不认同,那么演算也就没有意义,再看下去也没有任何意义。

股息为什么极其重要

攒股权收股息为什么不怕不填权

开始演算前,需要知悉以下最基本的公式,

1. PE=股价/每股收益

2. PB=股价/每股净资产

3. ROE=每股收益/每股净资产

4. 分红率=每股分红/每股收益

5. 股息率=每股分红/股价

由1,2和3可以推导出 PE=PB/ROE

由4,5和可以推导出分红率=股息率*PE

所以,已知PE,PB,ROE其中任何两个,就可以计算出另一个;同理知道了分红率,股息率其中的一个,就可以计算出另一个。也就是已知PE,PB,ROE,股息率,分红率其中的3个,就可以计算出另外2个。

设定3个变量,会有6种可能,我当然不会演算全部6种情况,我会选择对最重要的3个指标进行设定,另外两个通过计算得出。

首先,股息率作为投资的前提,股息率肯定是需要设定的变量,以便看出随着股息率的变化,投资收益将会怎样变化。设定了股息率,那么分红率将会计算得出。

其次,就是ROE,巴菲特不是说过,如果一定要选一个财务指标,那就是ROE。

最后,大部分人认为PE比PB更重要。通过公式我们可以看出,PE和PB虽然都同股价直接关联,也就意味着PE和PB都会随着股价时时刻刻的变动而变动,但是PB不光和股价有关,也与净资产有关,而PE却与利润有关。利润相比于净资产,更容易发生巨变,所以这里选定PB为变量,PE通过计算得出。

所以,我们将设定ROE,PB和股息率,并自动计算出PE,和分红率,来看看长期投资收益同ROE,PB和股息率之间的关系。

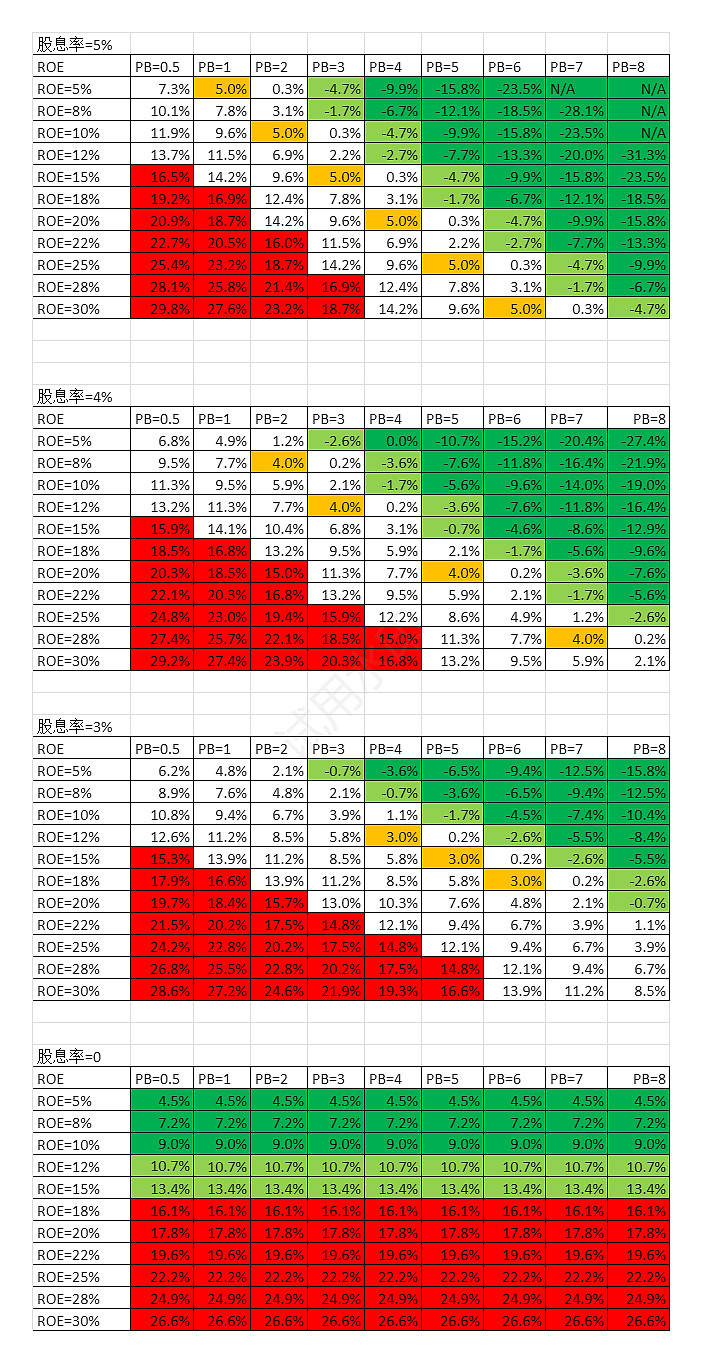

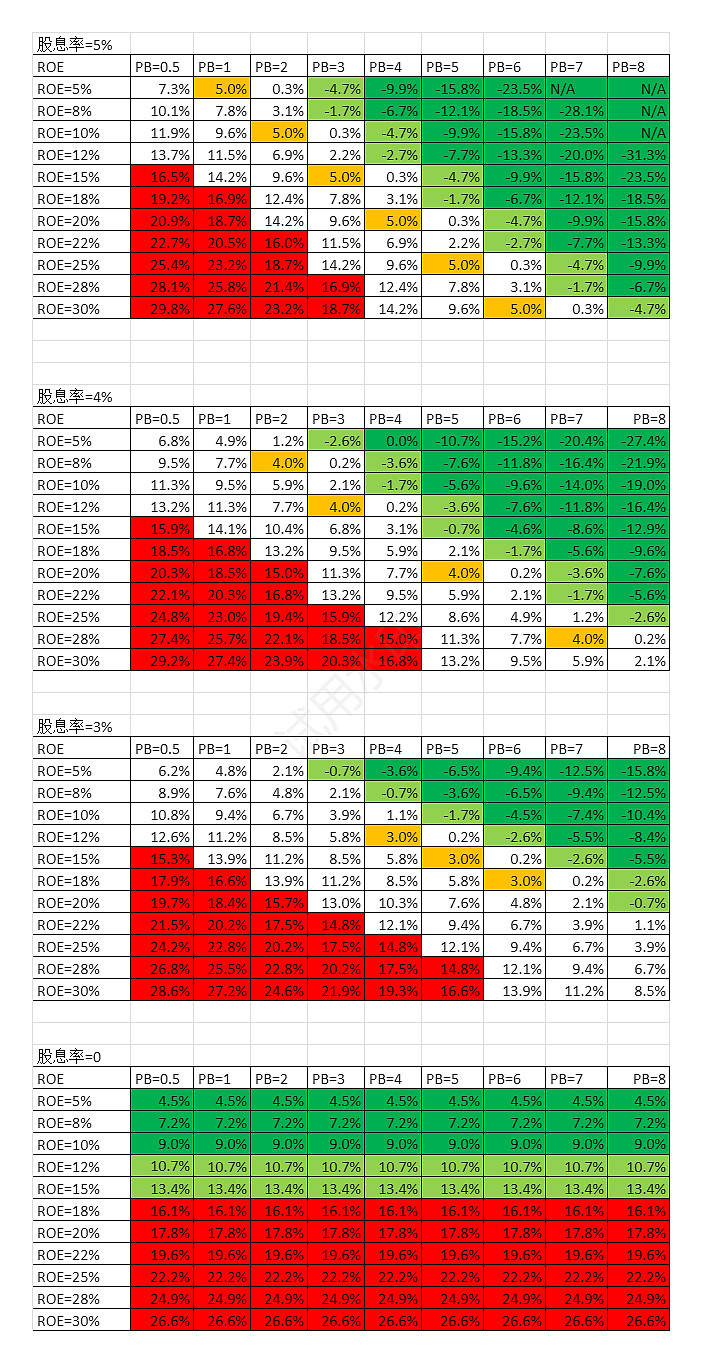

由于不同的人,对股息率的要求不尽相同,有的人认为3%足够了,需要留存更多的利润赚取更多的利润,有的人认为股息率越高越好,希望尽快收回投资本金。所以,我分别模拟了3%,4%,5%股息率与不同的PB和ROE组合的投资表现,

通过观察上面的演算,从不同的视角可以得出不同的结论,下面我就挑几个我认为比较重要的结论,

1. 在PB小于1时,股息率越高,投资收益越高;PB>=1时,股息率越高,投资收益越低。

2. 当股息率为0时,投资收益约等于ROE,与PB无关。

3. 当ROE和股息率相同时,投资收益会随着PB的增加,呈现断崖式下跌。

其实长期投资收益有个公式,我们的演算结果算是对这个公式进行了验证。

长期投资收益=ROE*(1-分红率)+股息率=ROE* (1-分红率)+分红率/PB* ROE

以上公式和结论都太过理论,我们的演算还能更加有实战意义,

1. 从上面的表格可以看出,当PB>=8时,长期投资收益都几乎面临着严重亏损。有的人也许会说当ROE大于30%时,即使PB大于8,也能取得不错的收益。是的,ROE=40%,PB=9,股息率3%,投资收益依然可以达到14.8%。但是我相信没有任何一家公司可以将ROE连续10年,20年保持在30%以上的水平。ROE大于30%且长期保持是不现实的。

2. 如果想要获得年化收益大于15%,那么PB不能大于4,PB小于2将会提供足够的安全垫。

3. ROE对长期投资收益起决定性的影响。

4. 当分红率大于100%时,长期投资收益将会被严重反噬,甚至亏损本金,因为超额的分红会减少可以赚钱的净资产,从而形成负反馈。

投资建议,

1. PB大于8时,几乎任何公司都不具有长期投资意义。

2. 想要获得15%以上的投资收益,PB最好是小于2。

3. PB大于4后,长期投资将会面临很大的风险。

4. 进行超额分红的公司长远来看并不是好的投资标的。

5. 对于已经长期持续分红的公司,股息率的高低并不特别重要。股息率越高,投资收益反而会更低,因为分红是将能够赚更多收益的资产给分掉了。当然这一切都有一个大前提,那就是这家公司是值得信赖的,它在持续回报全体股东,公司也有不错的发展前景,公司的ROE始终保持在合适的水平。

全部讨论

点赞转发。这篇帖子对于ROE有系统性的表述,值得一读。

对于茅台来说100%分红没问题,甚至可以超100%。主要看留存的利润有没有用处,没有用处的话,只会拉低RoE。

Pb这个指标并不能提现公司真正的净资产。比如说可口可乐和贵州茅台。表面上Pb都大于8,但是都忽略了品牌价值,而这两者最值钱的就是品牌价值,却难以量化。这两只票的真是pb都<3以下

错的离谱 假设公司估值10000PB 市值10000亿 , 净资产1亿,利润2000万,roe = 20% 同时分红为0,股息率为0, 按照这个公式长期回报率等于20%?

网上有太多关于计算投资收益的公式和方法,大多是纯公式推导。纯公式显得很虚无并不能为投资带来实际有的操作指导。本文尝试以数据演算以理清这些常用指标与长期投资收益之间的关系,并得出可以给投资决策具体的建议。以下推算是基于纯理论情况,采取的是股利复投模式。

以下演算是建立在“股息是投资的前提,而不是可有可无,更不是左手掏右手”的前提下。如果对这些前提都不认同,那么演算也就没有意义,再看下去也没有任何意义。

股息为什么极其重要

攒股权收股息为什么不怕不填权

开始演算前,需要知悉以下最基本的公式,

1. PE=股价/每股收益

2. PB=股价/每股净资产

3. ROE=每股收益/每股净资产

4. 分红率=每股分红/每股收益

5. 股息率=每股分红/股价

由1,2和3可以推导出 PE=PB/ROE

由4,5和可以推导出分红率=股息率*PE

所以,已知PE,PB,ROE其中任何两个,就可以计算出另一个;同理知道了分红率,股息率其中的一个,就可以计算出另一个。也就是已知PE,PB,ROE,股息率,分红率其中的3个,就可以计算出另外2个。

设定3个变量,会有6种可能,我当然不会演算全部6种情况,我会选择对最重要的3个指标进行设定,另外两个通过计算得出。

首先,股息率作为投资的前提,股息率肯定是需要设定的变量,以便看出随着股息率的变化,投资收益将会怎样变化。设定了股息率,那么分红率将会计算得出。

其次,就是ROE,巴菲特不是说过,如果一定要选一个财务指标,那就是ROE。

最后,大部分人认为PE比PB更重要。通过公式我们可以看出,PE和PB虽然都同股价直接关联,也就意味着PE和PB都会随着股价时时刻刻的变动而变动,但是PB不光和股价有关,也与净资产有关,而PE却与利润有关。利润相比于净资产,更容易发生巨变,所以这里选定PB为变量,PE通过计算得出。

所以,我们将设定ROE,PB和股息率,并自动计算出PE,和分红率,来看看长期投资收益同ROE,PB和股息率之间的关系。

由于不同的人,对股息率的要求不尽相同,有的人认为3%足够了,需要留存更多的利润赚取更多的利润,有的人认为股息率越高越好,希望尽快收回投资本金。所以,我分别模拟了3%,4%,5%股息率与不同的PB和ROE组合的投资表现,

通过观察上面的演算,从不同的视角可以得出不同的结论,下面我就挑几个我认为比较重要的结论,

1. 在PB小于1时,股息率越高,投资收益越高;PB>=1时,股息率越高,投资收益越低。

2. 当股息率为0时,投资收益约等于ROE,与PB无关。

3. 当ROE和股息率相同时,投资收益会随着PB的增加,呈现断崖式下跌。

其实长期投资收益有个公式,我们的演算结果算是对这个公式进行了验证。

长期投资收益=ROE*(1-分红率)+股息率=ROE* (1-分红率)+分红率/PB* ROE

以上公式和结论都太过理论,我们的演算还能更加有实战意义,

1. 从上面的表格可以看出,当PB>=8时,长期投资收益都几乎面临着严重亏损。有的人也许会说当ROE大于30%时,即使PB大于8,也能取得不错的收益。是的,ROE=40%,PB=9,股息率3%,投资收益依然可以达到14.8%。但是我相信没有任何一家公司可以将ROE连续10年,20年保持在30%以上的水平。ROE大于30%且长期保持是不现实的。

2. 如果想要获得年化收益大于15%,那么PB不能大于4,PB小于2将会提供足够的安全垫。

3. ROE对长期投资收益起决定性的影响。

4. 当分红率大于100%时,长期投资收益将会被严重反噬,甚至亏损本金,因为超额的分红会减少可以赚钱的净资产,从而形成负反馈。

投资建议,

1. PB大于8时,几乎任何公司都不具有长期投资意义。

2. 想要获得15%以上的投资收益,PB最好是小于2。

3. PB大于4后,长期投资将会面临很大的风险。

4. 进行超额分红的公司长远来看并不是好的投资标的。

5. 对于已经长期持续分红的公司,股息率的高低并不特别重要。股息率越高,投资收益反而会更低,因为分红是将能够赚更多收益的资产给分掉了。当然这一切都有一个大前提,那就是这家公司是值得信赖的,它在持续回报全体股东,公司也有不错的发展前景,公司的ROE始终保持在合适的水平。

中国神华20年股息率十个点以上,这几年股息率都非常高,股价也是暴涨

船长,有个不情之请,能否把股息率6%-10%股息率数据也补充上,作为一个速查表就够用了

请教下负债率该如何纳入考虑,还是不同的行业一视同仁