相关阅读:最完整!最详细!最靠谱!盘点2020年A股基金表现(含10年数据)

1 2020年债券市场回顾

这里我们引用的是招商银行研究院的报告《峰回路转,时机隐现——2021年债券市场展望》2020年12月28日

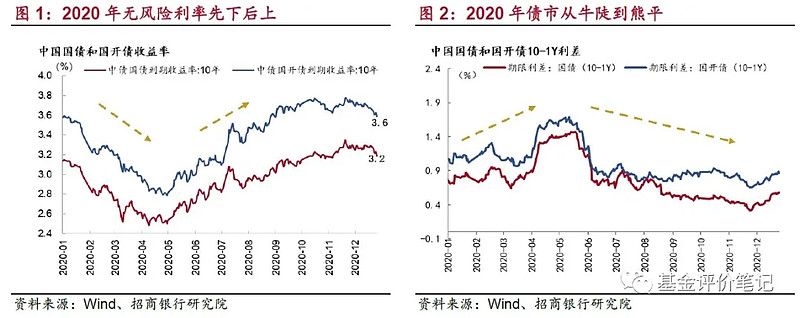

1. 利率债:无风险利率先下后上,“牛陡”走向“熊平”

无风险利率先下后上。新冠疫情之后,经济活动被按下暂停键,经济增速失速下滑,在特殊的宏观环境下,货币和财政政策双双宽松,债券利率快速下行。随着疫情逐渐受控,宏观环境发生了切换,经济增速由下滑到上升,货币环境由宽松至中性,随之债券利率由下行转为上行,年末10 年国债利率上行至3.2%附近,略高于2019 年末的水平。

期限利差先走阔后压缩,利率曲线从“牛陡”走向“熊平”。一季度,货币政策宽松幅度加大,短端债券利率下行幅度更大,收益率曲线演绎成“牛陡”;二至四季度,疫情逐渐受控,货币政策收敛,短端债券利率上行幅度更大,收益率曲线演绎成“熊平”,投资组合久期也从拉长切换至压缩。

资料来源:招商银行研究院

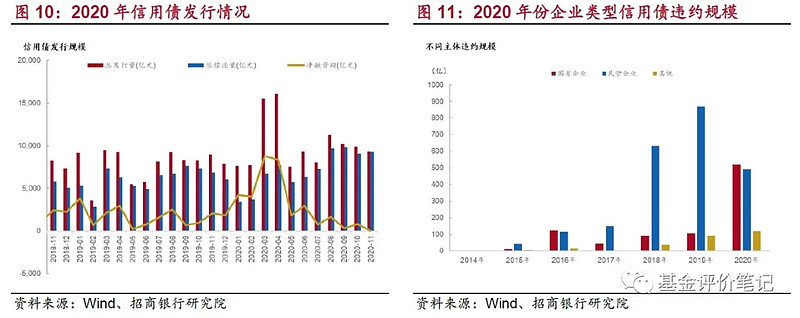

2. 信用债:信用利差先上后下,收益表现好于利率债

今年信用债一级发行规模显著增加,节奏上前高后低,这与货币政策的宽松程度相关。二级市场信用债成交量先增后减,成交量在上半年明显增加,3月达到峰值,之后震荡回落。总违约率与去年持平,但从发行人性质看,国企违约率明显上行,民企违约率微降。今年民企违约对投资者情绪冲击有限,但四季度国企违约的冲击较大。

资料来源:招商银行研究院

跟随无风险利率走势,二级市场信用债到期收益率先下后上。与到期收益率表现不同的是,信用利差先上后下。一季度,受疫情影响,信用环境受到冲击,尽管流动性宽松,流动性溢价回落,但违约风险上升,信用利差走阔;二至三季度,信用环境逐渐回暖,违约风险受控,信用利差压缩。11月份,信用违约事件增多,市场恐慌情绪升温,违约风险再度上升,推动信用利差走阔。投资收益方面,一季度货币条件宽松,利率债表现强于信用债,杠杆策略占优;二至四季度信用环境逐渐修复,信用利差向下压缩,信用债表现强于利率债,票息策略占优。

资料来源:招商银行研究院

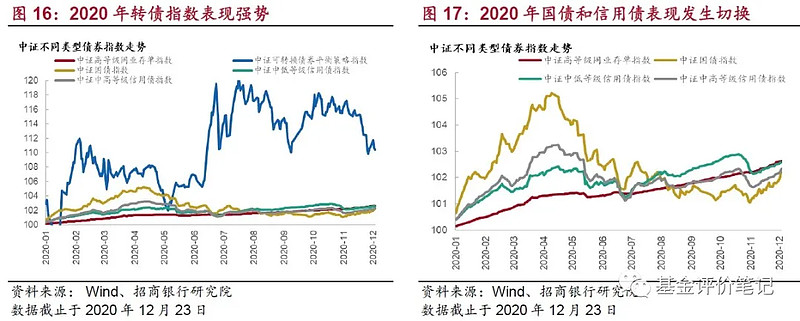

3. 固收类产品:转债收益最佳,纯债收益疲弱

在投资策略上,2020年一季度货币条件宽松,杠杆策略占优,利率债表现强于信用债;二至四季度信用环境逐渐修复,信用利差向下压缩,信用债表现强于利率债。受益于股市上扬,转债市场表现亮眼,远高于利率债和信用债。

从债券收益表现上看,2020 年上半年的顺序为利率债>中高等级信用债>中低等级信用债;下半年的顺序为中低等级信用债>中高等级信用债>利率债。

截止到12月23日,中证指数反映的不同债券品种收益表现为,可转债(10%)>高等级同业存单(2.6%)≥中低等级信用债(2.6%)>中高等级信用债(2.3%)>国债(2.2%)。

资料来源:招商银行研究院

2 偏债基金2020年整体表现

筛选步骤:

1. 剔除所有“B类”、“C类”、“D类”等非A类基金

2. 剔除2020.01.01以后成立的基金

3. 找到“债券型”和“偏债混合型”基金

一共找到2109只基金,包括:1487只“债券型”基金+622只“偏债混合型”基金。

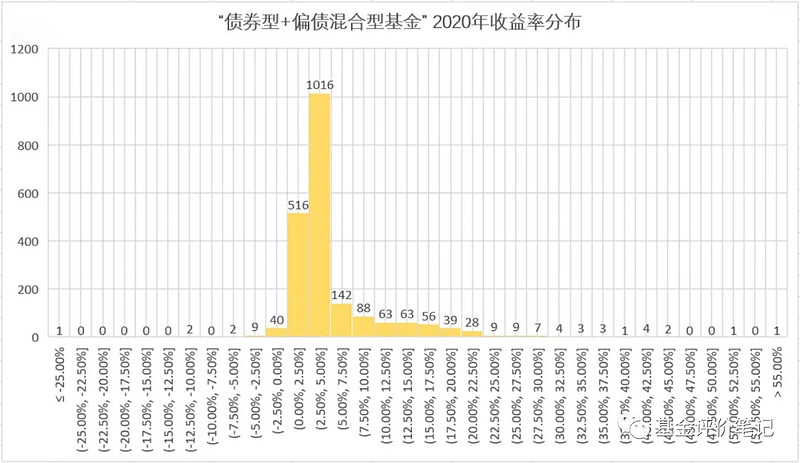

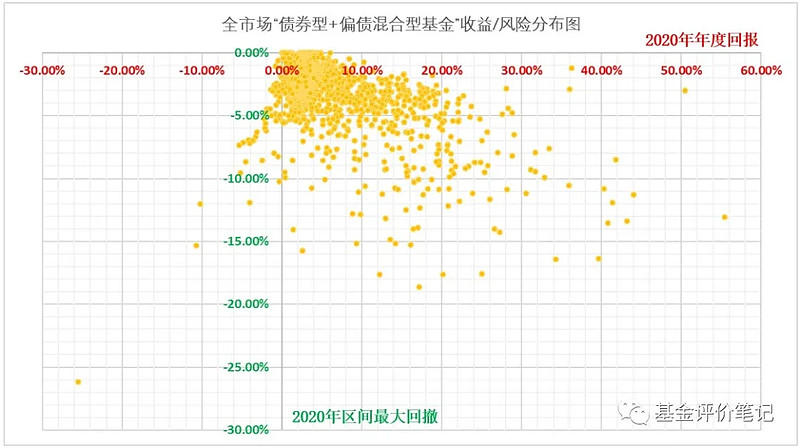

2109只“债券型+偏债混合型”基金的2020年年度收益分布如下:

资料来源:choice金融终端

2109只基金中,最高收益率为55.43%,最差收益率为-25.50%,收益率平均数为5.18%,收益率中位数为3.04%。

从分布图上看,超过七成的基金收益率在0%~5%左右;有少数基金的收益率挺极端的,收益率甚至超过30%,不像我们印象中的债券型或者偏债混合型基金,要知道,2020年沪深300指数涨幅才只有27%左右。

我们在统计2020年收益率的同时,还统计了当年最大回撤数据,这代表了那些最倒霉的基友的收益率——在2020年高点买入,又在2020年的最低点卖出。

对于债券型基金来说,回撤数据是一个比较重要的指标,毕竟,大多数人买债基,都是奔着稳定回报去的。

用<2020年年度回报>来衡量基金的收益,<2020年区间最大回撤>来衡量基金的风险,绘制“收益/风险分布图”:

资料来源:choice金融终端

那么,2020年表现最好的基金具体有哪些呢?

3 偏债基金2020年回报TOP100

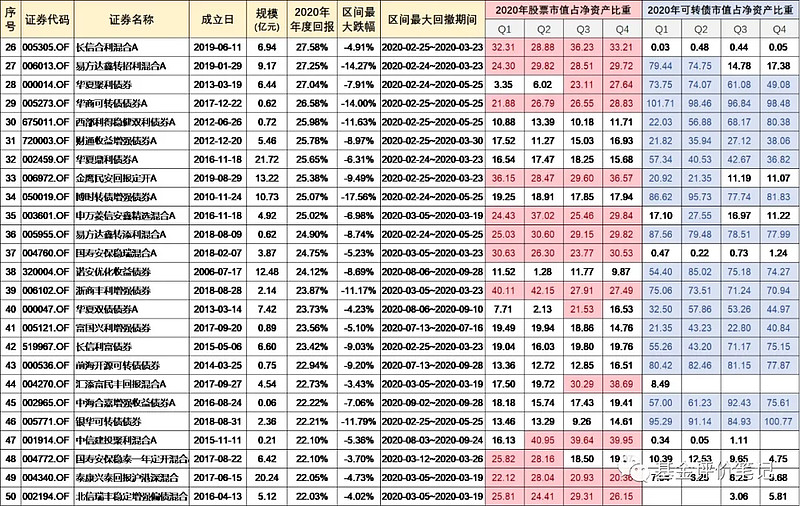

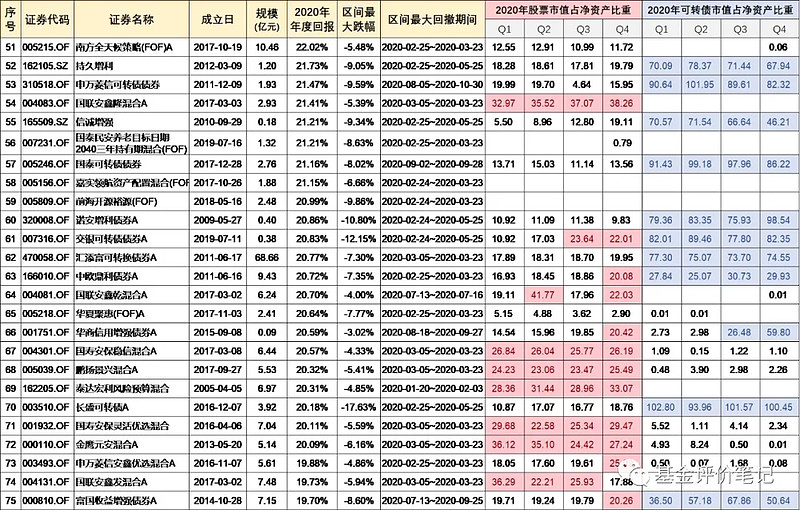

以下是“债券型+偏债混合型”基金2020年年度回报TOP100:

资料来源:choice金融终端

红底红字:股票市值占净资产超过20%

蓝底蓝字:可转债市值占净资产超过20%

前100名基金在2020年的年度回报在18%以上,最大回撤差异比较大。

比如,<工银新生利>2020年回报率是18.85%,最大回撤只有1.78%;<博时转债增强债券>2020年回报率是25.07%,最大回撤达到了17.56%。

看图中红底红字和蓝底蓝字部分,可以发现:TOP100的基金中,大部分在2020年持有了比较大比重(>20%)的股票或者可转债。

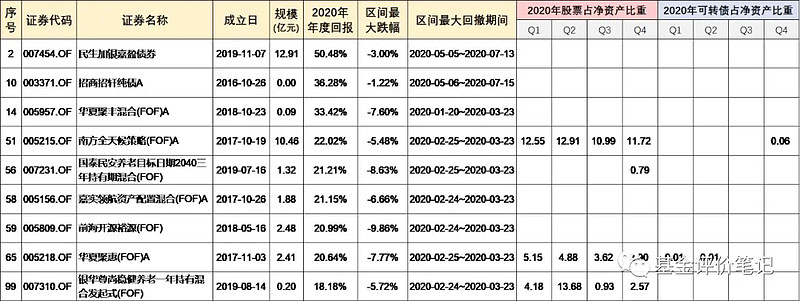

有的基友可能不愿意买“股性”比较重的偏债基金,于是,我们把季度末股票/可转债仓位不曾超过20%的基金找出来,一共只有9只:

资料来源:choice金融终端

发现:虽然TOP100中有9只基金的股票/可转债仓位不曾超过20%,乍看起来比较稳健,但其实——

其中有7只是FOF(fund of fund),底仓是基金,所以我们拉不到数据,其实是有股票/可转债仓位的;剩下来的2只纯债基金,收益率那么高,其实是规模急速减少导致的,现在规模接近0了。

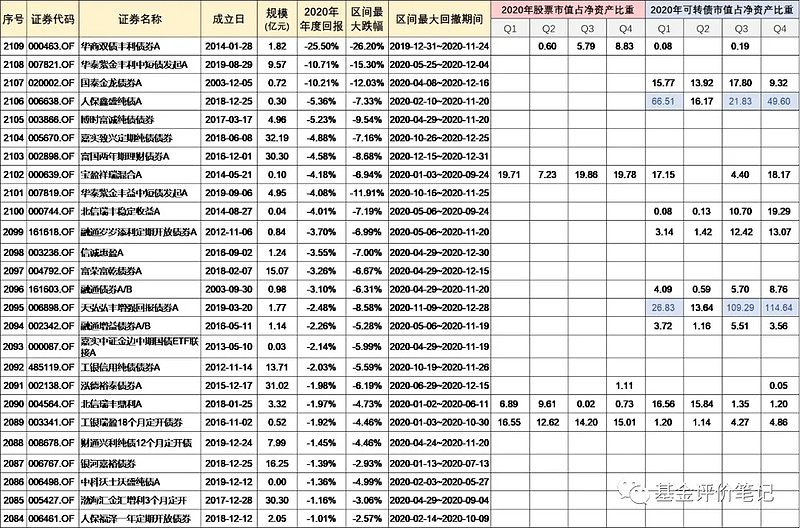

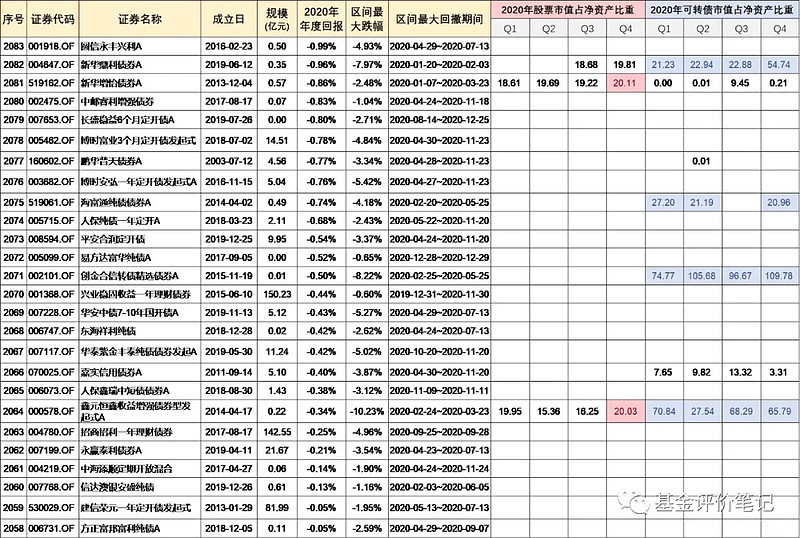

4 2020年亏损的偏债基金

2020年,有52只“债券型+偏债混合型”基金是亏损的,明细如下:

资料来源:choice金融终端

52只亏损的基金很多都是纯债基金。我们找亏得最厉害的两只基金,看看是什么原因——

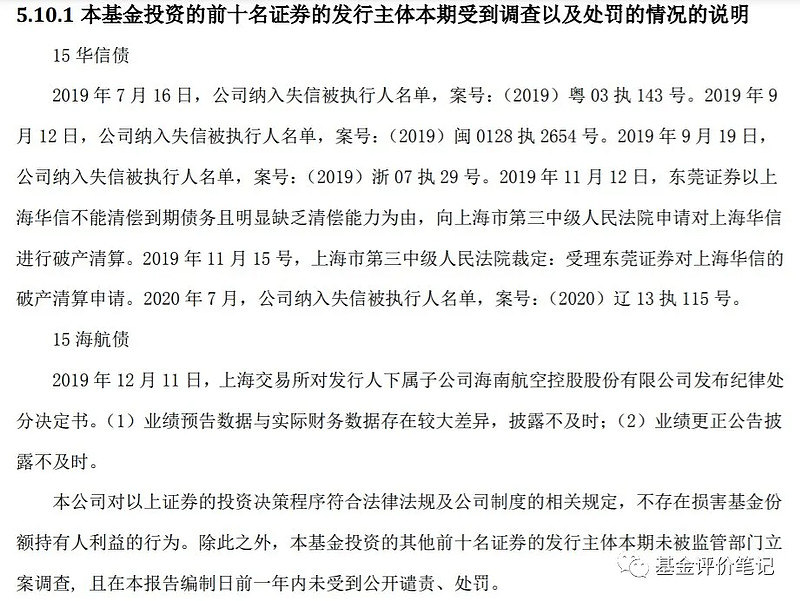

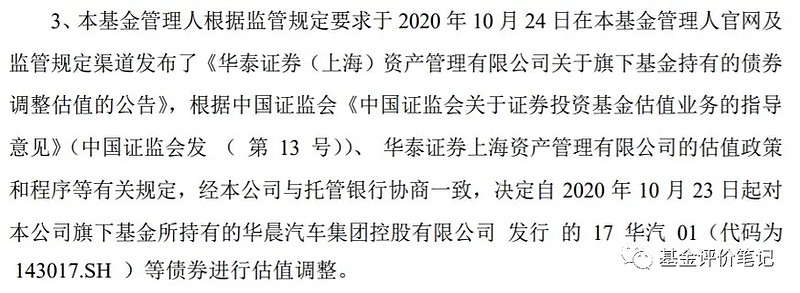

华商双债丰利债券A,2020年亏损25.50%:

资料来源:基金2020年Q2季度报

华泰紫金丰利中短债发起A,2020年亏损10.71%:

资料来源:基金2020年Q4季度报

两只亏得最厉害的基金,都是因为投资债券踩雷,导致净值快速调整——看来挑个债基也挺累的,还要担心会不会暴雷。

5 回报率>4.5%,最大回撤<1%

其实,对于很多债基投资人来说,主要还是想买个收益超过银行理财的、比较稳健的品种。

随着资管新规的推荐,现在银行理财也多以净值型为主,以下是银行净值型理财2020年的收益率走势情况:

资料来源:光大证券研究所

总体看来,银行净值型理财的收益率基本在4.5%左右,所以,我们买的债券基金至少也得有4.5%的收益率吧,不然说不过去。

2109只“债券型+偏债混合型”基金中,2020年收益率超过4.5%的有576只,其中,237只的基金的季度末“股票/可转债占比”不曾超过20%。

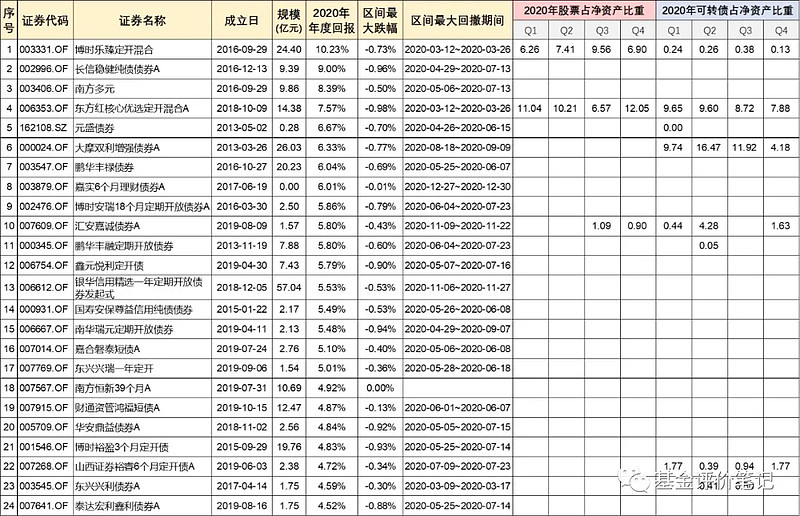

以下是2020年年度回报超过4.5%,并且最大回撤低于1%的基金:

资料来源:choice金融终端

以上基金名单只是基于年度数据做的简单汇总,收益高的未必就在未来持续有高收益,也未必适合你,请在购买前对基金做更加详细的了解。

@蛋卷基金 @景顺长城 @广发基金 @广发基金 @博时基金 @华安基金 @南方基金 @民生加银基金 @华泰柏瑞基金 @前海开源基金 @华商基金之家 @中海基金 @汇添富基金 @嘉实基金 @鹏华基金