@今日话题 $平安银行(SZ000001)$ $五粮液(SZ000858)$ $招商银行(SH600036)$

过去20年,大家普遍有这么一个认知,什么时候买房都是对的,什么时候炒股都是错的。但是这两年开始,随着房住不炒政策的大力推进,及股市自2017年开启了慢牛行情,似乎投资股市会有更高的收益。那么投资股市比投资楼市有更高收益,这仅仅是一个短时间窗口内的不具备普遍性的统计数据?还是说这是一个大时代开启前的蛛丝马迹。

我个人倾向认为我们正处在一个权益时代开启的前期。

为什么会有这样一个认知,我从如下一些数据去佐证我的认知。

1、为什么国家要大力推行房住不炒政策?

如下数据来自央行2019年发布的《2019年中国城镇居民家庭资产负债情况调查》

我国居民的住房拥有情况相对均衡。我国城镇居民家庭的住房拥有率为96.0%,有一套住房的家庭占比为58.4%,有两套住房的占比为31.0%,有三套及以上住房的占比为10.5%,户均拥有住房1.5套。美国住户总体的住房拥有率为63.7%,低于我国32.3个百分点。按家庭收入从低到高排序,美国收入最低20%家庭的住房拥有率仅为32.9%,而我国收入最低20%家庭的住房拥有率也为89.1%。

二马点评:

96%的住房拥有率真的已经不低。现在对于房地产的需求很多是来自买房总是对的的投资需求。2019年,我国城镇家庭平均资产为317.9万,其中80%为实物资产,实物资产中74.2%是房子。在居民负债中,房贷占了75.9%。这绝对是不正常的情况。对于居民来说,这不是正常的家庭资产负债结构,对于国家来说,地产占据太过重要的地位。当房地产表现出更多的金融属性,而刚需已经不足时,如果再不进行严厉的调控,那么未来可能有较大的系统性风险。

这也是从2018年开始明显加码的对于地产行业调控的原因,目前看,效果还不错。至少不少人意识到了,投资房地产不再是一个稳赚不赔的生意。

2、涉房贷款的数据

最新一期中国货币政策执行报告中有如下数据:

6 月末,全国主要金融机构(含外资) 房地产贷款余额 50.8 万亿元,同比增长 9.5%,增速较 3 月末低 1.4个百分点。其中,个人住房贷款余额 36.6 万亿元,同比增长 13%,增速较 3 月末低 1.5 个百分点;住房开发贷款余额 9.4 万亿元,同比增长 3.4%,增速较 3 月末低 2.4 个百分点。

二马点评:

房地产贷款余额增速为9.5%,低于全部贷款余额增速的11.9%。我们将房地产贷款余额进行拆分,其中开发贷余额为9.4万,同比增长3.4%。这个数据对于对比三月底下降了0.1万。

房地产贷款的增速主要是由个人住房贷款贡献的。是什么原因导致了开发贷增速已经很低,而个人住房贷款依旧维持了一个相对较高的增长?这主要是因为个人住房贷款周期长,往往长达十多年,二十多年,考虑到过去十年房价的上涨,每年的新增贷款对于余额增长有较大的贡献。

个人房贷余额增速已经是在逐年下降,2018年末增速为17.8%,2019年末为16.7%,2020年末为14.5%。2021年Q2已经降到13.5%。

很明显,目前的政策是要把资金从地产中赶出来。

3、从房地产蓄水池出来的资金到哪里去?

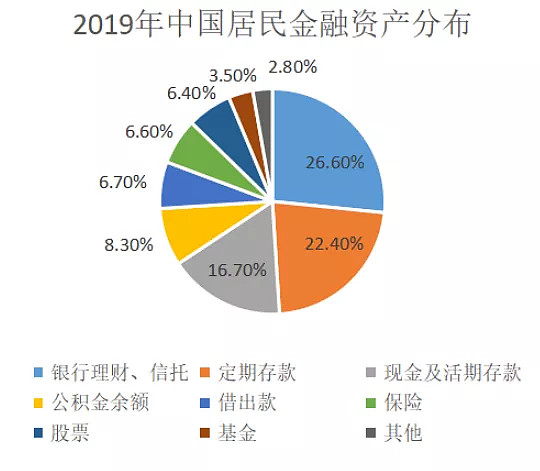

在我国居民家庭资产中,金融资产占比仅仅为20%。即使是20%的金融资产,其中2/3集中在银行存款及理财等低收益投资渠道。股票基金占比仅仅为9.9%。

未来中国居民面临两个情况,一个是对于房地产的投资需求下降,这里面将涌出海量资金;另一个是随着中国经济体量增大,经济发展速度会逐步降低,无风险利率会下降。这将会将大量资金从银行存款、理财中挤压出来。

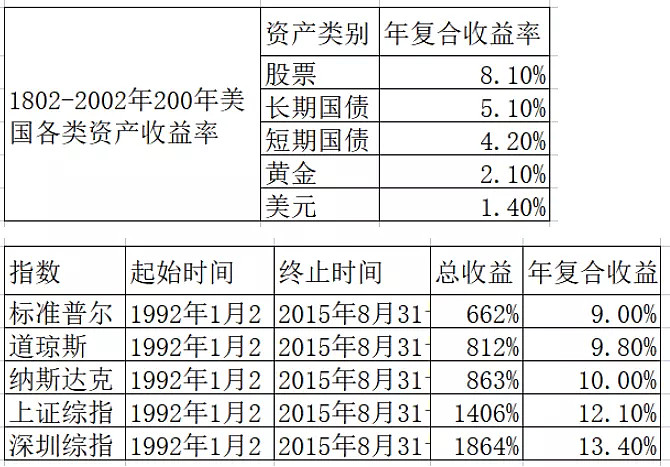

股市是一个足够容纳巨量资金的场所。股市并不是一个很多人眼里的赌场,长期持有指数基金,收益远大于持有其他资产。下面给大家分享两个数据:

虽然长期投资股票可以取得高收益。但是很多人对于投资股票心有疑虑。

之所以很多人对于股市投资表现出畏惧大致有两个原因。一个是股票价格波动和很多低风险投资者希望收益持续稳步增长的诉求不匹配;相当多人缺乏对于股市盈利模型的正确认知,进而导致在一个本应该可以赚钱的市场产生了亏损。

我可以预测的未来应该是这样的,大量的需要增值的资金逐步涌入股市,而个人投资者也逐步认识到自身并不具备专业的股票投资能力,要么选择指数基金,要么选择主动基金。长期持有指数基金及主动基金带来的财富效应会吸入更多的人逐步投入到股市中。

当前股票、基金资产仅仅占家庭资产2%,目前的股票投资者真的可以认为自己处于一个波澜壮阔的权益投资大时代的初期。

微信公众号首发