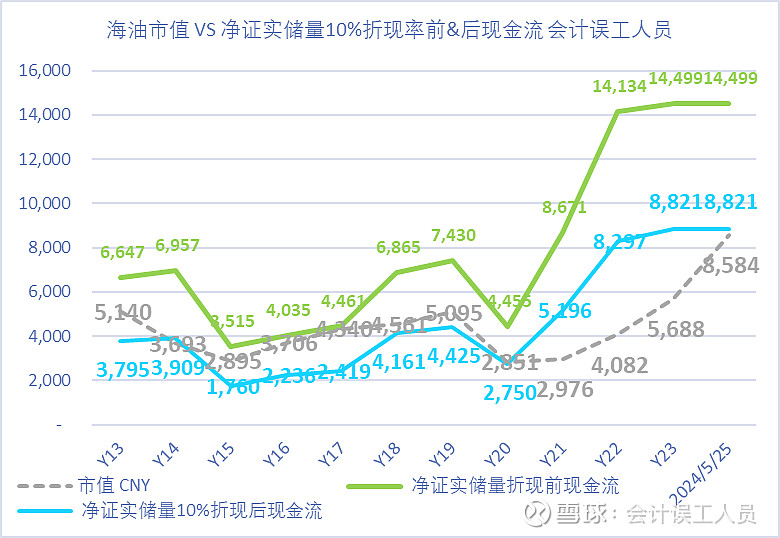

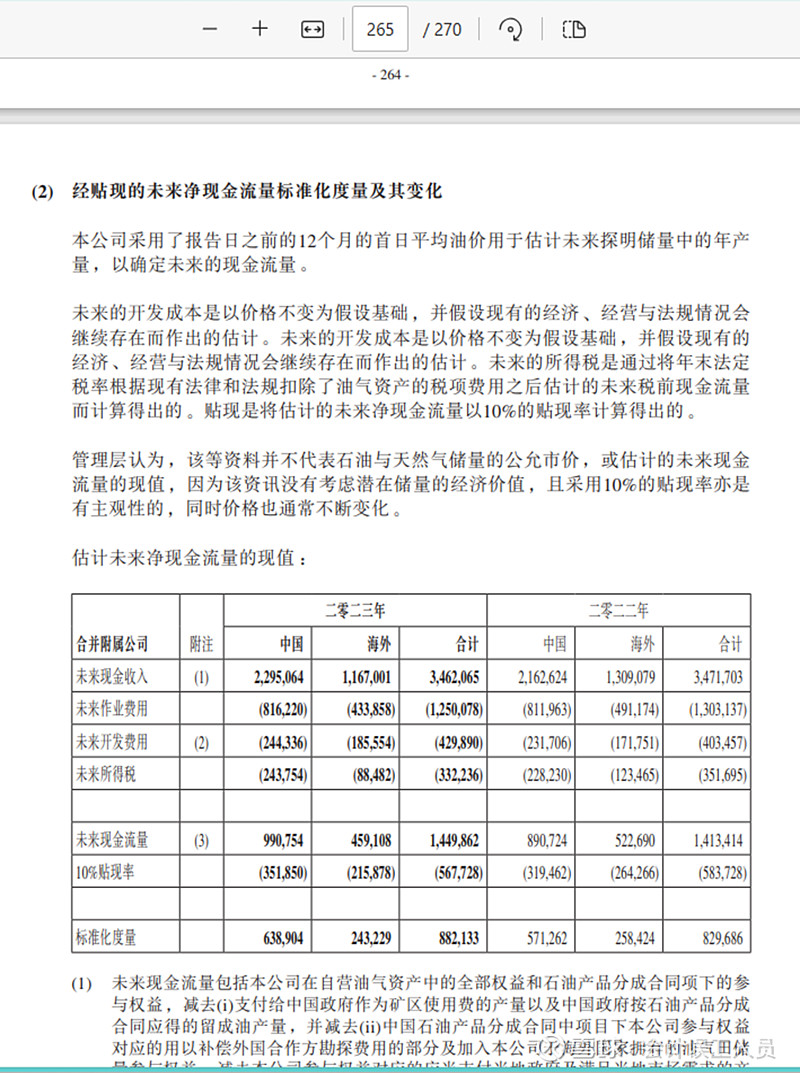

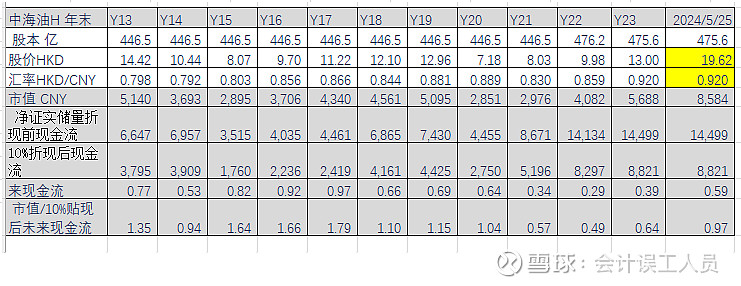

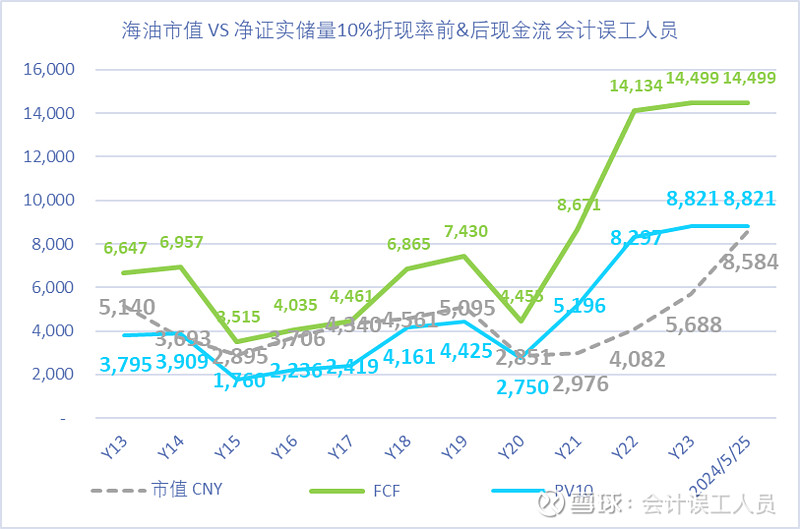

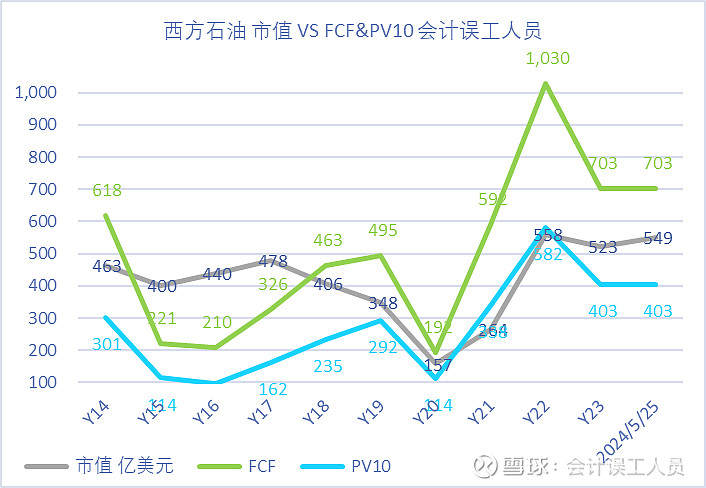

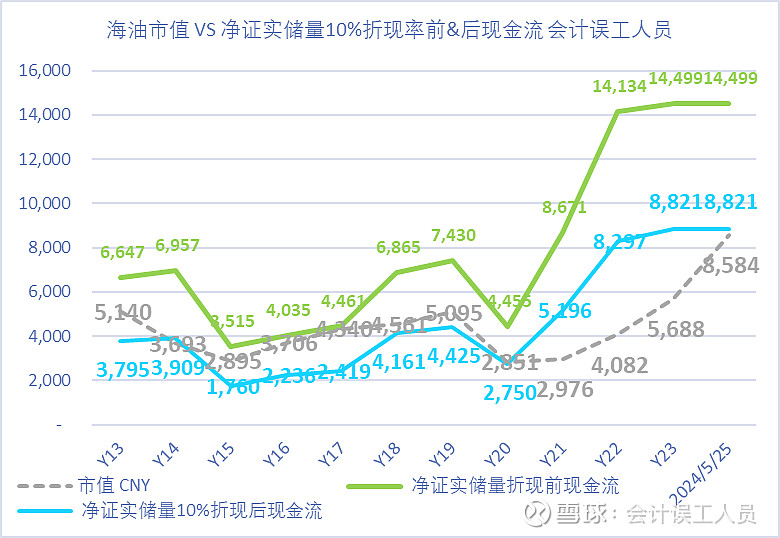

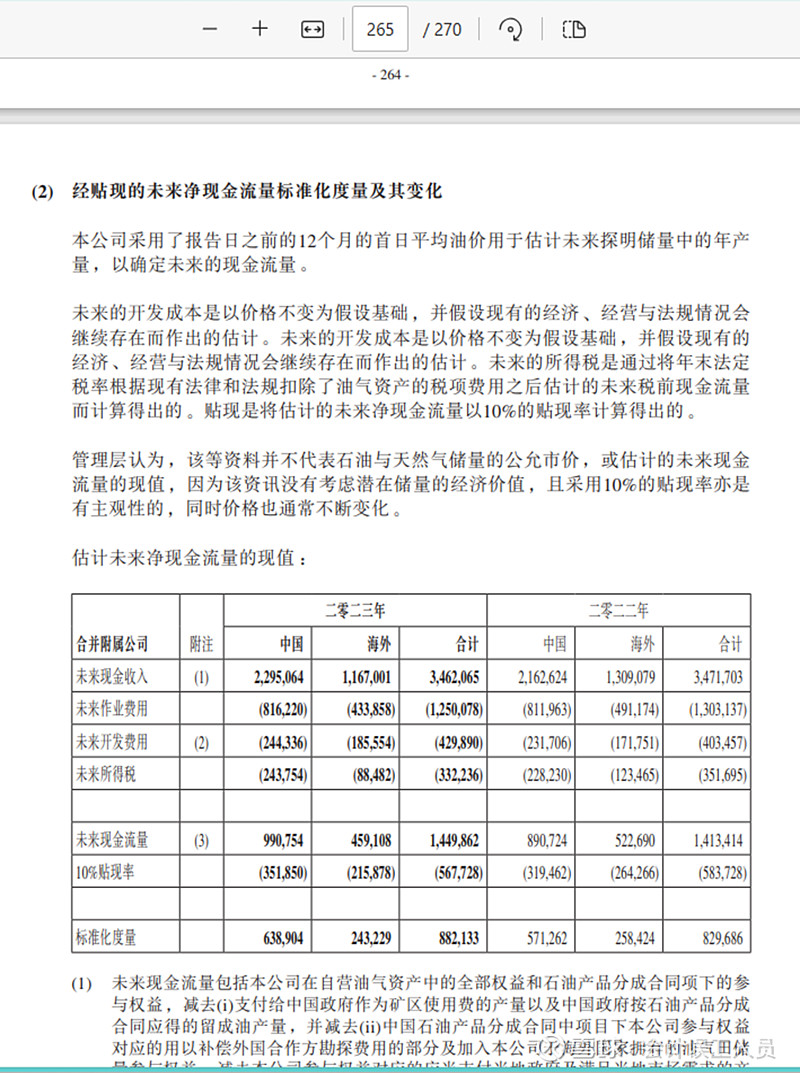

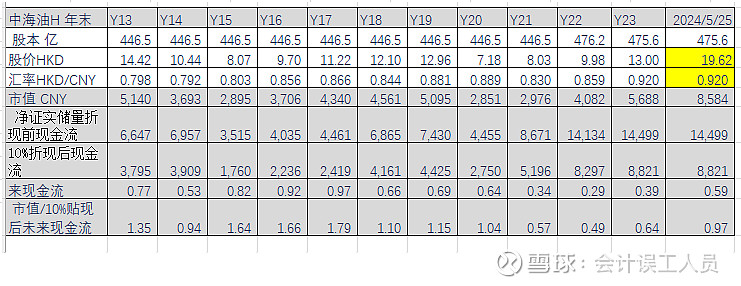

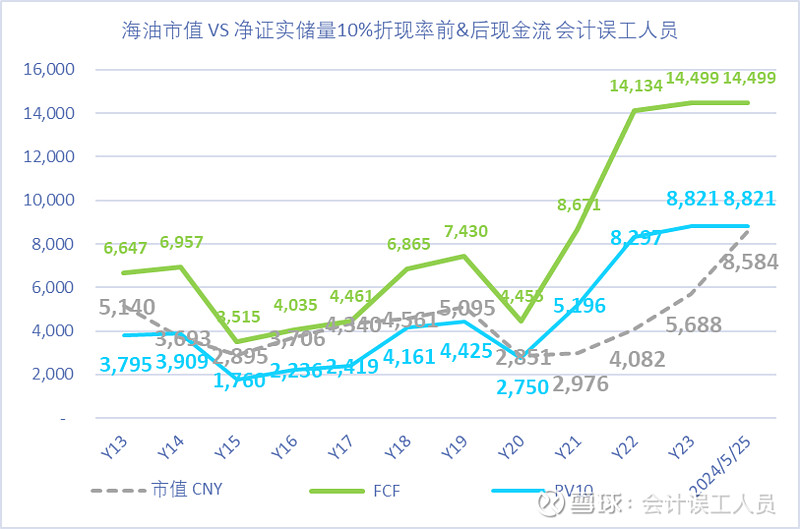

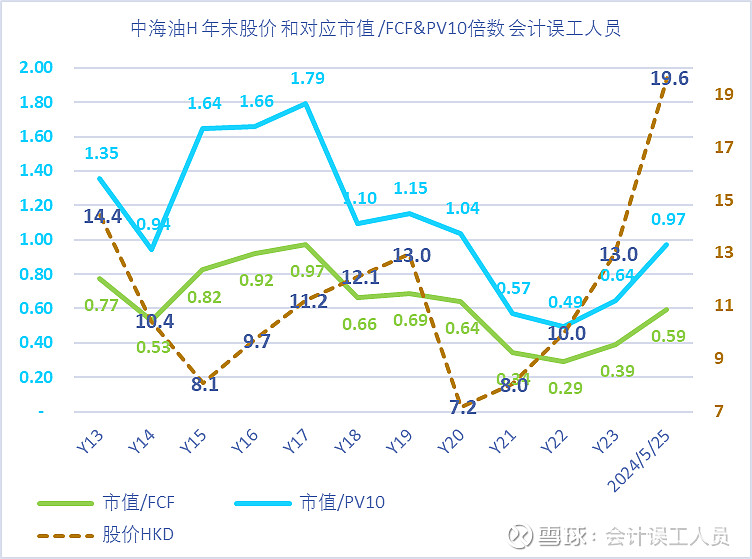

根据中海油2023年报P265页的披露,2023年末中海油的证实储量的未来现金流是14499亿,这是假设按2023年平均月初油价(2023年平均布伦特油价82元WTI油价平均78美元)计算的,这也是基于假设未来不再建设任何新产能的存量产能按78-82美元油价大概未来可以获得未来现金流(FCF) 14499亿元,如果按未来现金流的10%折现率进行折现(PV10)后是8821亿CNY,截止今天2024-05-25的股价19.62港元对应8584亿CNY市值。

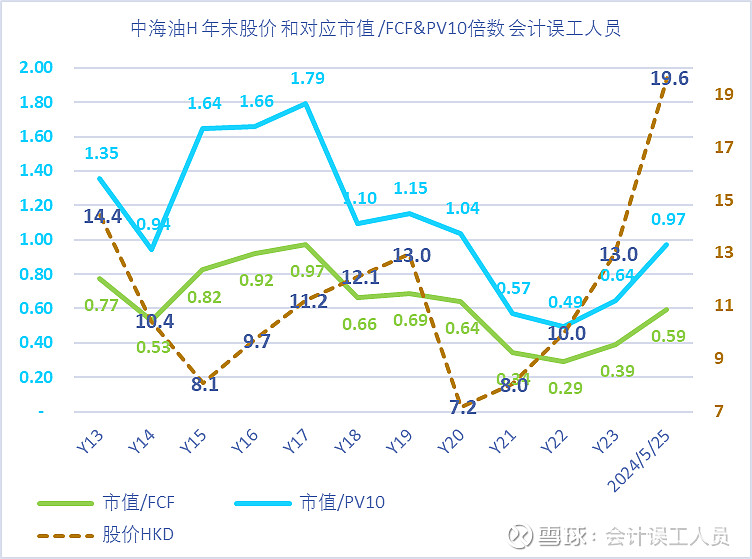

这里一目了然,中海油H的市值8584亿美元明显低于FCF14499亿,甚至低于10%折现率后PV10的8821亿,而美国的同样资质的油气的的市值类似美孚,雪佛龙等油气龙头的市值超过FCF或市值是PV10的两倍以上。。。所以不仅中海油H的市盈率,市净率,而且从FCF和PV10维度看也是同样的结果:中海油H的估值只有美国石油公司的一半估值。

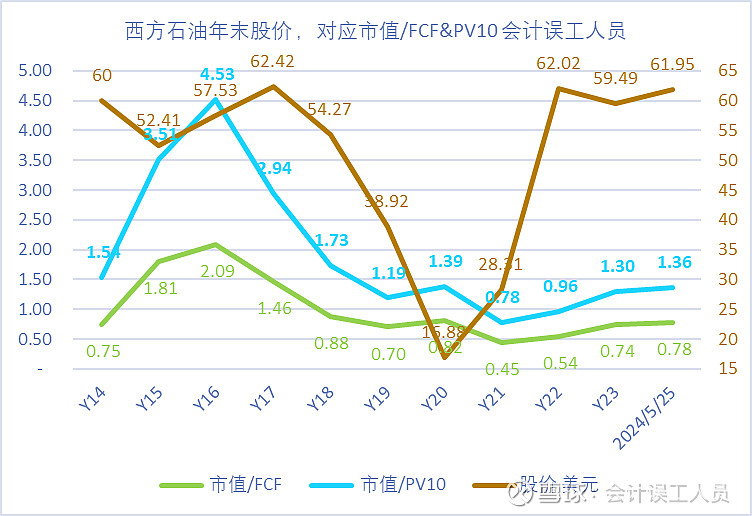

根据历年年底的市值VS FOF和PV10,几乎一值高于PV10的, 2013-2020年期间的8年的每一年的年末的市值都高于PV10,这8年平均年末市值是PV10的1.33倍,中海油的市值明显低于PV10只有在2021-2023年,无他,美资从2021年被直采限制和2020的极端情形冲击后才产生的估值偏离,甚至今天股价19.62时的市值依然低于PV10的,只有PV10的0.97倍。

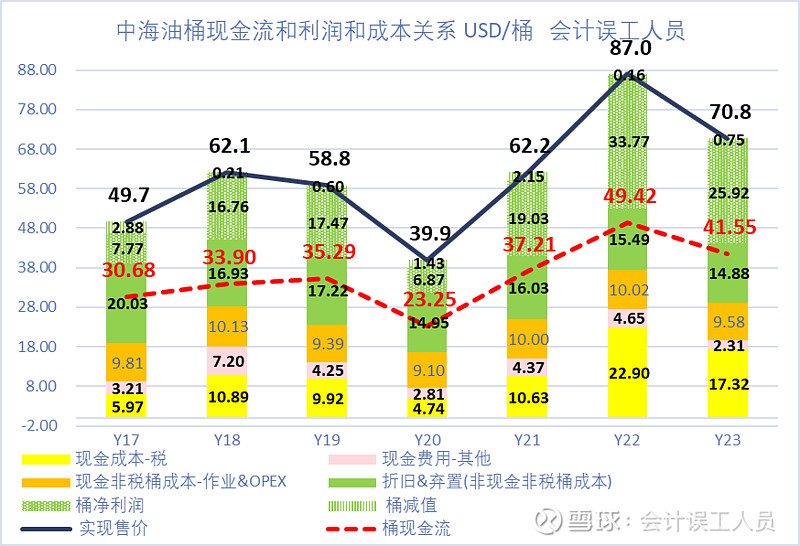

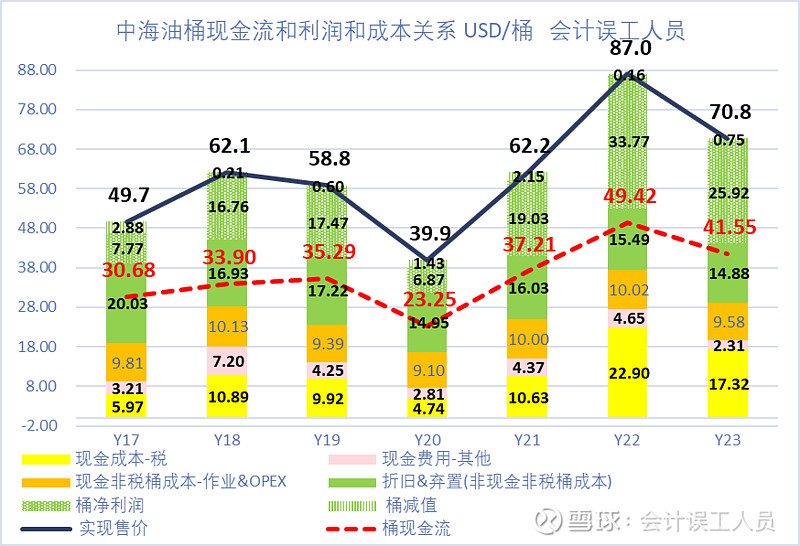

我们现来看看中海油桶当量过去的现金流的含金量,根据中海油的特点,它大概的桶现金流=桶净利润+桶折旧+桶减值。

拿2023年来说:成本方面桶折旧14.88美元是非当期现金成本,是现金流先置的资本支出的摊销;现金的成本也就10美元上下,另外2.31美元是其他收益和费用,另外随油价的弹性附加税资源税和特别收益金和所得税等17.32美元,桶净利润25.92美元,桶减值0.75美元。于是2023年的桶现金流大概=桶净利润25.92+桶折旧14.88+桶减值0.75=41.55美元/桶,2023年现金流大概=产量6.78亿桶X桶现金流41.55美元X汇率7.0467=1985亿。

看上图,最重要的特点是现金费用中-桶税是随油价变动的变动成本,弹性非常大,2020年桶税4.74美元,2022年桶税22.9美元,真正比较刚性的现金桶成本就桶作业&OPEX就10美元左右,因此,如果低油价时如果公司维持稳产不扩张策略时,现金流就可以得到非常好得保护,叠加公司的历史性最高的净现金1184亿,完全足够抵御极端低迷时的适度股息相对平滑。

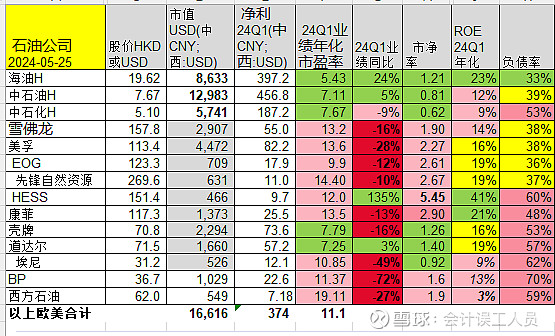

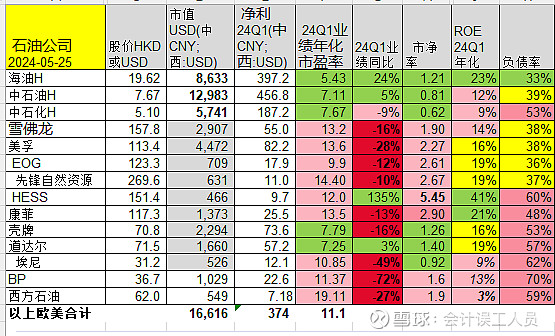

2024Q1在布伦特油价83没有时中海油的桶净利润31.06美元(397亿/1.8亿桶产量/汇率7.1),接近平均99美元布伦特油价时的2022年的桶净利润33.77美元,中海油的持续降本和增产提效的效果非常明显。(对比2024Q1的其他同行桶油净利润:沙特阿美24.3美元,美孚16.4美元, 巴菲特的西方石油大概6美元)

根据历年年底的市值VS FOF和PV10,几乎一值高于PV10的, 2013-2020年期间的8年的每一年的年末的市值都高于PV10,这8年平均年末市值是PV10的1.33倍,中海油的市值明显低于PV10只有在2021-2023年,无他,美资从2021年被限制后才产生的,甚至今天股价19.62时的市值依然低于PV10的,只有PV10的0.97倍。

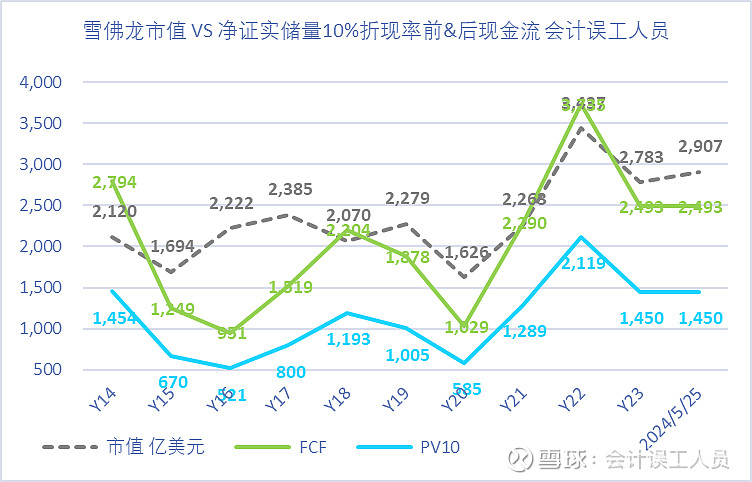

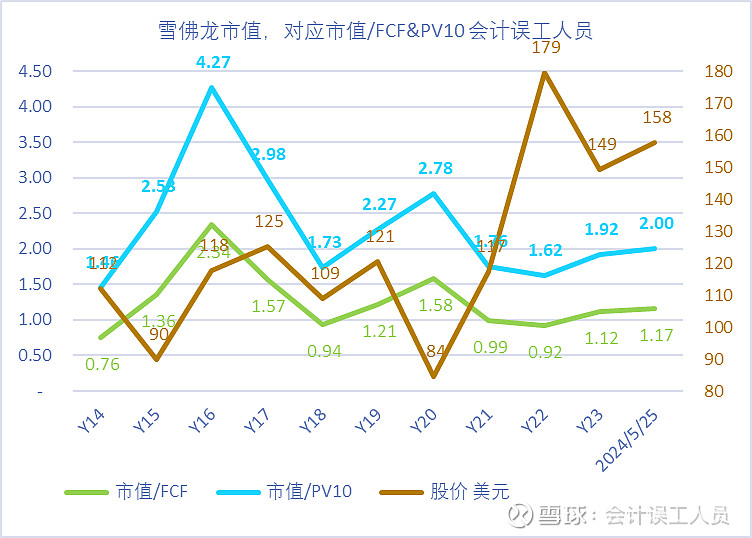

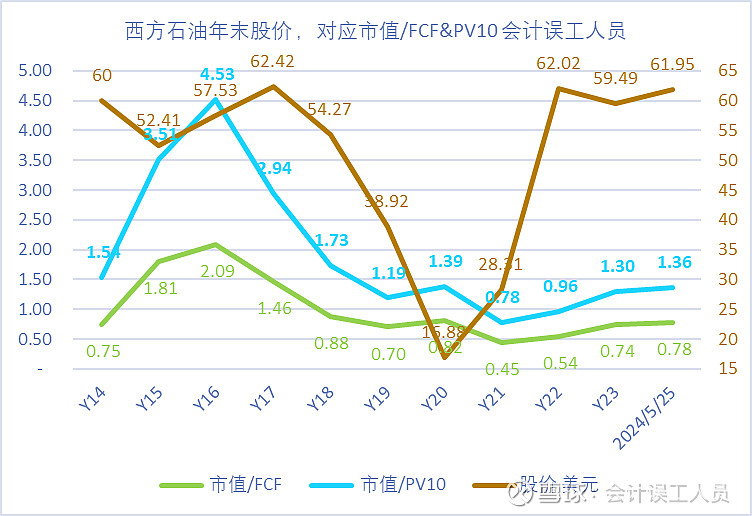

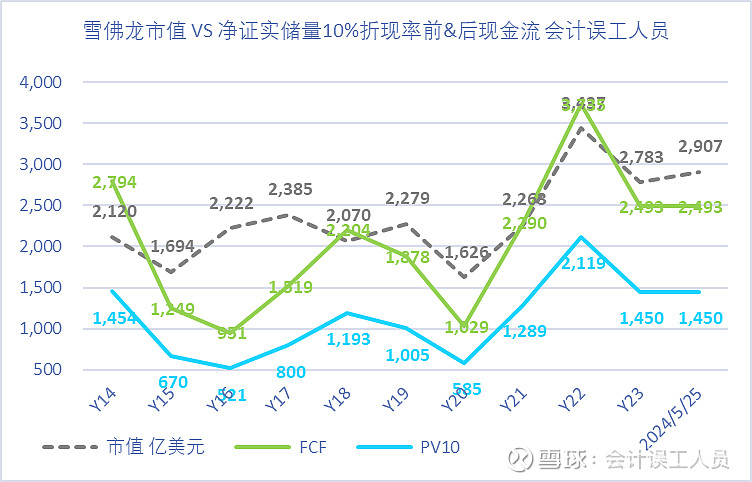

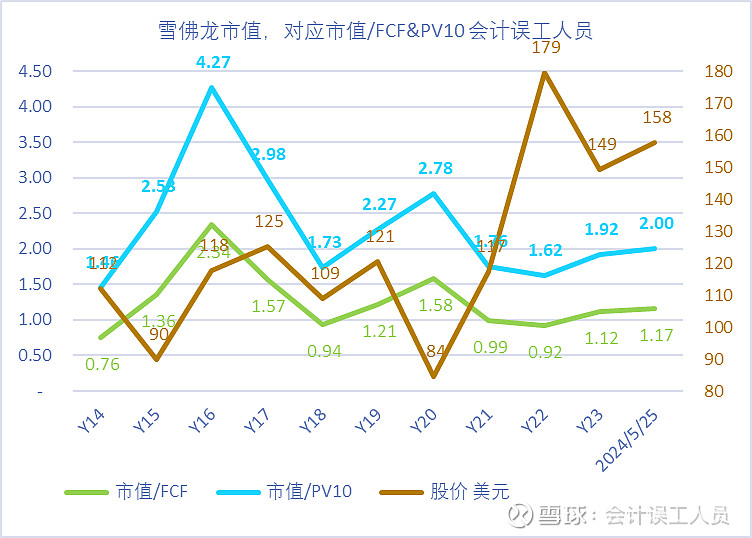

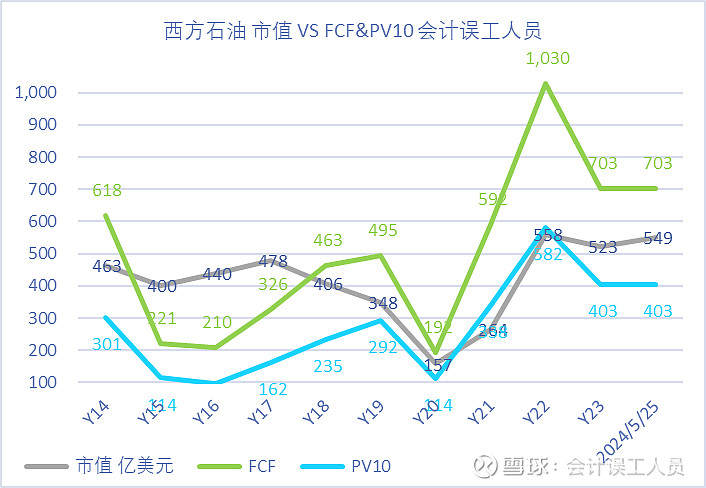

我们再对比一下欧美油气公司的市值/FCF&PV10的情况:

雪佛龙,巴菲特的重仓石油股票,2024-05-25日市值2907亿/FCF2493亿=2.0倍, 市值2907亿/PV10是1450亿=1.17倍。

我们再看看巴菲特的西方石油,2024-05-25日的市值549亿/FCF703亿=1.36倍, 市值549亿/PV10是403亿=0.78倍,即使是2004-2013年过去10年的亏损货,负债率很高,类似2023-2024Q1的不错油气行情只能一桶油赚几美元的公司也能市值/PV10=1.36倍。

其实,不管是FCF, PV10或市盈率和市净率等维度看,中海油H的估值都只有欧美石油公司的一半,也明显静态比中石油H和中石化估值低30%以上,只是中海油的各种财务指标更好太多而且预期产量成长率比其他公司都是高太多而已。

结论:中国海洋石油桶当量未来现金流的含金量实打实,按存量产能即使不再投资新产能也能产生未来现金流FCF=14499亿 ,如果加上中海油的历史新高净现金1184亿,那就是1.56万亿的现金价值。只是按10%的折现率后也就是PV10=8821亿,这是存量的产能的未来现金流。而实际上,中海油的未来两年产量和储量大概比2023年末提高20%,如果按同样的油价和成本等参数计算两年后的FCF=1.45万亿X120%=1.74万亿。

风险提示:经济喂鸡,市场的经理们和押注佬风格切换把大流动市值的优质低估高息低债成长大盘股家当变卖了,只为押注外面的疯狂涨价的石头

$中国海洋石油(00883)$ $西方石油(OXY)$ $雪佛龙(CVX)$

精彩讨论

会计误工人员06-10 22:20根据过去,1300亿资本支出算是中海油的资本开支的峰值了,假设未来几年维持1300亿亿资本支出,大概750-800亿是带来年度17-20万桶每天的产量年化增长,油价按2024Q1现金流也会随着产量增长每年增长230亿,因为资本支出锁定1300亿规模,那么自由现金流每年增长230亿,从2023年至2026年大概框算1500亿。

验证一下:按2026年8.54亿桶的产量2024Q1的桶油净利润31美元计算年度净利润1880亿,桶折旧按14美元计算全年折旧14X8.54X7.1=849亿,年度经营性现金流净值1880+849=2729亿,资本支出1300亿,自由现金流=1429亿。

未来几年资本支出一旦锁定1300亿体量,按83美元布伦特油价 79美元WTI油价,中海油不仅产能每年增产6-10%的年化增长,而且自由现金流每年增长230亿左右,2026年就具备1880亿利润和1429亿的自由现金流而且带中速成长,对于中海油已经历史新高现金和净现金而言,假设不想再让净现金增长,唯有每年的自由现金流100%分红。

风险提示:

突然来个经济喂鸡或黑天鹅系统喂鸡。未来的油价可能大幅度差于预期78-83美元(当然也不排除未来三年油价高于预期78-83美元)。$中国海洋石油(00883)$

会计误工人员05-30 10:43你知道吗?我面试上份财务工作时直接跟总经理开玩笑说“我只是传统的蠢货会计,不是万能魔术师,我不会制造数据……需要魔术师需要去马戏团找”,潜台词,我挑明了,不要指望我做假账或出具不公允的报表,我直接挑明底线。

会计误工人员05-29 23:03未来两年假设油价跟2023-2024Q1不变,那么未来两年2024-2025框算取整数合计利润3000亿的50%分红1500亿,同时净证实储量的未来现金流增加3000亿,也就是未来两年中海油实际上内在价值增长4500亿。

未来两年,油价差一点框个整数中海油未来两年的净利润合计3000亿的50%分红1500亿+23年末净现金869亿+存量产能的未来现金流1.45万亿X(1+未来两年证实储量增长率20%)=1.98万亿的未来现金价值。

按2023的年报P265披露的未来现金流价值14499亿,加上2023年末净现金869亿,年末的未来现金流价值=14499+869=1.53万亿,

也就是2024-2025两年带来的到手分红1500亿+新增储量的隐含价值3000亿=4500亿。

毕竟80美元左右的油价,中海油一年的净利润1500亿,但现金2150亿左右,假设1300亿资本支出,假设现金余额不变,那么可分红的现金是850亿。

$中国海洋石油(00883)$

会计误工人员05-30 09:28不错。是呀。市场的钱赚不完但可以亏完。

不要用自己刚需兜底家庭的钱去赚自己可能不需要的收益,2020年初至今,上证和深指几乎没变,恒生大概大概2600到今天18000,这几年大盘指数看起来稳定,个股呢?之前的赛道呢?8848呢?

我算了一下,这四年半的时间截止昨天我累积利润是最初成本的5.2倍,估计0杠杆占了95%以上时间,偶尔有杠杆也不超过10%,也往往都是来年我的股息率基本上可以覆盖的那种。

如果我投资标的和节点错了,那么0杠杆就是对我的保护……如果投资标的和节点对了,0杠杆只是更慢赚而已,少了各种焦虑,多了随意从容反正股息够生活。

所以再好的股票我都0杠杆为主。

虽然过去不错,但我依然觉得自己只是一头猪而言,恰好经过风口,没什么值的拿出来证明自己的,没有连续10年的不同持续迭代和稳定业绩我不想说这是实力,当然也是有点的,不然就太假了,不仅仅自己赚了,而且自己赚钱的股票的公司的确也被后面证明持续赚钱和分红不错。我不仅要求结果还要求过程看我自己。

会计误工人员06-11 09:08“艺术”和“大概”和“模糊正确”有时跟实际相差很远,很多人不知不觉就被套进入形成多年时间浪费甚至永久性损失形成,当然也有少数人只是幸运的概率赚了就出来得瑟说投资是艺术,大概,模糊正确,大方向……

我个人认为任何一个生意,买卖,如果你不能大概几个点高度量化概括它的具体内在价值和性价比那你可能不是真正的懂它。

没有具体量化,就隐含可能的巨大风险,而且反复计算是让自己具体知道这生意的性价比,知道上限,知道下限,知道大概平均平滑的状况,然后大概配置适合自己的仓位和时间预期……

几年前,大家都憧憬地产,赛道,白酒饮料酱油,互联科技,医药,光伏,锂矿,电车等等各种矛时最后一地鸡毛,赚了都是投资的艺术,亏了都怪………

过去几年我错过了很多星辰大海,但也避开万劫不复,买卖皆在算盘敲打之间……

我知道有些2018-2019年的煤炭牛人其实2021年就下车(在其他板块大概率亏了),也知道不少老海油散户12-13港元下车了(也大概率在其他地方踏坑),那些人要么不是真懂,要么“懂了”却艺术天赋过高了……

也许我没有投资“艺术”的天赋,只有曾经在工厂打算盘的微薄底子,离开算盘岗一年多了,还惯性拿着算盘到处敲来打去,有些像摩登时代的螺丝工,过去4.5年的赚的利润只能录得是本金的5.3倍,而且本金还取出了不少,都是辛苦前呀

全部讨论

根据过去,1300亿资本支出算是中海油的资本开支的峰值了,假设未来几年维持1300亿亿资本支出,大概750-800亿是带来年度17-20万桶每天的产量年化增长,油价按2024Q1现金流也会随着产量增长每年增长230亿,因为资本支出锁定1300亿规模,那么自由现金流每年增长230亿,从2023年至2026年大概框算1500亿。

验证一下:按2026年8.54亿桶的产量2024Q1的桶油净利润31美元计算年度净利润1880亿,桶折旧按14美元计算全年折旧14X8.54X7.1=849亿,年度经营性现金流净值1880+849=2729亿,资本支出1300亿,自由现金流=1429亿。

未来几年资本支出一旦锁定1300亿体量,按83美元布伦特油价 79美元WTI油价,中海油不仅产能每年增产6-10%的年化增长,而且自由现金流每年增长230亿左右,2026年就具备1880亿利润和1429亿的自由现金流而且带中速成长,对于中海油已经历史新高现金和净现金而言,假设不想再让净现金增长,唯有每年的自由现金流100%分红。

风险提示:

突然来个经济喂鸡或黑天鹅系统喂鸡。未来的油价可能大幅度差于预期78-83美元(当然也不排除未来三年油价高于预期78-83美元)。$中国海洋石油(00883)$

未来两年假设油价跟2023-2024Q1不变,那么未来两年2024-2025框算取整数合计利润3000亿的50%分红1500亿,同时净证实储量的未来现金流增加3000亿,也就是未来两年中海油实际上内在价值增长4500亿。

未来两年,油价差一点框个整数中海油未来两年的净利润合计3000亿的50%分红1500亿+23年末净现金869亿+存量产能的未来现金流1.45万亿X(1+未来两年证实储量增长率20%)=1.98万亿的未来现金价值。

按2023的年报P265披露的未来现金流价值14499亿,加上2023年末净现金869亿,年末的未来现金流价值=14499+869=1.53万亿,

也就是2024-2025两年带来的到手分红1500亿+新增储量的隐含价值3000亿=4500亿。

毕竟80美元左右的油价,中海油一年的净利润1500亿,但现金2150亿左右,假设1300亿资本支出,假设现金余额不变,那么可分红的现金是850亿。

$中国海洋石油(00883)$

感谢分享市盈率对于判断海油这种业绩稳定企业的估值还是很管用,简单粗暴的按照“市盈率=翻倍时间”来算的话,两年前3倍远期市盈率买入,不到3年时间就翻倍了。现在5倍远期市盈率买入,大概率5年也能翻倍。对应的年化收益率超过14%,很惊人

会计兄数据准确,H海油对比巴菲特连续增持西方石油差不多三分之一价格,且各项指标均优于西方石油,利润相当于一个茅台加神华,真正价值洼地,现金奶牛,长抓安全安心又高收益。

就会计兄的水平和4万人的关注度一个人买不到十万股就全买完。海油发A是政府给咱发财,不然发个A股的融资还不够海油一个季度的利润

网络上查到的资料说渤海湾石油储量很大,但是有的人说渤海油田已经进入老龄阶段了,差异太大,会计兄了解吗,能否说一说,谢谢先!

拜读了你的这篇文章,用储量来测算现金流,存在两个问题,公布的储量其实是要打折扣的,能采出来的能占到70-80%就不错了,第二,前期好采的油成本低,但越采成本越高,含水率越高,产量越低,所以在没有新开储量的情况下,开采成本也得打个得适当升高30%左右。

印象中巴菲特买中石油的时候,也是看这个年报的FCF,明显低估就买了中石油。不知道是不是