| 发布于: | 雪球 | 转发:38 | 回复:85 | 喜欢:159 |

概括地说,投资就是在商业模式、现金流、估值和公司治理四个维度寻找平衡。

商业模式可以从时间复利(一项投入可以带来多长时间的收入)和定价垄断权(避免激烈的竞争)两个维度进行分析,好的商业模式可以提升估值,相对欠佳的商业模式则会降低估值。

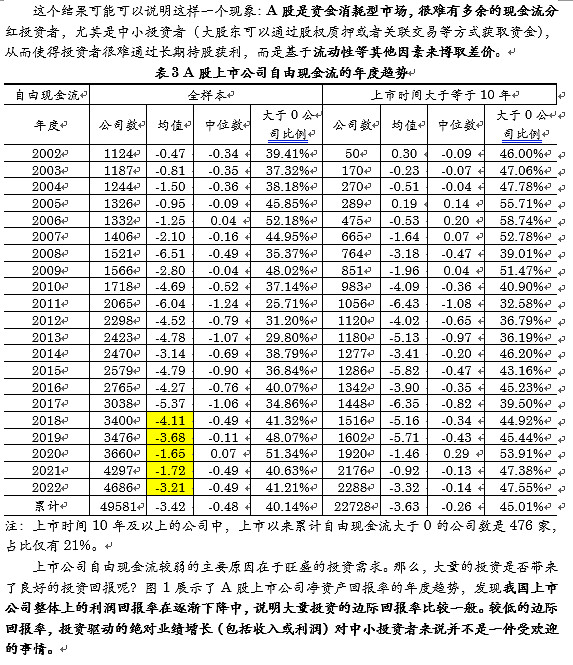

现金流则关乎盈利能力、成长性和财务风险三个方面。有足够现金流支撑的利润,以及能够新增自由现金流的成长性,才是值得推崇的;同时现金流也会降低企业面临的财务风险。

估值是一个非常玄乎的概念,不管理论上还是实践中。商业模式、现金流和公司治理都会影响估值,但影响程度应该多大则是非常具有迷惑性。这里我感觉格雷厄姆提出的“8.5+两倍成长性”评估公式相对靠谱,并结合长期投资回报率的评估(即估计未来5年左右的潜在利润、市值和分红,再折现到当下市值的折现率)是一个不错的方式。

公司治理平时比较难观察,需要较长时间和结合公司重大事项才能观察公司管理层和大股东的品性,但又会极大的影响投资者的长期投资回报率。一般来说,公司治理若存在较为明显的问题,这样的标的最好规避,即使在商业模式、现金流和估值方面都看起来具有吸引力。

概括地说,投资就是在商业模式、现金流、估值和公司治理四个维度寻找平衡。

商业模式可以从时间复利(一项投入可以带来多长时间的收入)和定价垄断权(避免激烈的竞争)两个维度进行分析,好的商业模式可以提升估值,相对欠佳的商业模式则会降低估值。

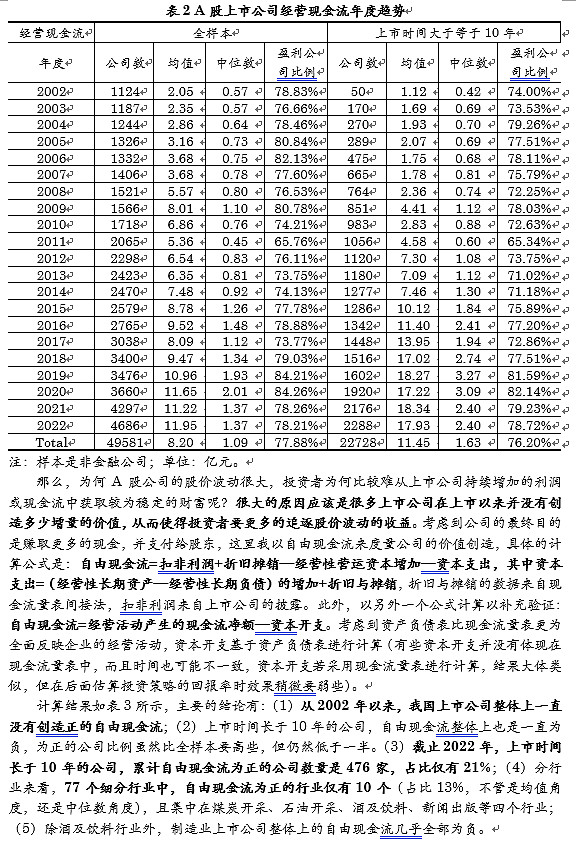

现金流则关乎盈利能力、成长性和财务风险三个方面。有足够现金流支撑的利润,以及能够新增自由现金流的成长性,才是值得推崇的;同时现金流也会降低企业面临的财务风险。

估值是一个非常玄乎的概念,不管理论上还是实践中。商业模式、现金流和公司治理都会影响估值,但影响程度应该多大则是非常具有迷惑性。这里我感觉格雷厄姆提出的“8.5+两倍成长性”评估公式相对靠谱,并结合长期投资回报率的评估(即估计未来5年左右的潜在利润、市值和分红,再折现到当下市值的折现率)是一个不错的方式。

公司治理平时比较难观察,需要较长时间和结合公司重大事项才能观察公司管理层和大股东的品性,但又会极大的影响投资者的长期投资回报率。一般来说,公司治理若存在较为明显的问题,这样的标的最好规避,即使在商业模式、现金流和估值方面都看起来具有吸引力。

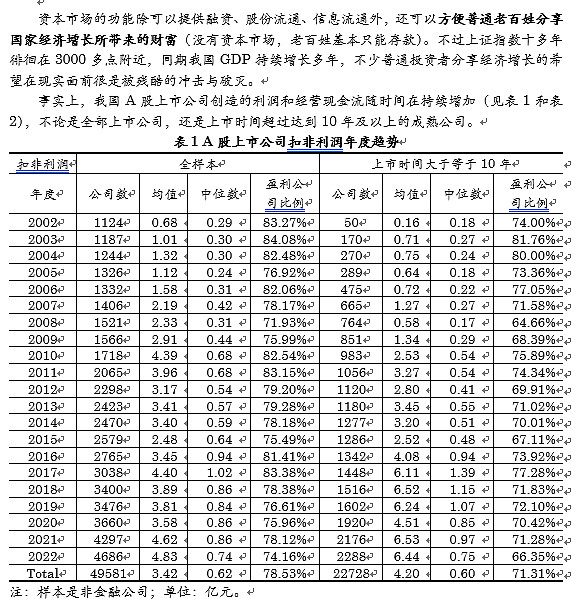

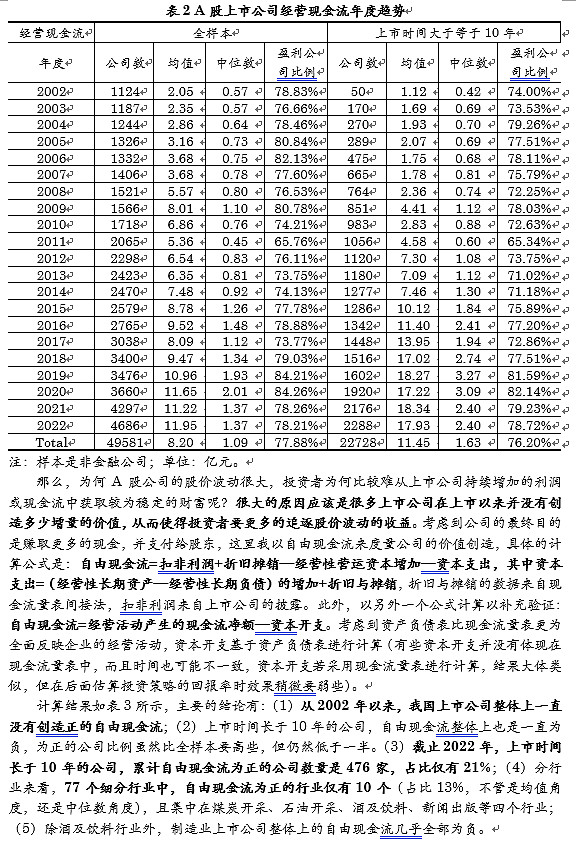

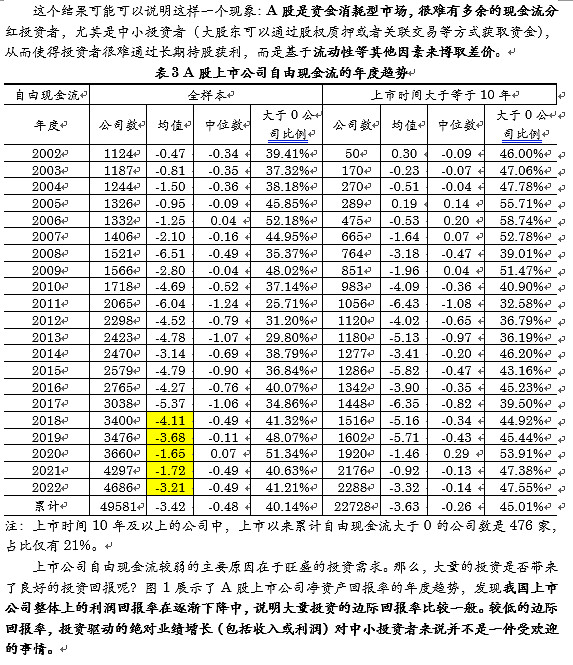

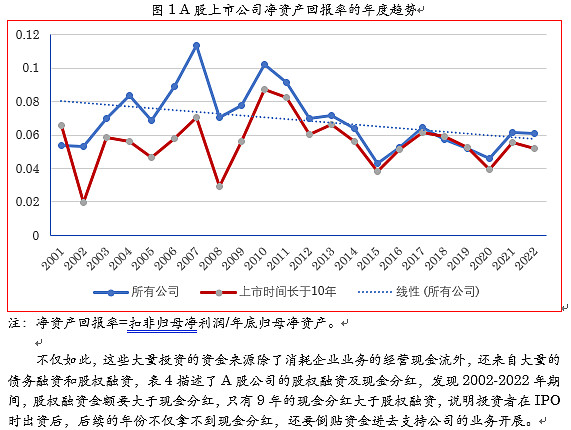

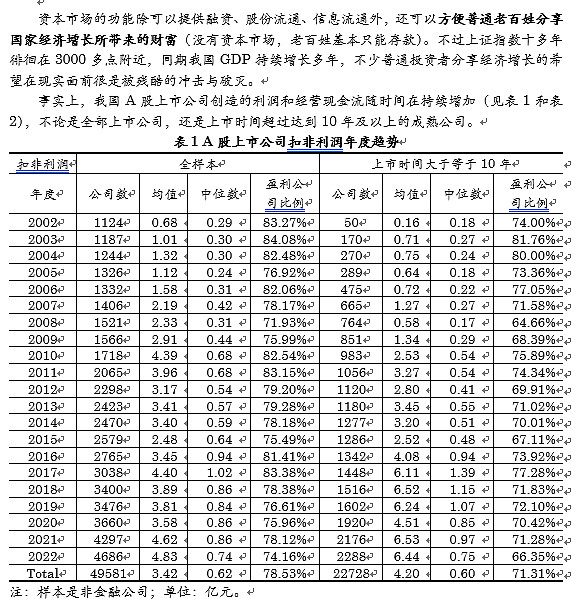

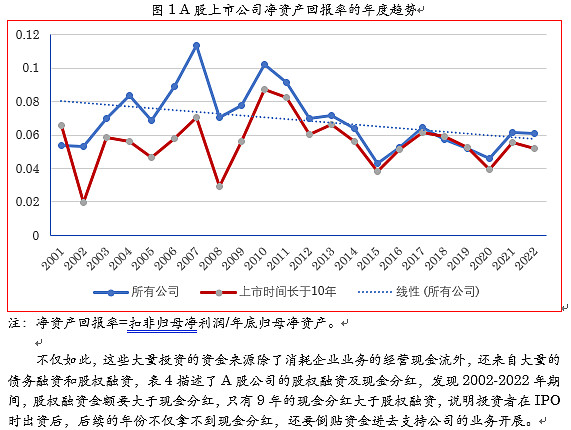

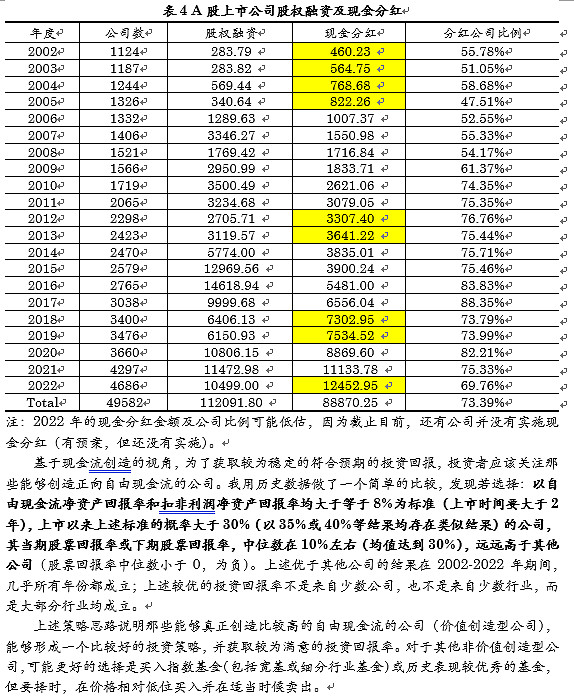

李总的观点总结一下:新股发行不是A股难以上涨的原因,新股质量低且发行价格太高才是;A股高质量公司数量偏少,且市盈率高于美股;A股公司回报股东少于融资。实际上,A股公司发展质量不高的现象我早做统计分析了。网页链接$沪深300(SH000300)$ $纳斯达克100指数(.NDX)$

总体上就是个庞氏骗局,融资市的本质不就是要钱嘛。很多上市公司要不是因为能在股市一而再再而三的融资的话早就关门了。整个游戏总有穿帮的一天,大家都知道,只是大家不知道具体是哪天。现在的局面貌似就尴尬了。尤其是那些机构大资金,又不能空仓、一直持仓就面临没有现金流的尴尬。

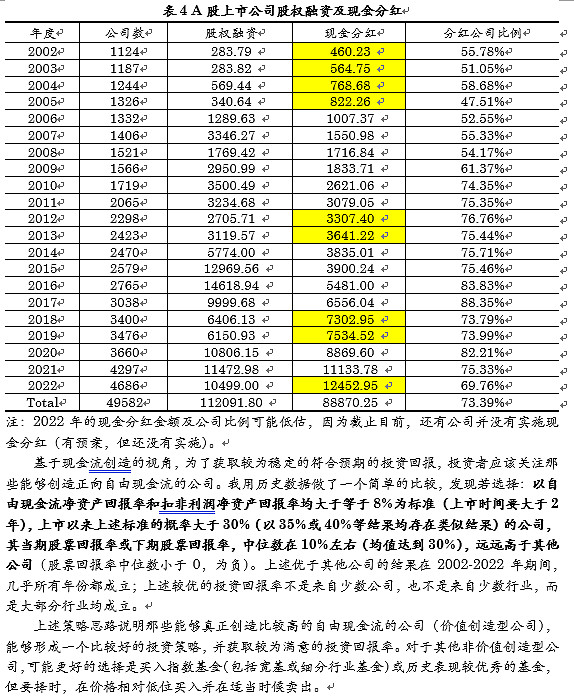

#治理与现象# 由于大股东持股比例高达60~70%,因此,近9万亿的现金分红,实际上只有3万亿左右才落到流通股东手中,但流通股东却几乎承担了所有的股权融资11万亿,净流出8万亿。

好文

统计数据很有用,请问来源?

只有水电、煤炭石油、食品饮料、中药、白电龙头等为数不多行业,长期创造着源源不断的自由现金流。其他多数,忙着价值毁灭。

转发

裁止2022年,上市时间长于10年的公司,累计自由现金流为正的公司数發是476家,占比仅有21%;(4)分行业来看,77个细分行业中,自由现金流为正的行业仅有10个(占比13%,不管是均值角度,还是中位数度),且采中在煤炭开采、石油开采、酒及饮料、新阐出版等四个行业;

(5 除酒及饮料行业外,制造业上市公司整体上的自由现金流几乎全部为负。