【说说富途的资产负债表、利润表、可能弹性及测算靠谱性】

对富途再做一些基于数据的研究。

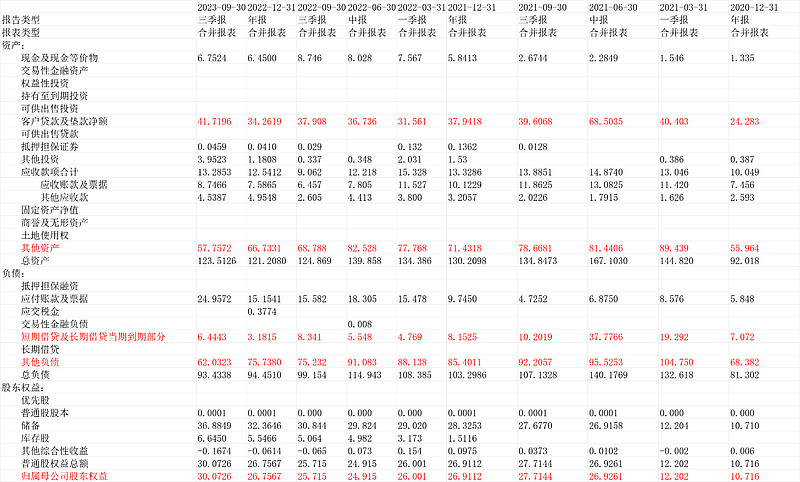

1.资产负债表

20240307,富途的资产负债表其实也很简单,2023Q3归母股东权益30.07亿美金,因为没啥固定资产,可以认为,全部是现金,再加上对外借6.4443亿美金现金,合计36.51亿美金,再加上一些应计费用和净上下游展开,最终,投资有41.7196亿美金给客户做融资融券业务,并且还有3.9523亿美金的短期投资项目。大概就是这么个情况。

至于其他资产和其他负债,都是代客户放的现金,可能能稍微收点点利息。但基本负债资产抵消,可以完全忽略。

纵向比较的话,像2021年中报的,当时牛市行情,富途26.92亿美金净资产,对外借了37.7766亿美金,再弄点其他负债,合计投资68.5亿美金到了融资融券项目。也非常简单。

所以,富途的资产负债表是很简单的。

另外,富途在2021年Q2融资了13.5672亿美金,使得净资产猛增,但此后净资产增加不多,远没有同期利润多,去了哪里呢,其实就是回购了。

我们可以计算一下,2021年Q2以来到2023Q3,富途累计赚了10.1289亿美金nongaap(富途股权激励少,用这个值接近),但同期,股东权益仅增加了3.1465亿美金,粗暴计算回购了6.9824亿美金。考虑到算法股权激励费的影响,大概是有6.5亿美金,时间是9个季度,2.25年。

2.利润表

利润表已经说过很多次,就是赚钱机器。

20240307,最新2024Q3有3.3846亿美金的营收。其中38.06%是经纪业务,这部分的毛利率是93.77%,并且历史纵向看基本是最高水准;56.76%是利息收入,这部分占比提升很快,在2020年底只有28.4%,提升一倍,主要是美国利率不断攀升(香港联系美国也是),融资融券利率大幅攀升,但为啥毛利率从2023Q1的89.89%下降到最新的2023Q3的80.81%,主要也参照前边资产负债表的数据,2023Q1富途的有息负债是4.1238亿美金,到Q3升到了6.4443亿美金。同时,可能负债利息率也提升了些,或融资利率降低了些,但大概就是这么个情况。

除此之外,富途的费用是很低的,尤其,2023Q3综合毛利率83.57%,但销售费用了只有7.99%,这还是环比上升了不少背景下,但其实,我们简单按销售费用/新增用户衡量的单新增用户成本,也才416.89美金,略高于2023Q2,但也是2021年Q4以来,最好的两个季度数据。

最终,富途2023Q3的营业利润率高达49.88%,比2023Q1低了不少,主要就是来自前边说的利息这块。

如果算roe,富途目前的股东权益大概30亿美金,ttm四个Q的净利润是5.92亿美金,roe是19.73%。

3.可能弹性

弹性的判断其实还是来自认可kweb和恒生指数,整体处于熊市底部估值附近。拉长看,觉得,牛熊是一定的,交易量也是会放大的。这么一个前提。。

当然,就算一直趴在这里,我认为,目前的利润也是在极地估值和极萎靡交易量下做到的,维持利润问题也不大。当然,要考虑利率就复杂多了,但利率如果大幅度降低,我认为市场又很难一直趴在这底部这么闹靠。

所以,总归是信心多一些。

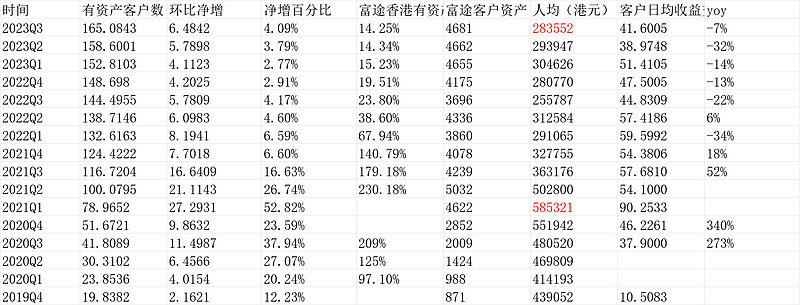

这块我们看三个数据,从数据角度看,富途的牛熊变化是很敏感的,反过来,周期起来,弹性是很大的。前提是耐心看它个3-5年。![]()

①第一个数据:

人均从58万港币资产 腰斩一半到了28万。这还是在有不断净入金背景下。(听电话会议多次跟踪下来,总体肯定还是入股市的多。)

②第二个数据:

人均换手 从4.8次下降到2.35次 熊市嘛 正常 。

两个数据合起来的效果是:人均季度交易额从2021Q2的281万下降到最新2023Q3的66.63万港币,降幅76.3%。不奢望回去,但回去就是4.22倍。

③第三个数据: 加杠杆:

回到第一张资产负债表,用户加杠杆在2021Q2是68.5亿美金,2023Q3是41.7196亿美金。。

看起来降幅没那么多,但户均呢,2021年Q2是100万用户,户均加杠杆6845美金;2023Q3是165万用户,户均加杠杆,2527.2美金。差不多2.7倍的幅度。

当然,测算不严谨,只能是很粗糙的数据。虽然熊市下跌了很多市值,被净入金抵消些,即真实数据还要更夸张,即上边的4.22倍和2.7倍的数据被低估了。

但又被另一个数据,100万到165万,净新增65万,如果这65万的资产实力本身远弱于此前的100万,那上边数据又被高估了,被拉回不少。

两个数据加起来衡量,考虑到新增很多是新加坡这些的低金额用户,我认为净入金抵消不了这个新增,所以,4.22倍和2.7倍的数据,还是高估了的。但我觉得也能说明问题。极端你当新增用户入金全部为0好了,即用4.22和2.7的数据直接除以1.6,也又2.64倍和1.69倍的差距。

因此,我个人认为,富途弹性确实很大的。

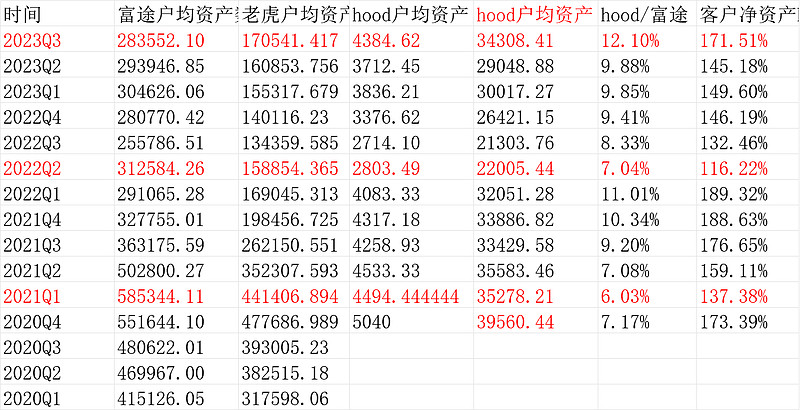

4.计算靠谱性——横向比较见真相(真招)

其实,此前雪球有球友担心,富途的数据,是不是很多也来自美股牛市,我当时还回应了:

“且不说美股里边,富途账户很多爱买kweb 里边的股票。。并不是纯粹的美国本土股票。你看看最近每个季度管理层电话会议讲的大部分都是“股票账户因市场因素,总体亏损了aum,但因为强烈的净入金,使得aum又拉回不少”。

另一个指标,活跃度,日均笔数从2021Q1的1.14下降到最新2023Q3的0.25,都能支撑我的判断网页链接”

这里,我们做一个横向比较,就清晰不过了。

直接看最简单的2022Q2数据和2023Q3数据比较,hood的户均资产,从22005.44港币上升到56%到34308.41港币,同期,富途从31.2584万下降到28.3552万港币,跌幅9.28%,两者差距很大。老虎相比富途,更偏美股一些。当然,实际情况还复杂一点,hood很多交易期权的,也有部分交易数字货币的。但整体还是大差不差的。

用户数是富途2022Q2的138万到2023Q3的165万,$Robinhood Markets(HOOD)$ 用户数2290到2340万,影响不会很大。(ps.富途用户增长这几年是明显好于hood的,这还是在富途主流市场大熊的背景下,而hood主流市场大牛的背景下)

市场的影响因素大。同期2022Q2到2023Q3$中概互联网指数ETF-KraneShares(KWEB)$ 32.21到26.91,跌幅16.4%;纳斯达克11028.74到15011.35,涨幅36.11%。恒生科技4870.3到3764.29,跌幅22.7%。

几个数据结合,明显富途的用户的主流还是中概和港股资产。所以,上边富途业绩在牛熊背景的判断,和对未来弹性的可能没有问题。

(以上观点,不一定对)$富途控股(FUTU)$