昨天有人在雪球上问了这样一个问题,“指数基金和可转债应该主攻那个方向?”

我知道,很多朋友对于基金定投和可转债投资都是比较关注的。但我们手里的钱就那么多,投了那个,就投不了这个,一块钱要掰成两半花,夹在这两个投资产品中间很是纠结。

指数基金定投,操作简单,工资到手,随手就能投一笔。只要坚持低估买入高估卖出,基本不需要费什么精力,坐看花开花落,非常适合打工人的我们。

可转债投资,下有债券还本付息托底,上可像股票一样一飞冲天,债性和股性的双重优势,稳稳地也很幸福。

那到底主攻哪个方向呢?

梅姨觉得,其实像可转债投资,和网格策略一样,都只是赚取中短期市场波动的钱,这种策略都只能作为我们投资体系的辅助,不能成为我们投资的主力。

就像梅姨在《时机到了!史上最全网格策略详解(一)》中说过的那样,我们要把基金定投这种长期策略,当作我们的主力部队,只要低位潜伏把握住牛市,基金定投才是帮我们赚大钱的策略。

而像可转债策略、网格策略,都只是短中期策略,只能作为我们的游击队,只要市场波动还在,有机会就出击,赚上一票。

所以,一个完整的投资体系,就是主力部队为主,游击队为辅,不要本末倒置了。当指数高估时,多放些精力在中短期策略倒也无妨。但指数低估时,一定要优先配置好基金这种长期策略。

另外,那我们来看一下,当前可转债市场和股市,估值分别如何呢?

其实,像可转债投资,虽然很有参与感,但因其概念众多,对很多人来说,反而并不友好。

首先,可转债投资,虽然有很多玩法,但是对于我们普通人来说,相对好操作的是双低轮动摊大饼的策略,再附加一条剩余规模小的限制,那就更好了。

所谓双低轮动摊大饼策略就是,比如精选20-30只,比如双低值(双低值=转债价格+溢价率*100)小于130元,剩余规模小于3亿的可转债,每隔一段时间,卖出不满足条件的转债,轮动进新满足条件的转债,就是最简单且较安全的轮动策略了。当然,如果你是比较激进积极的投资者,你也可以根据你的风险承受能力适当放宽轮动条件,比如双低值放宽到150,转债价格小于125之类。

而像其他策略,比如抢权配债、强赎套利等策略,如果对于规则不熟悉或者不会选债的人来说,其实操作不好也是容易亏钱的。

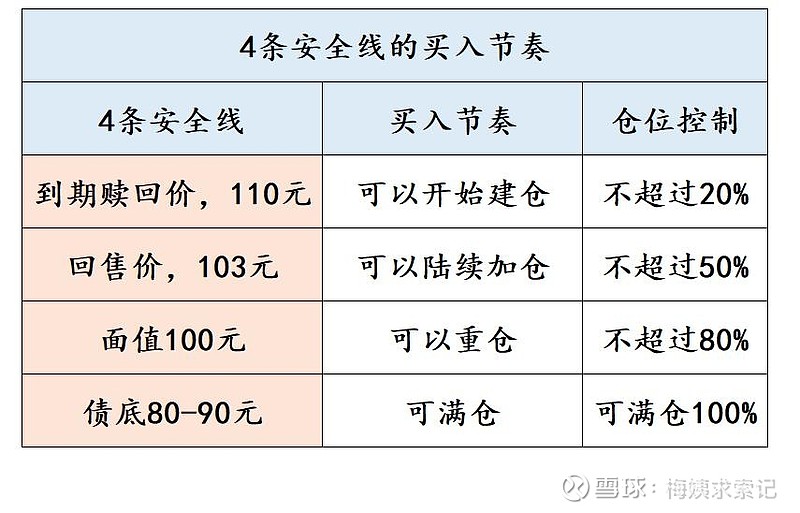

其实,在可转债的众多策略中,对于普通人来说,最安全最容易操作的策略,还是4条安全线法,只是这个策略可遇不可求。感兴趣的可以回看《可转债玩法(一)多少钱买入可转债能赚钱?4条安全线+1个收益率!》

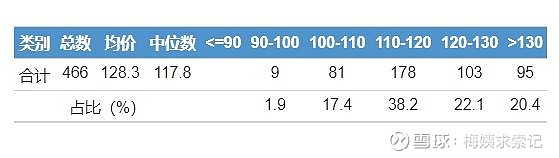

另外,坦白讲,目前可转债估值整体还是偏高估的,是绝对不能算低估的!

可转债当前中位数价格118.05元,中位数溢价率34.63%,这个位置相对来说,并不是特别安全的位置。

466只可转债中,价格低于90元的没有,90-100元的只有9只。

而与可转债中等偏高估的估值形成对比的是,目前股市的位置是低估的!

目前沪深300市盈率11.41倍,处于近10年28.27%的历史分位,还是在低估边缘的。

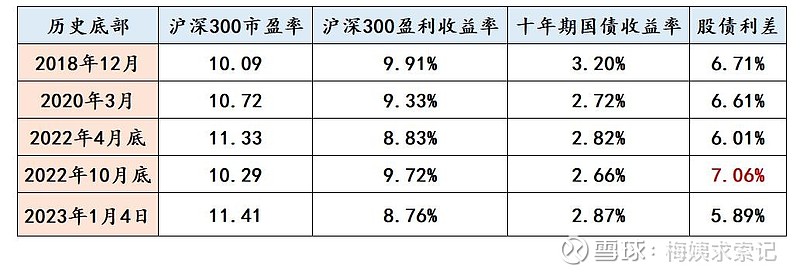

而且,从股债利差来看,目前沪深300对应的股债利差仍然有5.89%,距离历次历史大底6%的差值相差并不多。

想了解股债利差的朋友,可以回看《如何判断选股,还是选债?》《模糊的正确足矣,再聊股债利差~》。

总之,在当前股市低估,转债高估的时点,哪怕出于择时考虑,也建议选择基金定投作为当前主攻策略。

当然了,每个人性格不一样,让你舒服的策略才是最适合你的策略。如果你不喜欢基金定投这种需要耐得住寂寞的策略,就是喜欢网格或者可转债这种很有参与感的策略,看到这种中短期策略叮叮当当经常落袋为安,就会让你很有投资的快感和成就感,你才能坚持下去。如果是这样的话,那就按你喜欢的方式来,也未尝不可。

延伸阅读

可转债基础(一)转股四要素之转股期、转股价、转股价值、转股溢价率~