今天这篇是《可转债基础》系列的第三篇,第一篇《可转债基础(一)转股四要素之转股期、转股价、转股价值、转股溢价率~》、第二篇《可转债基础(二)详细拆解可转债三大核心条款之——赎回条款》,我们分别讲了转股和赎回的相关概念,今天我们来聊聊下修条款。

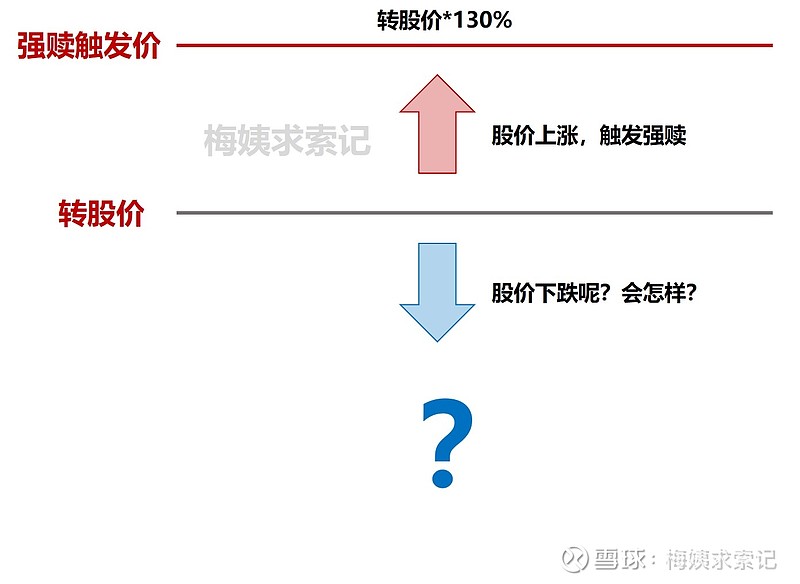

在上一篇中,我们留了一个这样的问题:

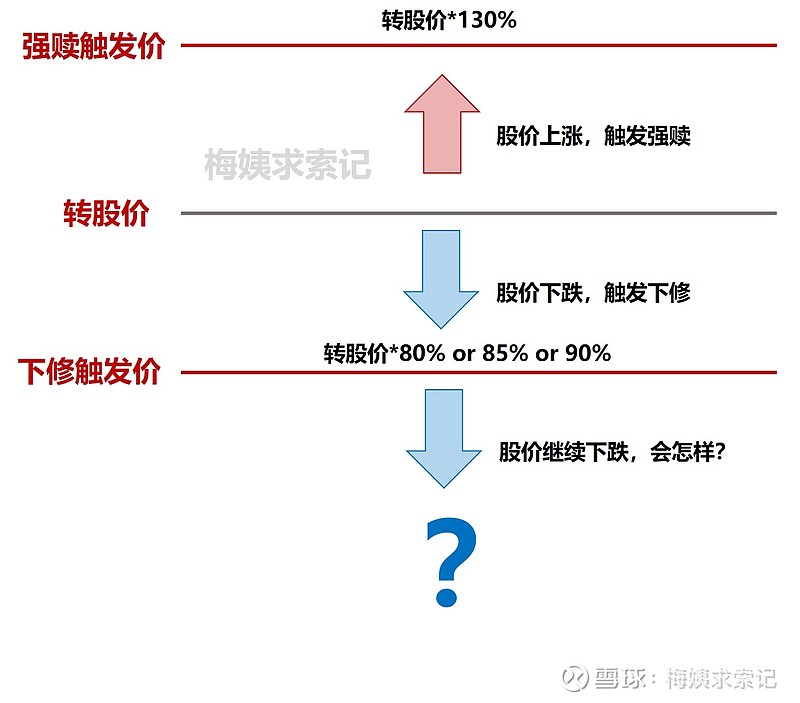

当正股股价上涨,高于转股价的130%时就会触发强赎条款。那么当正股股价下跌的时候呢?又会发生什么呢?

今天要讲的下修条款,就是正股股价下跌时会发生的一种情况。

一、什么是下修条款?

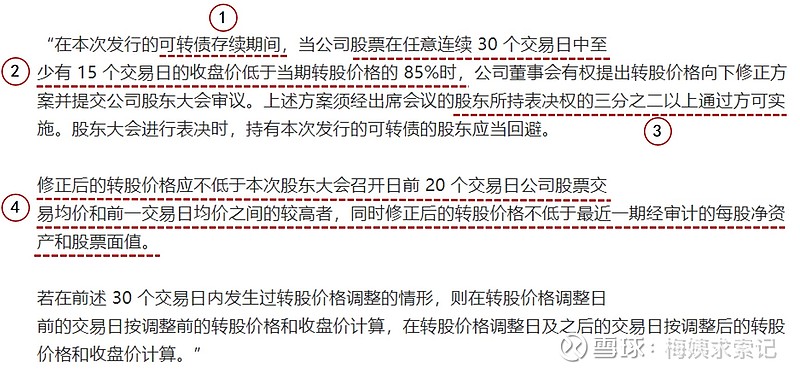

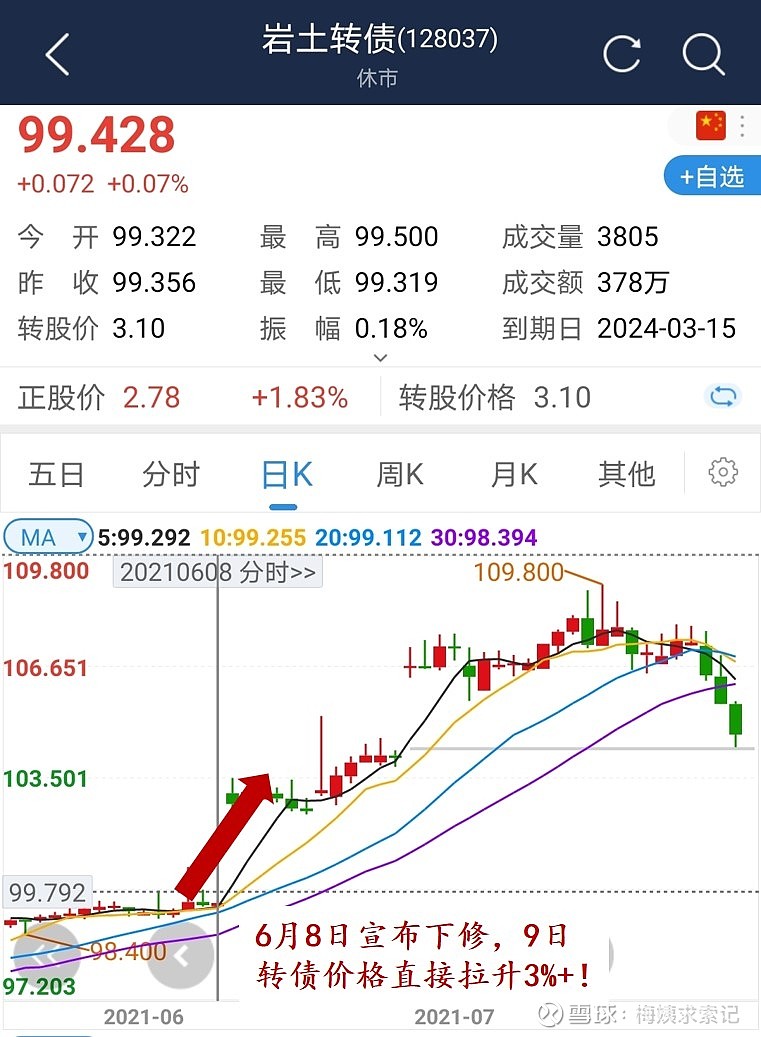

以6月底刚刚下修过的岩土转债(128037)为例,我们看看其可转债发行公告中关于下修是怎么约定的。

多说一句,可转债发行公告,大家可以直接在东方财富网上查看,点击数据中心、可转债数据,或者直接搜索转债名称,在其详细资料中的公告一栏查看。

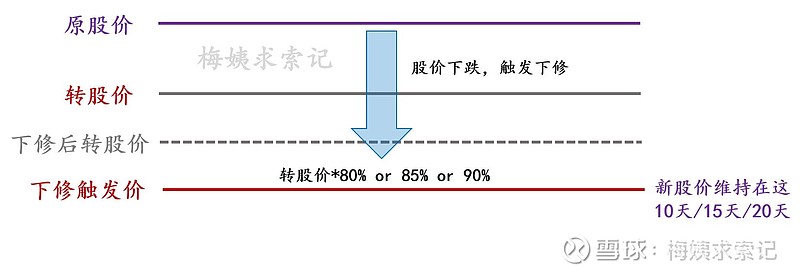

简单来说,就是当正股股价一直往下跌,都跌破了转股价,还继续往下。像岩土转债这样,都已经跌到了比转股价打85折了,而且还持续15天了,这时候上市公司就有权开股东大会,来决定是不是要把转股价往下调一调,以及调到多少呢?类似下图的过程:

以岩土转债为例,正股股价2021年4月22日至2021年6月7日已经连续30个交易日的收盘价都低于转股价格的 85%(即6.79 元/股)了,所以上市公司决定从6月28日起,下修转股价至3.13元/股。

有人可能会问,股价跌就跌呗,为什么要下修转股价呢?正股股价和转股价有啥关系?

二、为什么要下修转股价?

有这个疑问的同学,梅姨建议先回看一下《可转债基础》系列的前两篇。

大家还记得梅姨在《可转债基础(一)转股四要素之转股期、转股价、转股价值、转股溢价率~》中让大家记住的可转债很重要的一点吗?那就是发行可转债的上市公司基本都不想还钱!

那他们是怎么实现不还钱的呢?就是push我们投资人转股!

那什么情况下我们投资人才会愿意转股呢?

当然是转股有利可图的时候!

那什么情况下转股有利可图呢?

那就是转股价低于正股股价的时候,这时候才说明我们能够以一定的折扣(转股价)去兑换上市公司的股票。

就像梅姨在《可转债基础(一)转股四要素之转股期、转股价、转股价值、转股溢价率~》说过的,促进转股的核心就在于,正股股价>转股价。

所以,当正股股价跌跌不休,都跌到转股价以下了,你说,上市公司能不急吗?这就说明转股无望了呀。既然他们没办法控制股价的跌势,那索性下调转股价吧。

虽然不是一定要把转股价调到低于正股股价,但至少两者的差距别那么大。这样,只要正股稍微往上涨涨,就能高于新的转股价了,大家就又愿意转股了。

可转债的下修条款,是一个双赢条款。对于上市公司而言转股有望就不用还钱了;对于转债投资者而言,下修成功,意味着手里的转债又值钱了,因为又可以打折换股票了,这样可转债的价格通常也会涨上来。

三、详细拆解下修条款!

下面我们来详细拆解一下下修条款,还是以岩土转债为例:

1、什么时候可以下修?

“可转债存续期间”,都可以下修。

关于这点梅姨在《可转债基础(一)转股四要素之转股期、转股价、转股价值、转股溢价率~》中就说过,强赎一定是发生在转股期,而下修只要是可转债存续期就可以。

所以今年5月底的时候,晶科转债虽然还没上市,但因为正股股价跌跌不休,为了避免上市破发,上市公司就急着赶在上市前下修转股价了。那这种情况也是可以的。不过,通常下修还是发生在转股期内居多。

2、什么条件下下修?

“公司股票任意连续30个交易日中至少有10 /15/20个交易日的收盘价低于当期转股价格的80%/85%/90%时,才会触发下修条款。”

这里,有些约定30个交易日中的10个交易日,有些约定15个交易日,有些约定20个交易日,且满足条件的交易日可以不连续;有些约定低于转股价8折,有些85折,有些9折才会触发下修。

前面我们说过,强赎条款我们通常简写成“15/30,130%”。同理,下修条款我们也会简写成“15/30,85%”,即表示30天里只要有15天低于转股价85%就触发下修。

3、这是谁的权利?

当触发下修条款时,上市公司有权下修,但会不会提出下修,股东会又能不能通过,却都不一定。所以说,虽然下修对我们这些转债投资者是有利的,但这一权利却并不属于我们,它是属于上市公司的权利。

梅姨,你不是说下修之后,就更容易转股,上市公司不是就不用还债了吗?他们怎么还会不愿意行使这一权利?股东会怎么还会不通过?

其实,这是利益的平衡。

虽然下修后更容易转股,但是下修却调低了转股价,这意味着什么呢?

这也就是说,我们这些转债持有人可以以更低的折扣(新的转股价)换股了呀,也就是说同样价格的转债,现在换取的股份却更多了。这其实就变相稀释了原股东的股份,侵占了原股东的权益。

这种时候哪怕上市公司愿意下修,也提出下修了,即使大股东不持有可转债,股东大会不需要回避的情况下,那大股东也会权衡一下到底是转股不还钱好,还是下修被稀释股份好呢?如果大股东参与了转债配售,他就没有投票权了。这种就可能出现,小股东因为股份不想被稀释而反对下修的情况。

不过,通常情况下,下修大多还是会通过的。即使大股东持有可转债,也可以用很多方法避免不能投票。比如找别人代持手里的可转债等等。

4、什么是下修到底?

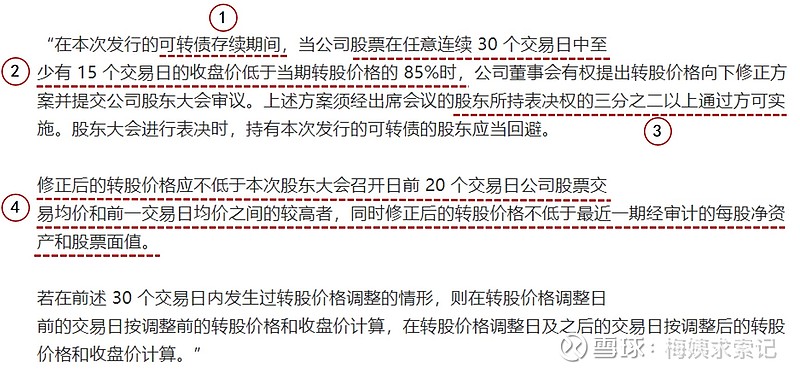

下调转股价也不是随便调到多低都行的,也是有约束的。

“修正后的转股价格应不低于本次股东大会召开日前20个交易日公司股票均价和前1交易日均价之间的较高者”

这第一条是所有可转债都需要遵循的规定。

“修正后的转股价不低于最近一期经审计的每股净资产和股票面值”

这第二条不是必须的,有些公司有,有些公司没有。

还是以岩土转债为例:

1)股东大会召开日前 20 个交易日公司股票交易均价:3.092元/股;

2)前1交易日均价:3.125元/股;

那针对第一条,两者取高,转股价就应该高于3.125元/股≈3.13元/股;

3)公司最近一期经审计的每股净资产:2.26 元;

4)股票面值:1 元;

针对第二条,两者取高,转股价应高于2.26元/股;

那么,综合这两条,转股价就应该高于3.13元/股。而岩土转债也正是将最新转股价调到了3.13元/股。

有同学常常问,“梅姨,那什么是下修到底呢?”

其实,像岩土转债就是下修到底了。

所谓下修到底,就是将转股价下调到他所能下调的最低价格。也就是说新的转股价已经下调到前面1)2)3)4)四个约束价格的最高价了。

如果岩土转债转股价下调到高于3.13元/股,比如3.5元/股,那就是下修不到底。下修到底通常反应了上市公司促进转股的诚意。

四、下修对转债价格和正股价格有什么影响?

通常董事会提出下修预案,可转债的价格就会有一定的上涨。这也是博弈下修套利的基础。

不信你看岩土转债,6月8日董事会提出下修预案,虽然股东大会还没开,还不知道会不会通过,但9日转债价格就直接被拉升了3%+!

不过,下修对于股价却没什么影响。无论是6月8日宣布下修预案,还是28日正式使用新的转股价,都没能阻止正股的跌势,甚至股价还曾经跌到过2.6,直逼每股净资产2.26。

那有同学可能会问了,像这种下修之后股价一直下跌,转股也无望啊,这怎么办呢?

咳,像这种情况,如果在新的转股价之下又触发下修,那就再下调转股价呗~下修转股价又不是只能下调一次呀!

而且,你看哪怕股价跌到2.6,距离每股净资产2.26也还是有下修空间的。那就等再次触发下修看看呗。

但是如果股价持续下跌,作为转债持有人,眼看着转股无望,总不能等个几年等转债到期吧,那这笔投资也太惨了,这时候又会发生什么情况呢?

这种情况,就牵扯到我们下面要讲的回售条款了。好了,关于回售条款,我们下篇再讲,欢迎持续关注!有帮助的话,帮梅姨点个赞呗!

延伸阅读

可转债基础(一)转股四要素之转股期、转股价、转股价值、转股溢价率~