-----------点赞再看,投资更赚!------------

中国基金报英华人物库推出全新栏目——数说人物。用形象的语言解析数据背后的基金经理,为投资者还原立体投资画像。本期数说人物走进创金合信基金曹春林,带你探寻创金合信新能源车超额收益来源。

A股已进入“三季报”时间,大量企业公布了自己的数据,而公募基金经理们也迅速跟进,纷纷根据三季报的数字变化对不同的企业进行了新一轮的评估。

作为今年乘化工有色之风而起的基金经理,曹春林对各公司三季报进行分析后表示,三季报超预期的个股主要集中在新能源汽车行业的锂电池领域,而这有两方面的原因:一是这个领域克服了上游成本上涨、汽车芯片短缺等问题,发展速度极快;二是该领域在全球拥有明显的领先优势,相应的企业都能够分享行业发展的红利。

展望四季度,曹春林强调,虽然很看好新能源、CRO、芯片等行业的长期发展趋势,但这些行业或许会有结构性的风险。比如,市场给予了新能源汽车股票很高的估值,CRO行业的正确业绩预期和合理估值也很关键等。

曹春林,厦门大学经济学学士,先后于银河证券、茂业集团、第一创业证券任职,2014年加入创金合信基金,2017年开始管理自己的第一只基金产品。

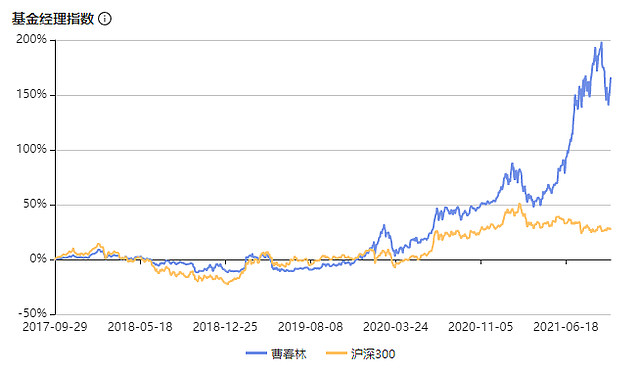

曹春林目前在管产品6只。智君数据显示,截至10月21日,曹春林的基金管理年限为4.29年,管理以来的年化回报为18.85%,同期沪深300回报为3.84%,目前管理规模为19.80亿元。

曹春林早已于2013年便开始研究新能源汽车领域,2018年开始管理的第一只产品即是新能源汽车主题。截至10月21日,曹春林代表产品在2021年的累计收益率达到了72.05%,创造的超额收益接近80%(相较于同区间沪深300)。

通过对曹春林任职以来,在不同市场情景下的业绩表现进行分析,可以看出他在牛市、熊市、小盘和成长行情皆表现优秀,仅于大盘和价值行情表现稍弱。

智君数据显示,在历史的行情中,曹春林代表产品的上行捕捉率最高达1.96,上行捕获率越大,意味着经理较基准上涨的越多。

曹春林的投资关键词有:三维判断行业、注重公司业绩、格外偏爱龙头。

16年的证券从业经验,使曹春林建立起扎实的研究功底和敏锐的市场嗅觉。在谈及投资框架时,曹春林表示自己属于偏爱成长的投资风格,既看宏观经济,也会看中观层面的行业选取。“研究宏观经济的重点是分析当下的经济结构,目的在于发现产业发展趋势。”曹春林说,“把行业发展趋势判断清晰了,选择个股就更为省心。”

具体到公司层面,为什么曹春林会如此注重公司业绩,乃至到了非持续成长不选的程度?曹春林表示,市场行情每天都在变,但公司业绩却具备相对确定性,“有些公司业绩不行却喜欢讲故事,行情好的时候或许会有相信故事的人,行情一旦不好,这些公司立刻就会被抛弃。”

所以曹春林强调,结合自身对公司业绩的执著,自己偏爱龙头公司的理由呼之欲出——龙头公司在业绩确定性方面相较于普通企业要更强。曹春林表示,自己研究过消费、TMT、新能源等多个领域,也了解过大多数市场现存的行业。从长期看,大多数行业百花齐放的概率较低,所以挑选龙头,跟着企业持续成长要比选择短期爆发的公司更加合适。

另一方面,曹春林认为,在互联网与制造业中,其竞争烈度之高以至于只有少数龙头公司能存活,而这样活下来的龙头强韧且优秀,所以他愿意容忍此类行业中的一些企业具备较高的估值——因为这些公司的发展也具备更强的确定性,有一定程度的溢价可以接受。

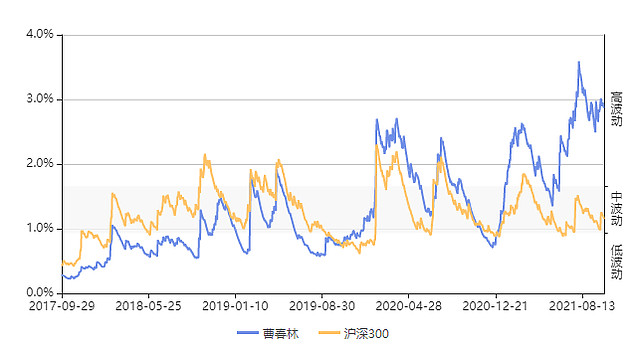

在从事基金经理的早期阶段,曹春林的收益波动较沪深300更低。2019年后,曹春林的收益波动开始逐渐放大。2020年12月至今,曹春林的收益波动达到峰值,但同时这也是他业绩增长最为迅猛的一段时期。

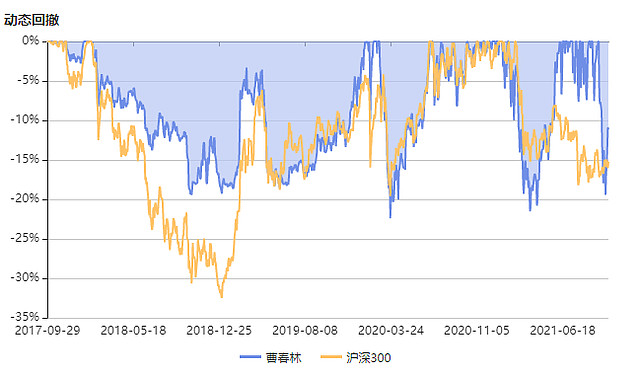

从上图可以看到,从业以来,曹春林的动态回撤绝对值长期保持在较沪深300更低的水平,仅在小部分时间段与沪深300相仿或略微超出。

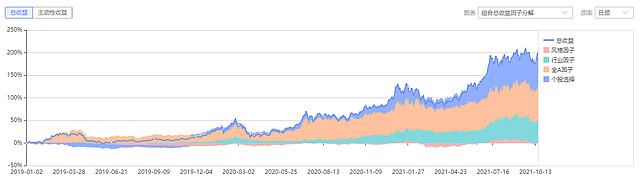

智君Brinson归因数据显示,相较于沪深300,曹春林代表产品近3年来所获得的101.37%的超额收益中,有22.68%来自于行业配置效应,78.68%来自于选股效应。

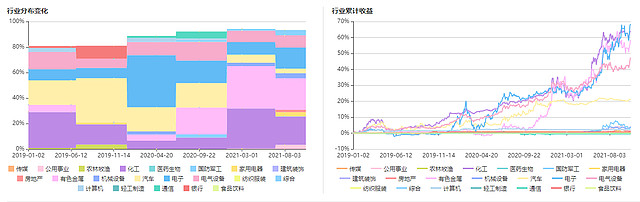

曹春林在行业配置上较为集中,最近一次报告显示其投资比重占比前三的行业依次为有色金属、化工和电子。从行业累计收益曲线上看,截至2021年10月22日,曹春林自电子行业的配置中取得的累计收益最高。

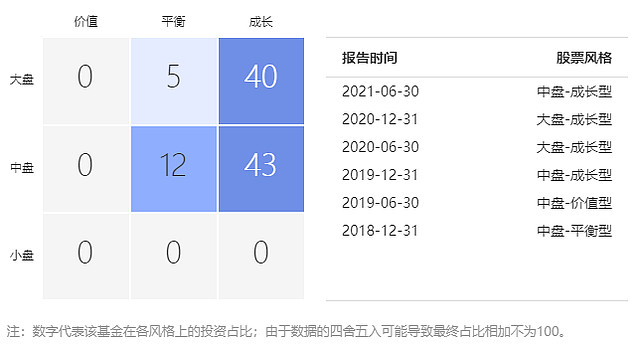

英华人物库重仓轨迹跟踪显示,截至2021年二季度末,曹春林代表产品的持股风格偏向于中盘成长型。

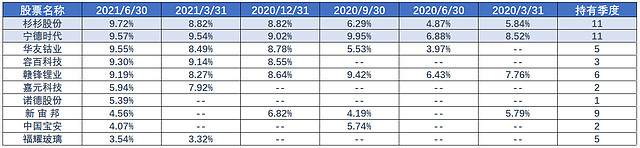

曹春林代表产品前十大重仓股的平均时持有时间为5.5个季度,持股周期较长。重仓时间最长的标的为杉杉股份与宁德时代,已连续持有11个季度。从行业分布上看,十大重仓股以电子、有色及化工为主。

曹春林关注新能车久矣。此前涨势如虹的新能车出现波动,他认为短期看,新能车增速最快,竞争格局最清晰,是最好的行业之一,只要行业基本面很强劲,就不会发生风格切换。“当然,风格切换的前提是市场出现了更好的投资品种,但当前市场没有比新能源汽车更好的行业,那么无论从进攻还是防守角度,新能源汽车板块依然是好的投资选择。”曹春林说。

那么接下来的新能车是否还能保持强劲?曹春林认为,新能源车行业的高景气至少可延续到明年上半年,并认为明年下半年新能源车板块将出现分化。原因是随着龙头企业的快速扩产,到明年下半年,电池材料、电池等供给紧缺的局面会得到改善,龙头企业的增速将更快,而后面的企业的景气将逆转。

除新能车外,曹春林表示,他还长期看好光伏和人工智能产业。曹春林提到,光伏与新能源车同样是中国企业在全球具有绝对领先优势的产业,相比风能、氢能等新能源,光伏对使用场地要求低、运输成本也低,更易普及推广。另一方面,曹春林认为,人工智能是正在中国蓬勃发展的新兴产业,受益于中国庞大的市场和工程师红利,未来发展潜力巨大。

注:本文图表数据若无特殊注明,均来源于智君科技

来源:中国基金报

精选基金推荐

创金合信新能源汽车股票C (danjuanfunds.com)

创金合信工业周期精选股票C (danjuanfunds.com)

推荐阅读内容

创金合信基金近两年权益资产收益率达179.24% 排名同业2/133

#买基金持有体验和收益率哪个更重要# #绿色能源强势冲高掀涨停潮# $隆基股份(SH601012)$ $比亚迪(SZ002594)$ $石大胜华(SH603026)$

风险提示:

投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。创金合信基金管理有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。本材料由创金合信基金管理有限公司出品,代销机构不承担产品的收益、兑付和风险管理的责任。