这周是虎年A股市场第一个交易周,节前A股表现不佳,给人的感觉是可转债市场在节后会有所回落。不过可转债市场还是表现出明显的反弹,可转债等权指数比着节前最后一个交易日回升40多点:

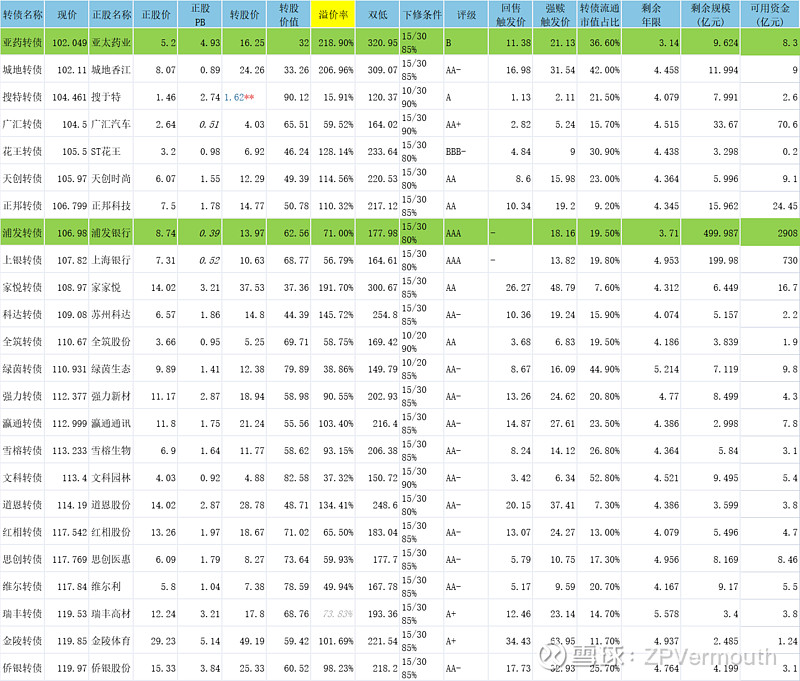

以下是截至2022年2月11日,现价低于赎回价的可转债:

这里对上表部分内容作出解释:

(1)可转债的双低值=可转债价格+100×转股溢价率,这个指标在摊大饼时会用到。

(2)下修条件解释:15/30 85%。意思是正股在任意连续30个交易日内至少有15个交易日的收盘价低于转股价的85%,上市公司有权选择下修转股价。

(3)可用资金是正股2021年三季报中的期末现金及现金等价物余额。如果可用资金与可转债剩余规模接近,上市公司到期赎回可转债意愿不大,更倾向于转股。

(4)绿色填充颜色:可转债剩余年限3-4年,可以提前埋伏,存在操作空间。

(5)正股PB代表正股市净率,有的上市公司发行可转债的说明书中规定下修转股价不得低于每股净资产,那么这样的公司如果破净,就无法下修转股价,例如银行。而银行转债只有转股才能真正补充资本金,因此正股PB>1的银行转债下修意愿强烈。

因此对于PB这个指标,我们尽量选择具备以下条件的发债公司:

1.公司有强烈下修意愿。

2.正股价<修正触发价。

3.正股PB>1,在1.3倍以上更好。

4.大股东减持可转债以获得在股东大会相关议案的投票权。

我们挑选可转债时尽量选择这些:

(1)现价低,低于赎回价更安全。

(2)转股价值高。

(3)转股溢价率低,可以利用双低值综合考虑现价与转股溢价率。

(4)下修条件低,选择更容易下修的可转债。

(5)信用评级高,可转债违约风险小。

(6)剩余年限低,上市公司更急于解决可转债问题,进行市值管理、抬拉股价。

(7)剩余规模小,规模越小,越容易出现妖债。

(8)可用资金少,上市公司资金量不足以偿债,倾向于促进转股。

其中提出几只可转债可以关注:

一、银行转债

浦发转债和中信转债现价都低于赎回价,剩余年限3年多。浦发银行业绩比中信银行好点,我更倾向于浦发转债实现强赎。

广大转债现价114元左右,很长一段时间都维持在这个价位,剩余年限一年多的时间。光大银行的业绩在股份制银行中不算特别好,这个转债可能会到期赎回。

即使银行转债最后到期赎回,银行发行可转债还是赚大发了,可转债到期赎回,这6年极低的票息,相当于银行融到一笔巨大的低息借款。如果赶上牛市,例如中行转债和工行转债,还能够转股。

二、海印转债

海印转债剩余年限仅为0.359年,留给它的时间不多了,海印转债想完成转股,还是很有难度的。

三、搜特转债

搜特转债目前转股溢价率16%左右,比较低,具备一定的进攻性。但是搜于特前段时间发布巨亏业绩预告,短期可能会对搜特转债产生冲击。由于面临带帽问题,搜于特近期也会很着急转债问题,搜特转债能否成为烂股好债,谁也不好说。

关于搜特转债的分析,详见:搜特转债要暴雷了吗?

四、猪肉转债

这周正邦科技连续跌停,是个不错的入场机会。这周后两天猪肉板块崛起,正邦转债这两天有所反弹,牧原转债创上市后新高。猪股和对应的可转债值得关注。

五、基建转债

虎年开市后基建板块表现强劲,重庆建工表现不俗,建工转债也站上135元。设研院和设研转债更是涨势生猛。

目前相对低价的基建板块可转债有交建转债和东湖转债,可以关注:

关于如何根据配号提前判断自己中签与否,请参考这篇文章:新债中签规律

关于如何测算中签所需最少户数,请参考:如何计算中签所需最少账户

关于可转债投资,奉上三篇文章请大家参考: