陈嘉禾 九圜青泉科技首席投资官

在商业研究中,周期是非常重要的因素。成功抓住周期的投资者,可以利用周期的起伏,获得巨大的财富。反之,在周期中迷失的投资者,也会亏损惨重。

在《史记·货殖列传》中,司马迁描述春秋时大商人范蠡的经营之道,就说他“与时逐、而不责于人”,意思就是范蠡非常善于抓住周期,不用依靠压榨员工来获得财富。范蠡后来成为中国财神的原型,代表了中国商人把握周期的至高境界。

今天,就让我们来研究一个有趣的话题:为什么同为运输行业,运输价格周期在海运中更容易出现,而在陆运、空运中不容易出现?通过分析这个商业问题,我们就可以更好地理解周期是如何产生的。

海运价格更容易出现周期

在各种运输方式中,包括海运、空运、陆运(分为铁路和公路运输),海运的价格,是最容易出现暴涨暴跌周期的。

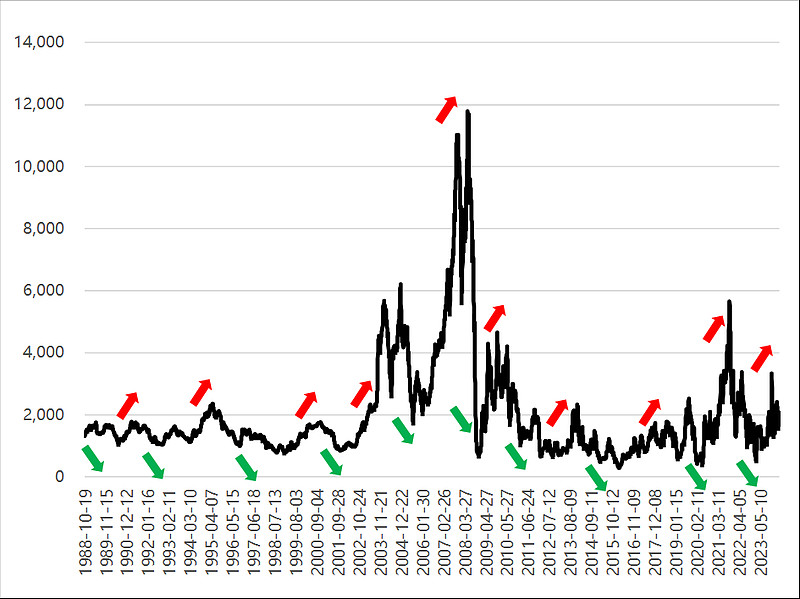

以波罗的海干散货运价指数为例,这个指数由多条干散货船航线的运价加权而成,在2002年仅为约1,000点,到2004年底就上冲到了逾5,000点,到2005年暴跌至不足2,000点,而在2008年5月20日上冲到11,793点。

之后,指数快速滑落,到2009年初跌到不足800点,在2009年年底则飙升至接近5,000点。之后,波罗的海干散货指数步入漫漫熊途,在2016年初跌至不足300点,可谓惨不忍睹。

从接近12,000点跌至不足300点,变动高达40倍,这是在2008年到2016年的短短8年中发生的事情,海运的价格周期让人不寒而栗:想象一下现在从北京寄一公斤包裹到上海,要花费大约10元,如果这个运价以波罗的海干散货指数的幅度波动,那么你也许今天花费10元、8年以后就要花费400元、或者0.25元(10元的1/40),对于我们日常接触的快递价格来说,这是不可想象的变动。

在2013年年初,国际航运价格处于低谷时,我因为工作的关系,曾经与当时72岁的希腊船王Simeon Palios有过一次交流。当时,老船王告诉我两点关于航运周期的经验:第一、国际航运价格周期非常巨大;第二、没人能预测航运周期什么时候来,你只需要在周期过热和过冷时做好相应的准备,利用每一个牛市、度过每一个熊市,长期下去总能赚钱。

站在2013年年初寒冷的航运周期中,下一个涨价周期似乎遥遥无期、让人绝望。在3年以后的2016年年初,国际航运价格更是降到了冰点。但是,从2016年年初开始,国际航运价格又一次步入了上涨周期,指数在2019年一度突破2,500点,但是到了2020年又一次跌破500点。

不过,随后价格又一次暴涨,周期的顶点在2021年达到极致,波罗的海干散货指数在2021年秋天一举突破了5,500点。而到了2023年初,指数又一次下跌到了接近500点,只有一年多前的1/10。到了2024年5月,指数又回到了2,000点附近,是一年前的4倍。

图表:波罗的海干散货指数价格周期(数据来源:Choice金融终端)

如此众多的周期,也反应在上市公司的报表中。以中远海控(601919)为例,这家以国际航运为主业的公司,在2005年到2009年、2020年到2023年这两个航运价格较高的大周期中,获得了非常高的净资产回报率,而在2011年到2016年的低谷期则录得了大量亏损。在一些其它航运公司的报表上,如招商轮船(601872)、中远海发(601866),我们也能看到类似的现象。投资者只需要调出这些公司过去20年的财务数据,就可以清晰地观察到它们利润周期的变动。

在陆运、空运行业,我们则很难观察到以上的巨大的周期。在一些相关的上市公司中,如顺丰控股(002352)、圆通速递(600233)、韵达股份(002120)、大秦铁路(601006)、东航物流(601156)等等公司,我们都不容易看到海运行业那么巨大的、单纯由运价波动而导致的盈利变化周期。在这些行业中,利润的变化周期更多来自行业自身的发展规律(比如逐步加剧的快递行业竞争、增速下降的煤炭需求等等),而不是大幅波动的运价。

海运的价格周期由何而来

那么,海运行业相对陆运、空运更大的运价波动周期,究竟从何而来?主要的原因有两个:海运货轮更长的建造周期,以及海运更少的替代方式。

首先,相比于陆运使用的货车、火车车皮、航运使用的货机,海运所使用的大型货船的建造周期要长得多。这也就意味着,当价格周期上涨时,海运更不容易立即提供更多的运力、运力更容易出现缺口。而当运力缺口出现时,价格的上涨就属于必然:想象一下春运时一票难求的场景,你就会明白我的意思。

根据行业内的经验,一般的大吨位远洋船舶,建造周期在12个月左右;集装箱船则相对更长,建造周期在16个月左右;一些更加复杂的船型,比如大型LNG运输船,建造周期则可能高达24个月。同时,造船厂的生产排期,也会随着航运景气周期上升而加长,波动周期一般在1.5年到3年之间,越是市场景气则排期时间越长。

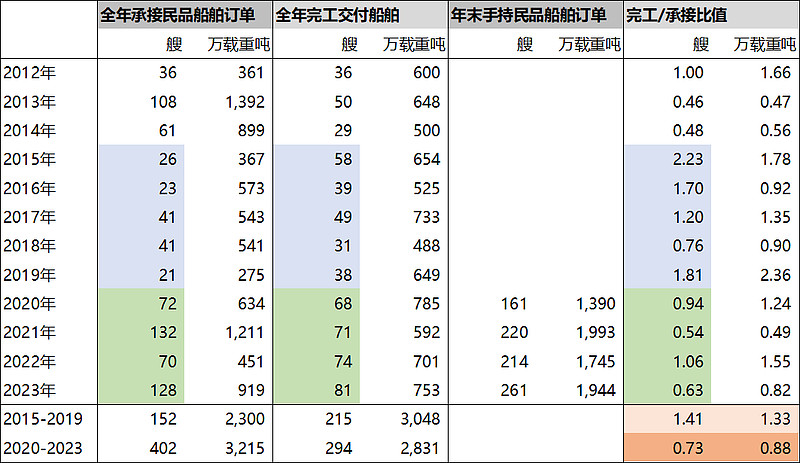

根据造船业的龙头公司、中国船舶(600150)历年的年报数据,我们可以发现,当航运景气周期来临时,新船订单的完成时间会明显拉长。

如图所示,从2015年到2019年,由于国际航运价格相对较低,中国船舶在此期间累计承接了152艘民品船舶的订单,但是交付完工了215艘(包括一些之前承接的订单),完工/承接比值达到1.41。但是,从2020年到2023年,随着国际海运价格上涨、航运订单暴增,公司累计承接了402艘船的新订单,但是期间只交付了294艘,完工/承接比值下跌到0.73。

图表:中国船舶公司历年业务数据比较(数据来源:公司历年年度报告)

反之,对于陆运、空运来说,由于重卡、火车车皮、货运飞机的生产建造周期,明显短于远洋货轮,同时生产企业增加产能的速度也更快,因此当运力不足、运价上涨时,新增运力可以很快投产,因此其运费就不容易出现像海运运费一般巨大的周期。

比如,一架运输机在零件不断货的情况下,总装只需要几周时间。对于陆运的主力、重型卡车来说,一般的订单生产周期也只有20到30天。这些生产周期,相比远洋货轮动辄以年计算的生产周期,不可同日而语。

造成海运价格巨大周期的另一个原因,在于其它的各种运输方式,可以从一定程度上互相替代,但海运的运输方式却是几乎没有替代品的。

比如说,重卡的运输和铁路运输,在一定程度上可以互相替代:在中短距离上重卡更快、更便捷一些,但是铁路也慢不到哪里去;铁路运输在长距离上更加廉价一些,但是重卡也不是贵到不可接受。

同时,航空运输的明显优势在于速度,但是其优势并非完全不可替代。在500公里以下,航空运输的速度优势相对陆运并不太明显,而在1,000到2,000公里的中长距离上,航空运输虽然更快,但是也没有快到不可思议的地步:陆运最多慢1到2天而已。

也就是说,重卡、铁路、航空等运输方式,虽然各自有各自的优势和劣势,但是它们之间是可以在一定程度上互相弥补的。当一种运力出现短缺、导致价格上涨时,另一种运力可以在一定程度上补充进来:就好比早餐店的包子卖完了,吃点面条也能顶饱一样。

但是,海运却具备两个特征,导致其很难被其它运输方式所替代:

首先,海运一直是人类最经济的大宗货物运输方式,其运输成本极其低廉,吨公里成本只有陆运的零头,和航空运输更是无法比较。这就导致当海运运力出现缺口时,即使涨价,价格也比其它运输方式低廉的多,其它运输方式无法弥补。

其次,尽管有些火车运输可以在一定程度上替代海运,比如中欧班列就承接了中国和欧洲之间的部分运输需求,但是这在全球运输格局中属于特例,许多海运航线无法、也不可能被陆运取代,比如中国到南美、中国到澳洲的航运路线,根本不可能有第二种选择方式。

因此,由于新船建造周期超长、几乎没有其它运输方式可以替代这两个特征,海运行业在经济周期波动、货运老化等因素作用下,自身运力产生缺口时,很难在短时间内补充足够的运力,由此导致了价格的暴涨、以及同时海运企业的暴利。但是,正是这种暴利,又往往导致过多的资本蜂拥而入,从而容易在下一个周期中造成运力过剩。

由此,海运行业的价格周期就变得特别明显。而这种巨大的价格周期,在其它运输行业中则是比较罕见的。正是对这种周期的深刻认识和成功利用,成就了包玉刚、董浩云、利瓦诺斯、奥纳西斯、贝格森、沙兰、尼亚哥斯等富甲天下的船王。通过理解这种周期,今天的投资者也能更好地把握海运行业的投资脉络。